Der ultimative Steuerguide zum Investieren und Traden

Inhaltsverzeichnis

- Kapitel 1 – Die Basics – wie du Kapitalerträge versteuerst

- Kapitel 2 – Steuern sparen durch Günstigerprüfung und wertlose Ausbuchung

- Kapitel 3 – Totalverlust? Wie du Verluste bestmöglich nutzt

- Kapitel 4 – Depotübertrag und CFDs – Spezialfälle bei der Verlustverrechnung

- Kapitel 5 – Quellensteuer auf ausländische Dividenden – wo sie anfällt und wie du sie reduzieren kannst

Der ultimative Steuerguide zum Investieren und Traden

Investieren und Traden hat für sich genommen bereits seine Herausforderungen. Wenn dann noch das Thema Steuern hinzu kommt, kann einen das schnell überfordern und demotivieren. Die gute Nachricht, für Kunden von deutschen Brokern werden die Steuern bereits automatisch abgeführt. Komplizierter wird es dann, wenn man Kunde eines Brokers mit Sitz außerhalb Deutschlands ist, da hier die automatische Abführung der Steuern entfällt. Unabhängig davon gibt es weitere steuerliche Themen, die alle Investoren und Trader etwas angehen und jeder auf dem Schirm haben sollte. Hierzu gehört unter anderem die Verlustnutzung oder auch das leidige Thema Quellensteuern, welches insbesondere Dividendeninvestoren beim Blick auf die letzte Dividendenabrechnung erschrecken kann. Wir tragen dir hier das Wichtigste zusammen, damit du dich zusammen mit uns auf den Handel konzentrieren kannst. Du bekommst von uns dazu 7 wichtige Tipps, von denen du mit Sicherheit noch nicht alle kennst – einige können bares Geld sparen!

Kapitel 1

Die Basics – wie du Kapitalerträge versteuerst

Grundsätzlich gilt, Gewinne aus dem Handel mit Wertpapieren, heißt sowohl Aktien als auch ETFs, Anleihen und Derivate, werden mit 25% Kapitalertragsteuer belastet. Diese wird auch oft Abgeltungssteuer genannt und ist eine Quellensteuer.

Unter die Kapitalertragsteuer fallen alle privaten Kapitalanleger mit ihren Einkünften aus Kapitalvermögen.

Das sind insbesondere:

- Kapitalerträge aus Wertpapieren

- Dividenden, Ausschüttungen und Erträge aus Investmentfonds

- Erträge aus Termingeschäften, Zertifikaten, Hypotheken, Grund und Rentenschulden

- Erträge aus Lebensversicherungen

- Zinserträge aus Geldanlagen bei Kreditinstituten

- Zinsen aus Bausparverträgen

Die Kapitalertragsteuer ist eine Quellensteuer, da sie die Depotbank deines Brokers beim Verkauf bereits abzieht und damit abgegolten ist.

Seit dem 01. Januar 2009 bist du nicht mehr verpflichtet, die Anlage KAP in deiner Steuererklärung auszufüllen. Voraussetzung hierfür ist, dass alle Kapitalerträge eines Jahres bereits der Kapitalertragsteuer unterlegen haben. Dies ist aber nur der Fall, wenn dein Broker seinen Sitz in Deutschland hat. Solltest du demnach ein Auslandsdepot führen und aus diesem Gewinne generiert haben, ist die Anlage KAP zwingend auszufüllen.

Gewinne, die bei einem ausländischen Broker erzielt worden sind, müssen im Folgejahr im Rahmen der Jahressteuererklärung angegeben werden. Dazu muss die Anlage KAP – Einkünfte aus Kapitalvermögen / Anrechnung von Steuern herangezogen werden. Entsprechende Gewinne müssen dann im Teil ‘Kapitalerträge, die nicht dem inländischen Steuerabzug unterlegen haben’ in den Zeilen 18 ff. angegeben werden.

Zur Kapitalertragsteuer kommt der Solidaritätszuschlag (SolZ). Der für Viele leidige und oft umstrittene Zuschlag, der seine Wurzeln im Jahr 1991 hat, fällt häufig nicht mehr an. 2024 sind Alleinstehende mit maximal 18.130 Euro Steuern im Jahr vom Soli befreit. Bei Zusammenveranlagung ist es entsprechend der doppelte Wert mit 36.260 Euro. Wenn der Solidaritätszuschlag anfällt, beträgt dieser 5,5%, wobei sich die 5,5% auf die 25% Kapitalertragsteuer beziehen, so dass effektiv 1,375% zusätzlich anfallen. Der Soli wird wie die Kapitalertragsteuer an der Quelle direkt einbehalten und muss nicht gesondert abgeführt werden.

Wer zusätzlich noch Mitglied einer Kirchengemeinschaft ist, für den fallen noch einmal je nach Bundesland 8-9% Kirchensteuer an. Auch hier werden die 8 bzw. 9% auf die 25% Kapitalertragsteuer berechnet, wobei die Belastung durch eine pauschale Ermäßigung (sog. pauschaler Sonderausgabenabzug) geringfügig gemindert wird, so dass effektiv 1,96% (bei 8% Kirchensteuer) bzw. 2,20% (bei 9% Kirchensteuer) Mehrbelastung anfallen. Seit 2015 wird auch die Kirchensteuer direkt an der Quelle einbehalten.

Jedes Jahr steht dir ein Freibetrag für Einkünfte aus Kapitalvermögen, meist als Sparerpauschbetrag bezeichnet, zu. Dieser beträgt derzeit 1.000 Euro bzw. 2.000 Euro bei gemeinsamer Veranlagung. Der Sparerpauschbetrag kann per Freistellungsauftrag entweder einem Broker voll zugeteilt oder auch auf mehrere Broker aufgeteilt werden. Dein Broker mit Sitz in Deutschland prüft dann bei jedem Verkauf mit Gewinn, ob noch ein Sparerpauschbetrag besteht und würde die Gewinne gegen diesen verrechnen. Sollte auch noch ein verrechenbarer Verlust im Verlusttopf bestehen, werden die Gewinne aber zuerst gegen diese verrechnet. Das Thema Verlustverrechnung thematisieren wir ausführlicher im nächsten Abschnitt.

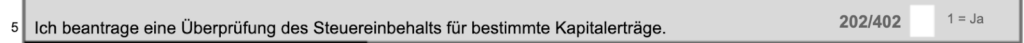

Um einen nicht oder nicht vollständig genutzten Sparerpauschbetrag in der Steuererklärung zu nutzen, musst du die Überprüfung des Steuereinbehalts für bestimmte Kapitalerträge in der Anlage KAP beantragen. Dies machst du, indem du in der Zeile 5 eine ‘1’ einträgst.

Zusätzlich müssen in Zeile 7 ‘Kapitalerträge’ die Erträge angegeben werden, für die eine entsprechende Überprüfung des Steuereinbehalts erfolgen soll. Das sind die Erträge, auf die Kapitalertragsteuer entrichtet wurde und für die nunmehr die Inanspruchnahme des noch nicht ausgeschöpften Sparerpauschbetrags beantragt werden soll.

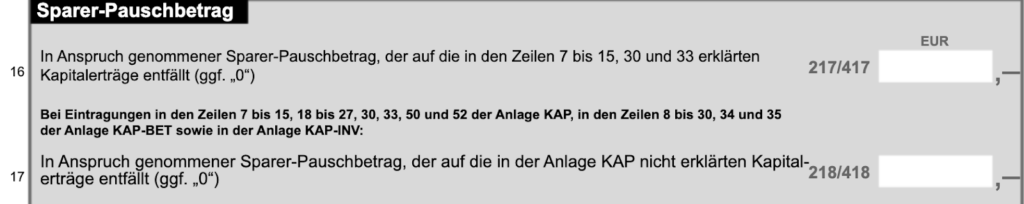

Die Zeilen 16 und 17 zur Höhe des bereits genutzten Sparerpauschbetrags, sind dann auch zwingend auszufüllen, damit das Finanzamt den verbliebenen Sparerpauschbetrag zutreffend berechnen kann.

In Zeile 16 ist der in Anspruch genommene Sparerpauschbetrag einzutragen, der auf die Kapitalerträge aus Zeile 7-15, 20 und 33 entfällt. Wenn du in Zeile 7 bspw. nur die Erträge eingetragen hast, für die du gerade noch keinen Sparerpauschbetrag in Anspruch genommen hast, dann wäre folglich der Betrag hier 0 Euro.

In Zeile 17 wäre dann zuallerletzt noch der Sparerpauschbetrag einzutragen, der auf Kapitalerträge entfällt, welche du nicht in der Anlage KAP erklärt hast.

Warum bei ETFs eine unangenehme Besonderheit zu beachten ist

Bei ETFs wird zusätzlich auch noch die Vorabpauschale fällig. Die Vorabpauschale wurde mit der Investmentsteuerreform 2018 eingeführt und ist der Versuch, thesaurierende mit ausschüttenden Investmentfonds gleichzustellen. Konkret soll vorzeitig Kapitalertragsteuer eingezogen werden, wenn die Ausschüttungen eines ETFs in einem Jahr geringer als die Ausschüttungen aus einer risikolosen Anlage waren, unter der Voraussetzung, dass es in diesem Jahr einen Wertzuwachs gab. Seit Einführung kam die Vorabpauschale deshalb erstmals für das Jahr 2023 zu tragen, da der risikolose Zins bis dahin 0% betrug.

Die Vorabpauschale stellt dabei an sich aber keine Steuer da, sie misst nur den Wert, auf den vorzeitig Kapitalertragsteuer eingezogen wird. Sie ist also eine fiktive, pauschale Besteuerungsgrundlage für die Kapitalertragsteuer.

Grundsätzlich können alle inländischen und ausländischen ETFs bzw. Investmentfonds von der Vorabpauschale betroffen sein. Im Einzelfall sind aber hauptsächlich thesaurierende Fonds betroffen, da man als Anteilseigner eines ausschüttenden ETFs oft höhere Ausschüttungen erhält, als der für die Vorabpauschale anzusetzende Basisertrag. Investiert der ETF mehrheitlich in Aktien, sind außerdem 30 Prozent der Vorabpauschale von der Besteuerung ausgenommen (sogenannte Teilfreistellung).

| Wertzuwachs im Kalenderjahr? | Ja | Nein |

| Basisertrag | = Wert zum Jahresanfang * Basiszins *0,7 | keine Vorabpauschale wird fällig |

| Vorabpauschale | = Basisertrag – Ausschüttungen | / |

| Wertzuwachs > Basisertrag | Ja | Nein |

| Vorabpauschale fällig? | Ja | Nein |

Die nächste Vorabpauschale wird im Januar 2025 fällig und bemisst sich am potentiellen Wertzuwachs in 2024. Hierzu wird der Basiszins vom 02.01.2024 vom Bundesfinanzministerium herangezogen, dieser liegt für 2024 bei 2,29%. Die Vorabpauschale bei einem Aktien-ETF wird pro 1.000 Euro Fondsvolumen konkret dann höchstens 16,03 Euro betragen. Pro 1.000 Euro Fondsvolumen fallen für 2024 damit maximal 3,14 Euro an Steuern auf die Vorabpauschale an.

Die Berechnung übernimmt deine Depotbank für dich, wichtig ist nur einen Überblick über die anfallende Vorabpauschale zu haben und das Verrechnungskonto entsprechend zu decken. Wie bei der Kapitalertragsteuer von gewöhnlichen Verkäufen gewohnt, passiert eine automatische Verrechnung mit einem vorhandenen Verlusttopf ‘Sonstiges’ oder mit einem bestehenden Freistellungsauftrag.

Bei einem Verkauf deiner ETF-Anteile kommt es dann natürlich nicht mehr zu einer Belastung des gesamten Gewinns mit 25% Kapitalertragsteuer, sondern die bereits gezahlte Vorabpauschale wird bei einem späteren Verkauf der Anteile berücksichtigt. Es empfiehlt sich deshalb auch die Unterlagen der gezahlten Vorabpauschale aufzubewahren, um später bei einem Verkauf die Steuerzahlung nachvollziehen zu können.

Kapitel 2

Steuern sparen durch Günstigerprüfung und wertlose Ausbuchung

Günstigerprüfung – was ist das und wann macht diese Sinn?

Was für die meisten Arbeitnehmer nicht relevant sein mag, aber in Einzelfällen, z.B. als Student, im Sabbatical oder auch als Rentner eine hohe Steuerersparnis bringen kann, ist die sogenannte Günstigerprüfung.

Wenn du einen Antrag auf Günstigerprüfung stellst, überprüft das Finanzamt für dich, ob es dich besser stellen würde, wenn deine Kapitalerträge statt der üblichen Versteuerung mit 25% Kapitalertragsteuer zu den übrigen Einkünften hinzugerechnet werden und mit dem persönlichen Einkommensteuersatz besteuert werden würden.

Die Günstigerprüfung kannst du im Rahmen deiner Jahressteuererklärung in der Anlage KAP durch den Eintrag einer “1” in Zeile 4 beantragen.

Die Günstigerprüfung wird regelmäßig vorteilhaft ausfallen, wenn dein sogenannter Grenzsteuersatz kleiner 25% ist. Der Grenzsteuersatz ist der Steuersatz, mit dem der nächste Euro an Einkommen versteuert wird.

Wenn du über deinen Sparerpauschbetrag von 1.000 Euro hinaus Kapitalerträge erzielst, dann werden diese mit 25% besteuert. Gleichzeitig steht dir bei der Einkommensteuer ein Grundfreibetrag von 11.604 Euro (in 2024) zur Verfügung, bis zu dem dein Grenzsteuersatz Null ist. Wenn du beispielsweise in einem Jahr kein Einkommen aus einer Angestelltentätigkeit erzielst, wäre dieser Grundfreibetrag gänzlich ungenutzt. In diesem Extremfall kannst du dann einen Antrag auf Günstigerprüfung stellen und von einem geringeren Grenzsteuersatz profitieren. Im Einzelfall, wenn die Rechnung nicht ganz so eindeutig ist, bietet es sich an, eine eigene Rechnung zu machen, indem man seine Kapitalerträge zu seinen übrigen Einkommen addiert und die potentiell anfallenden Steuern z.B. durch einen Einkommensrechner überprüft. Fällt die Gesamtbelastung unter 25%, würdest du von einer Hinzurechnung profitieren und es ergibt Sinn, eine Günstigerprüfung zu stellen.

Was kann ich eigentlich mit wertlosen Aktien machen? – Verlustnutzung durch wertlose Ausbuchung

Immer wieder passiert es, dass Unternehmen von der Börse genommen werden. Dies kann beispielsweise passieren, wenn ein Unternehmen und damit seine Aktien durch ein Private Equity Unternehmen übernommen wird. Genauso gibt es aber auch Fälle, in denen man als Aktionär bei einem Delisting von der Börse nicht entschädigt wird. Dies kann geschehen, wenn Aktien z. B. nach einer Restrukturierung nur noch OTC, also außerbörslich gehandelt werden können, da die Anforderungen eines Listings an regulierten Börsen nicht mehr gegeben sind. Regelmäßig kommt es auch vor, dass Aktien nur an einer Börse in den USA, aber aufgrund spezieller regulatorischer Anforderungen nicht an einer deutschen Börse gehandelt werden können. In diesen Fällen bleibt man als Aktionär auf Aktien sitzen, die man nicht mehr ohne weiteres handeln kann. Teilweise bleibt die einzige Option, um zumindest noch Verluste zu realisieren, die wertlose Ausbuchung.

Die meisten Broker bieten eine wertlose Ausbuchung an. Ein entsprechendes Formular wird entweder auf der Website des Brokers zur Verfügung gestellt oder kann proaktiv beim Kundenservice angefragt werden.

Eine wertlose Ausbuchung ist eine Art Ersatzveräußerung, für die im Gegensatz zu Verlusten aus gewöhnlichen Veräußerungen Besonderheiten gelten.

Nachdem die steuerliche Handhabung längere Zeit unklar war und zwischen 2020 und 2024 Verlustverrechnungsbeschränkungen bestanden, sind seit dem 6. Dezember 2024 entsprechende Verluste unbegrenzt mit anderen positiven Kapitaleinkünften verrechenbar.

Wie bei der Verlustverrechnung bei CFDs und Termingeschäften gilt, dass der Verlustausgleich ausschließlich im Rahmen der Veranlagung stattfinden darf und die Verluste deshalb in keinen Verlusttopf eingestellt und automatisch genutzt werden können. Nicht verrechnete Verluste können auf Folgejahre vorgetragen werden.

Kapitel 3

Totalverlust? Wie du Verluste bestmöglich nutzt

Wie funktioniert die Verlustverrechnung und was sind Verlusttöpfe?

Wir wissen alle, Verluste gehören zum Traden und auch zum Investieren. Neben dem Kapitalverlust per se ist aber die gute Nachricht, dass du diese Verluste immerhin noch später weitgehend unbegrenzt nutzen und mit Gewinnen verrechnen kannst. Dennoch gibt es einige Punkte, die zu beachten sind.

Grundsätzlich unterscheidet man zwischen 2 Verlusttöpfen. Zum einen gibt es den Verlustverrechnungstopf „Aktien” und zum anderen den Verlustverrechnungstopf “Sonstiges”. Im sonstigen Verlustverrechnungstopf landen, wie der Name bereits suggeriert, alle Verluste aus Anlageklassen, die nicht der Kategorie Aktien angehören. Konkret sind das ETFs, andere Fonds, Derivate oder auch Anleihen.

Innerhalb der beiden Verlusttöpfe können Gewinne und Verluste immer verrechnet werden.

Es gibt nun einige Punkte, die man beachten sollte:

- Gewinne aus Aktien können mit den Verlusten aus beiden Verlusttöpfen verrechnet werden.

- Verluste aus Aktien können jedoch nur mit Gewinnen aus Aktien verrechnet werden.

- Dividenden aus Aktien, Ausschüttungen aus ETFs, sowie Zinserträge aus Anleihen sind nur mit dem Verlusttopf “Sonstiges” verrechenbar.

- Gewinne werden zuerst mit Verlusten des entsprechenden Verlusttopfes verrechnet, bevor der Freistellungsauftrag aufgezehrt wird.

Besteht zum Ende eines Jahres noch ein Verlust, verfällt dieser nicht. Wenn du nichts machst, wird dieser automatisch als Verlustvortrag ins Folgejahr mitgenommen und es gelten die gleichen Bestimmungen wie bei unterjährigen Verlusten.

Ein besonderer dritter Verrechnungstopf ist der sogenannte Quellensteuertopf. In diesem wird gezahlte und anrechenbare Quellensteuer aus ausländischen Kapitalanlagen gesammelt, wenn diese nicht bereits auf die Abgeltungssteuer in Deutschland angerechnet werden konnte. Gewinne werden dann noch einmal mit diesem Topf verrechnet. Der Quellensteuertopf wird zum Jahresende immer zurückgesetzt und beginnt im Folgejahr wieder neu von Null.

Der Quellensteuertopf wird in der Jahressteuerbescheinigung des Brokers ausgewiesen. Damit besteht die Möglichkeit, die einbehaltene Abgeltung bspw. auf Kapitalerträge von anderen Banken anzurechnen.

Kapitel 4

Depotübertrag und CFDs – Spezialfälle bei der Verlustverrechnung

Depotübertrag – was muss ich tun, damit Verluste nicht verloren gehen?

Kennst du schon unseren Depot Vergleich und möchtest den Broker wechseln? Dann sind die folgende Abschnitte besonders interessant für dich.

Solltest du mehrere Broker nutzen, kann es natürlich leicht vorkommen, dass du bei einem Broker Gewinne gemacht und deshalb Kapitalertragsteuer gezahlt hast, während du bei einem zweiten Broker Verluste gemacht hast und deshalb ein Verlusttopf besteht. Hier besteht die Möglichkeit, bis zum 15. Dezember eines jeden Jahres eine Verlustbescheinigung zu beantragen. In diesem Fall musst du diese Bescheinigung bei deinem Broker beantragen, bei dem der Verlusttopf besteht. Mit dieser kannst du die Verluste mit den angefallenen Gewinnen im Rahmen der Jahressteuererklärung verrechnen und erhältst eine Rückerstattung der Kapitalertragsteuer.

Hierzu benötigst du die Anlage KAP – Einkünfte aus Kapitalvermögen / Anrechnung von Steuern. Der Verlust kann in die zutreffende Zeile eingetragen werden, in Zeile 12 die noch nicht ausgeglichene Verluste, die nicht aus Aktien stammen bzw. Zeile 13 die noch nicht ausgeglichene Verluste aus Aktien.

Wenn du einen Depotübertrag von einem zu einem anderen Broker machen möchtest, besteht die Möglichkeit, bestehende Verlusttöpfe mit zu übertragen. Diese Option muss im Depotübertragsformular meist explizit angekreuzt werden. Der Übertrag des Verlusttopfes ist nicht möglich, wenn nicht alle Positionen des Depots übertragen werden. Dies ist insbesondere dann ein Problem, wenn einzelne Wertpapiere nicht beim neuen Broker handelbar sind und diese deshalb von der Depotbank nicht angenommen werden. Das gleiche gilt für Bruchstücke, die ebenfalls nicht übertragen werden können. Diese Wertpapiere sollten dann zunächst veräußert werden, bevor der Depotübertrag in Auftrag gegeben wird. Ist ein Verkauf nicht mehr möglich, weil ein Wertpapier beispielsweise als nicht handelbarer Spin-Off ins Depot gekommen ist oder delisted wurde, kann dieses z.B. einzeln auf einen Drittbroker übertragen werden, welcher das Wertpapier handelt. Als ultima ratio kann auch eine wertlose Ausbuchung in Betracht gezogen werden, welche die meisten Broker anbieten. Der wertlosen Ausbuchung haben wir bereits einen eigenen Abschnitt gewidmet, den du dir gerne dazu anschauen kannst.

Im Zweifel hat dein Broker zu der Problematik bereits einen Artikel in seinem Help Center oder der Kundenservice kann dir weiterhelfen.

Verluste aus Termingeschäften und CFDs – endlich keine ungerechtfertigten Beschränkungen mehr

Zusätzlich zu den bestehenden Beschränkungen der Verlustverrechnung bestand bis Ende 2024 eine massive Verlustverrechnungsbeschränkung bei Verlusten aus Termingeschäften.

Zu den Termingeschäften gehören Optionsgeschäfte, Swaps, Devisentermingeschäfte, Forwards oder Futures und Contracts for Difference (CFDs). Hingegen stellen Zertifikate und Optionsscheine keine Termingeschäfte dar.

Verluste aus Termingeschäften konnten zwischen 2020 und 2024 nur mit Gewinnen aus diesen verrechnet werden, wobei selbst innerhalb dessen sogar noch eine Beschränkung auf einen jährlichen Höchstbetrag i. H. v. 20.000 Euro bestand. Dies führte im Einzelfall dazu, dass bei hohen Gewinnen und hohen Verlusten, wie sie in diesen Anlageklassen kein Einzelfall sind, einzig die Verlustverrechnungsbeschränkung dazu führte, dass ein eigentlich profitabler, privater Trader nun unprofitabel ist, da die Verluste nur bis zu 20.000 Euro berücksichtigt werden können. Für viele Trader ist diese Anlageklasse deshalb ein no go geworden.

Diese extreme Ungleichbehandlung wurde im Zuge des Jahressteuergesetzes 2024 aber endlich bereinigt und die Verlustberechnungsbeschränkung auf 20.000 Euro wurde vollends aus dem Gesetz gestrichen. Es bestehen somit keine gesonderten Beschränkungen bei den Verlusten aus Termingeschäften mehr.

Im besten Fall haben Anleger, die von den Beschränkungen betroffen waren, die Steuerbescheide der vergangen Jahre durch Einspruch oder durch den Vorbehalt der Nachprüfung offengehalten. Ist dies nicht der Fall, könnte es etwas schwieriger werden. Zumindest sollte es aber möglich sein, die vom Finanzamt festgestellten Verlustvorträge aus den Vorjahren in der nächsten Steuererklärung und darüber hinaus zu nutzen. Im Zweifelsfall ist immer zu raten, einen Steuerberater zu konsultieren und die bestehenden Möglichkeiten zusammen abzuwägen.

Verluste aus Termingeschäften können nicht in den Verlusttopf für sonstige Verluste oder den besonderen Verlusttopf für Aktienverluste eingestellt werden. Der Verlustausgleich darf ausschließlich im Rahmen der Veranlagung stattfinden.

Entsprechende Verluste sind in der Anlage KAP in eigenen Zeilen einzutragen. Zeile 14 für Verluste aus Termingeschäften, die dem Steuerabzug unterlegen haben. Diesen Wert solltest du aus deiner Steuerbescheinigung entnehmen können.

In Zeile 24 sollten Verluste aus Termingeschäften eingetragen werden, die noch nicht dem Steuerabzug unterlegen haben.

Der Verlust aus Zeile 24 kann dann mit den Gewinnen aus Termingeschäften aus Zeile 21 im Rahmen der Verlustverrechnung pro Veranlagungsjahr verrechnet werden. Entsprechend sind die Kapitalerträge in Zeile 18 bzw. 19 einzutragen und in Zeile 21 wiederum die in den Zeilen 18/19 enthaltenen Gewinne aus Termingeschäften.

Nicht verrechnete Verluste können auf Folgejahre vorgetragen werden und jeweils wieder mit Gewinnen aus Termingeschäften verrechnet werden, wenn nach der unterjährigen Verlustverrechnung ein verrechenbarer Gewinn verbleibt.

Kapitel 5

Quellensteuer auf ausländische Dividenden – wo sie anfällt und wie du sie reduzieren kannst

Was ist überhaupt Quellensteuer?

Quellensteuer ist vielen Anlegern als weiterer leidiger Faktor bekannt, der die Dividendenausschüttung mindert. Quellensteuer ist dabei keine eigene Steuer, sondern bezeichnet lediglich die jeweils nationale Kapitalertragsteuer, die an der Quelle einbehalten wird und deshalb regelmäßig als Quellensteuer bezeichnet wird. Sie fällt auf Kapitalerträge wie Dividenden und Zinsen an. In manchen Ländern unterliegen Zinsen nicht dem Quellensteuerabzug. Dies haben wir auch in unserer Länderübersicht unten aufgeführt.

Wenn die Quellensteuer erhoben wird, fällt sie zusätzlich zur deutschen Kapitalertragsteuer an. Auch der Freistellungsauftrag gilt für die ausländische Quellensteuer nicht.

Gezahlte und anrechenbare Quellensteuer aus ausländischen Kapitalanlagen wird im Verlusttopf ‘Quellensteuer’ gesammelt, wenn diese nicht bereits auf die Abgeltungssteuer in Deutschland angerechnet werden konnte. Gewinne werden dann noch einmal mit diesem Topf verrechnet. Der Quellensteuertopf wird zum Jahresende immer zurückgesetzt und beginnt im Folgejahr wieder neu von Null.

Der Quellensteuertopf wird in der Jahressteuerbescheinigung des Brokers ausgewiesen. Damit besteht die Möglichkeit, die einbehaltene Abgeltung bspw. auf Kapitalerträge von anderen Banken anzurechnen.

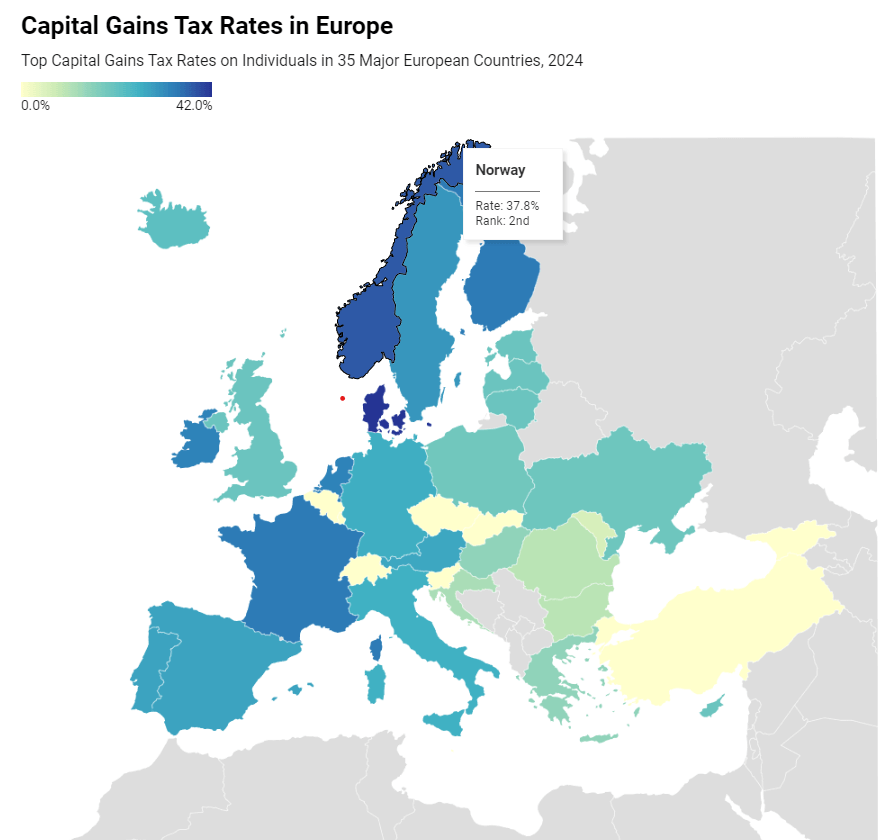

Wie viel Quellensteuer fällt in welchen Ländern an?

Jeder Staat kann seinen eigenen Quellensteuersatz festlegen. Wir haben dir eine Übersicht über die Quellensteuersätze aus den für Anleger wichtigsten Märkten zum Stand 01.01.2023 erstellt.

Die von uns ermittelte, effektive Steuerbelastung bezeichnet dabei den Prozentsatz, den der Anleger bei einer Dividendenausschüttung nach Zahlung der deutschen Kapitalertragsteuer, Solidaritätszuschlag und der ausländischen Quellensteuer belastet wird, wobei die automatische Anrechnung der Quellensteuer einbezogen wurde, nicht jedoch die mögliche Erstattung, welche bei den ausländischen Steuerbehörden beantragt werden kann und damit die effektive Steuerbelastung regelmäßig wieder auf die üblichen 26,375% mindern würde. Zusätzlich wurde angenommen, dass kein Freibetrag und kein verrechenbarer Verlust etc. mehr besteht.

| Land | Quellensteuer- satz auf Dividenden | Anrechnung/Erstattung | effektive Steuerbelastung |

| Schweiz | 35% | 15% können auf die deutsche Kapitalertragsteuer angerechnet werden; 20% können aus der Schweiz zurück gefordert werden | 46,375% |

| Finnland | 35% | 15% können auf die deutsche Kapitalertragsteuer angerechnet werden; 20% können aus Finnland zurück gefordert werden | 46,375% |

| USA | 1) 30% 2) 15% bei QI-Agreement (Anwendung des reduzierten Steuersatzes) | 1) 15% können auf die deutsche Kapitalertragsteuer angerechnet werden; 15% können aus den USA zurück gefordert werden | 1) 41,375% 2) 26,375% |

| Schweden | 30% | 15% können auf die deutsche Kapitalertragsteuer angerechnet werden; 15% können aus Schweden zurück gefordert werden | 41,375% |

| Australien | 1) 30% 2) 0% bei sog. franked dividends und conduit foreign income) | 1) 15% können auf die deutsche Kapitalertragsteuer angerechnet werden; 15% können aus Australien zurück gefordert werden | 1) 41,375% 2) 26,375% |

| Österreich | 27,5% | 15% können auf die deutsche Kapitalertragsteuer angerechnet werden;12,5% können aus Österreich zurück gefordert werden | 38,875% |

| Frankreich | 25% | 12,8% können auf die deutsche Kapitalertragsteuer angerechnet werden;12,2% können aus Frankreich zurück gefordert werden | 38,575% |

| Dänemark | 27% | 15% können auf die deutsche Kapitalertragsteuer angerechnet werden;12% können aus Dänemark zurück gefordert werden | 38,375% |

| Italien | 26% | 15% können auf die deutsche Kapitalertragsteuer angerechnet werden;11% können aus Italien zurück gefordert werden | 37,375% |

| Kanada | 25% | 15% können auf die deutsche Kapitalertragsteuer angerechnet werden; 10% können aus Kanada zurück gefordert werden | 36,375% |

| Norwegen | 25% | 1) sog. shielding deduction: Erstattung der vollen 25%2) Erstattung von 15% und Anrechnung der restlichen 10% | 1) 51,375% 2) 36,375% |

| Spanien | 19% | 15% können auf die deutsche Kapitalertragsteuer angerechnet werden;4% können aus Spanien zurück gefordert werden | 30,375% |

| Polen | 19% | 15% können auf die deutsche Kapitalertragsteuer angerechnet werden;4% können aus Spanien zurück gefordert werden | 30,375% |

| Niederlande | 15% | 15% können auf die deutsche Kapitalertragsteuer angerechnet werden | 26,375% |

| Polen | 15% | 15% können auf die deutsche Kapitalertragsteuer angerechnet werden | 26,375% |

| Griechenland | 15% | 15% können auf die deutsche Kapitalertragsteuer angerechnet werden | 26,375% |

| Luxemburg | 15% | 15% können auf die deutsche Kapitalertragsteuer angerechnet werden | 26,375% |

| Groß Britannien | 0% | – | 26,375% |

| Singapur | 0% | – | 26,375% |

Wie die Anrechnung und Erstattung der Quellensteuer funktioniert

Aus rein steuerlicher Sicht lohnt es sich, bei einer Anlage außerhalb Deutschlands in Unternehmen zu investieren, die ihren Sitz bspw. in Großbritannien oder Singapur haben. Diese Länder erheben keine Quellensteuer.

Falls ein Land höchstens 15% Quellensteuer erhebt, ergeben sich im Falle eines Doppelbesteuerungsabkommens meist auch keine steuerlichen Auswirkungen durch unproblematische Anrechnung. Das Doppelbesteuerungsabkommen legt regelmäßig fest, dass maximal 15% der im Ausland gezahlten Quellensteuer in Deutschland anrechenbar ist. Deshalb kann die Quellensteuer von 15% oder weniger meist einfach und automatisch verrechnet werden. Diese Situation findet man in den Niederlanden, in Luxemburg, in Mexiko oder auch in Griechenland vor.

Grundsätzlich kann die Quellensteuer nur angerechnet bzw. erstattet werden, wenn Deutschland mit dem Land, in dem du Einkünfte erzielt hast, ein Doppelbesteuerungsabkommen abgeschlossen hat. Die neueste Übersicht über die Anrechenbarkeit der Quellensteuer von Staaten, mit denen Deutschland ein Doppelbesteuerungsabkommen abgeschlossen hat, findest du auf der Website des Bundesfinanzministeriums.

In einigen Ländern bestehen Besonderheiten, so dass eine teils einfach und praktisch klingende Regelung letztlich zu noch mehr Aufwand und zunächst auch Steuerbelastung führt. Dazu gehört beispielsweise Irland, welches eigentlich keine Quellensteuer für EU-Bürger und für Ansässige in DBA-Staaten mehr erhebt. Dazu müsste deine deutsche Bank dich jedoch als deutschen Kunden bei den irischen Behörden identifizieren. Da das seitens der Depotbanken nicht passiert, werden zunächst die vollen 25% Quellensteuer einbehalten und es erfolgt nicht einmal die Anrechnung der üblichen 15% auf die deutsche Kapitalertragsteuer. Das führt dazu, dass der einzige Weg, um die Doppelbesteuerung zu vermeiden, ist, sich die zu viel gezahlte irische Quellensteuer auf Antrag erstatten zu lassen.

Ein weiteres Land, in dem ein solches Problem besteht, ist Belgien. Belgien hält 30% Quellensteuer ein. Davon ist leider nichts mehr anrechenbar, wie noch einige Jahre zuvor üblich. Grund dafür ist, dass Belgien eine Steuerbefreiung für Dividenden bis zu 800 Euro eingeführt hat. Auch hier führt mal wieder eine auf den ersten Blick einfache Regelung am Ende zu mehr Aufwand und einer höheren initialen Steuerzahlung. Die belgische Regelung ist so gedacht, dass zunächst der volle Quellensteuerabzug der 30% vorgenommen wird und dem Anleger anschließend eine volle Erstattung bis zu der 800 Euro hohen Steuerbefreiung ermöglicht wird. Damit kann die Quellensteuer bei Ausschüttungen von belgischen Unternehmen nur noch per Erstattung auf Antrag gemindert werden.

In der Regel musst du die Erstattung der zuviel bezahlten Beträge selbst beantragen. Die Verfahren sind nicht einheitlich und die Anträge sind meist in der Landessprache ausgestellt. Außerdem sind die Depotbanken inzwischen angewiesen, keine Hilfestellung mehr anzubieten. Das Bundeszentralamt für Steuern hält außerdem inzwischen keine Formulare mehr bereit, da deren Aktualität nicht mehr gewährleistet werden kann. Es wird lediglich noch auf Links zu den entsprechenden Seiten der einzelnen Staaten verwiesen.

Die Rückforderung von Quellensteuer kann deshalb sehr aufwändig und zeitintensiv sein. Zusätzlich muss man teilweise auf die Erstattung sehr lange warten. Es ist empfehlenswert, im Zweifelsfall sich hierzu beraten zu lassen.

Es gibt aber auch einzelne Broker bzw. Depotbanken, welche eine Vorabbefreiung und/oder -reduzierung der jeweiligen Quellensteuersätze anbieten. Welche das sind, erfährst du beispielsweise in unserem großen Depot Vergleich.

Für die USA findet bspw. bei den meisten Brokern bereits das W8-BEN-Formular Anwendung. Hier gilt für einen Dividendenerhalt aufgrund des Doppelbesteuerungsabkommens eine Vorabreduzierung von 30 % von 15 % für ‘Ordinary Dividends’ bei Aktien und ETFs (sog. QI-Agreement). Das von dir eröffnete Depot hat das W8-BEN-Formular im Kontoantrag meist automatisch bereits ausgefüllt.

Dividenden aus Limited Partnerships (LPs) und Master Limited Partnerships (MLPs) werden hingegen mit 39,6 % Quellensteuerabzug belastet. So genannte Non-ordinary dividends aus REITs können je nach Ausgestaltungsart unterschiedlichen Sätzen unterliegen.

Bei der französischen Quellensteuer bietet die DKB beispielsweise eine Vorabreduzierung von 30% auf 12,8% an. Du musst dazu ein kurzes Formular ausfüllen und es werden dafür einmalig Kosten in Höhe von 11,90 Euro fällig. Die Befreiung gilt jeweils 3 Jahre für alle von dir gehaltenen französischen Aktien.

Zum Abschluss noch ein hoffnungsvoller Ausblick in die Zukunft: Die EU-Kommission möchte das Erstattungsverfahren beschleunigen und vereinfachen. Zum einen soll die für das Zurückfordern der Steuer häufig benötigte Wohnsitzbescheinigung zukünftig innerhalb weniger Tage vom Finanzamt digital erstellt werden und ein Jahr gültig sein.

Zum anderen sind zwei neue Schnellverfahren in Überlegung:

Bei der „Steuererleichterung an der Quelle“ würde das ausländische Finanzamt nur den ermäßigten Quellensteuersatz gemäß dem jeweiligen Doppelbesteuerungsabkommen erheben, womit sich ein Erstattungsantrag erübrigen würde.

Beim „Schnellerstattungsverfahren“ wird zunächst die vollständige Quellensteuer fällig, der zu viel gezahlte Betrag soll aber bereits innerhalb von 50 Tagen auf Antrag erstattet werden.

Vor 2027 ist hier allerdings kein Fortschritt zu erwarten.

Disclaimer:

Alle Informationen wurden sorgfältig recherchiert und nach bestem Wissen und Gewissen erstellt. Wir übernehmen jedoch keine Gewähr, Garantie oder Zusicherung für die Richtigkeit oder die Aktualität der veröffentlichten Informationen.

Da im Rahmen dieses Guides nicht auf die Besonderheiten deines persönlichen Steuerfalls eingegangen werden kann, dürfte es sich empfehlen, dass du in Zweifelsfragen einen steuerlichen Berater konsultierst, um zu prüfen, ob und welche Schritte erforderlich sind.

Weitere spannende Themen