Monatliche Schwäche – ein Short-Ansatz

Die schwächsten Handelstage im S&P 500 können von verschiedenen Faktoren abhängen, einschließlich saisonaler Muster, wirtschaftlicher Ereignisse und anderen externen Einflüssen. Dabei ist es wichtig zu beachten, dass die Finanzmärkte sehr komplex sind und es keine absolute Gewissheit darüber gibt, welche spezifischen Handelstage besonders schwach sein werden. So oder so ähnlich würde aller Wahrscheinlichkeit ein Artikel in den gängigen Zeitschriften zu diesem Thema lauten.

Wie wir bereits beim Ultimo-Effekt festgestellt haben, liegt zwischen Theorie und Praxis ein großer Unterschied. Denn im Durchschnitt performen die Handelstage um den Monatswechsel herum besonders positiv. Die schwächsten Handelstage im Monat sind quasi das Pendant zum Ultimo-Effekt. Allerdings wird hier im Gegensatz zum Ultimo-Effekt bewusst auf der Short Seite agiert. Denn wenn gewisse Handelstage im Durchschnitt eher schwach oder negativ sind, dann kann man dies auch profitabel für sich nutzen.

Die Tage vor und nach dem Ultimo-Effekt sind schwach

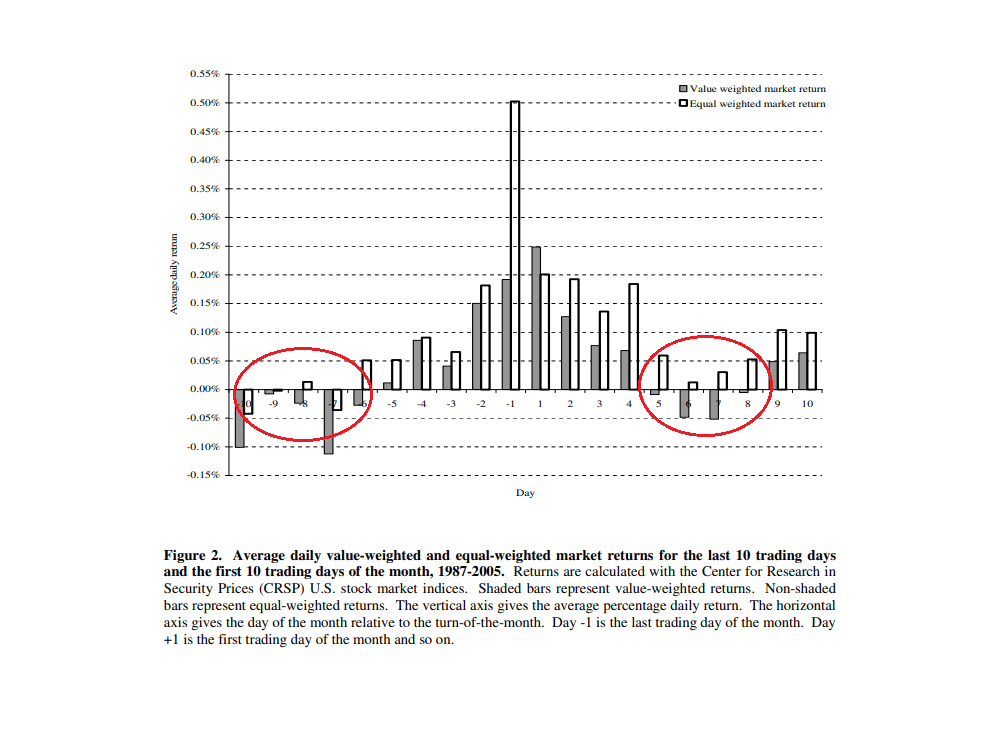

Laut der wissenschaftlichen Studie mit dem Titel “Equity returns at the end of the month” sind zwei Handelsperioden im Zeitraum 1987 bis 2005 im Durchschnitt besonders schwach. Zum einen sind das die Handelstage vor den besten Handelstage am Ende des Monats und zum anderen die Tage nach den ersten Handelstagen im neuen Monat. In anderen Worten: Die Handelstage vor und nach dem Ultimo-Effekt eignen sich besonders gut für Short-Positionen. Diese Ergebnisse lassen sich leicht überprüfen.

Nehmen wir den ETF SPY, welcher der liquideste ETF für den S&P 500 ist. Wir gehen zum Handelsschluss des zehntletzten Handelstages des Monats short. Wir schließen diese Position zum Handelsschluss des sechstletzten Handelstages. Das gleiche Prinzip gilt für den fünften sowie den achten Handelstag des neuen Monats. Wir halten uns also exakt an die Analyseergebnisse des Papers. Für eine Transaktion nehmen wir Handelskosten von 1,50 USD an. Slippage ist nahezu ausgeschlossen, weil wir mit der Order MOC (Market on Close) bei Interactivebrokers aller Wahrscheinlichkeit den offiziellen Schlusskurs erhalten werden.

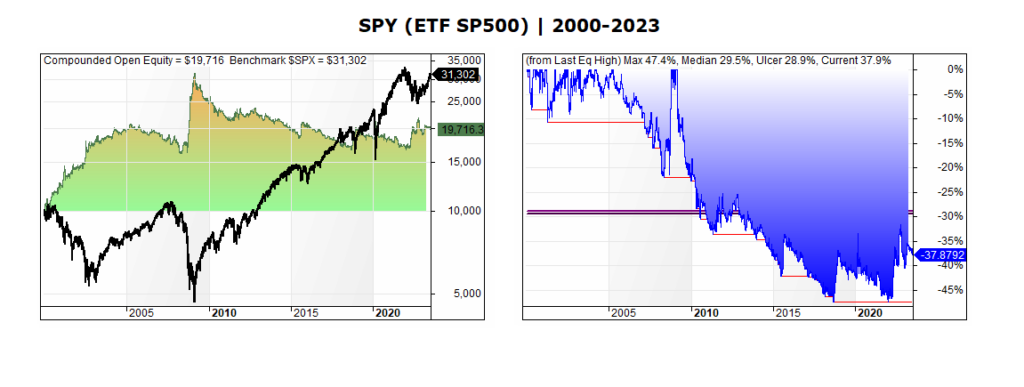

Die schwächsten Handelstage im Monat gehören zu den saisonalen Strategien. Bei saisonalen Strategien wird davon ausgegangen, dass sich ein zeitliches Muster, basierend auf den Kalendertagen, in der Zukunft wiederholt. Dies können wir für die schwächsten Handelstage im Monat ganz klar bestätigen. Sowohl in den Korrekturphasen 2011 sowie 2018 als auch in den Bärenmarktphasen 2020 und 2022 hat sich dieser Ansatz bewährt. Der Ansatz hat jedoch auch einen klaren Schwachpunkt: Er verliert stetig Geld in den Bullenmarktphasen.

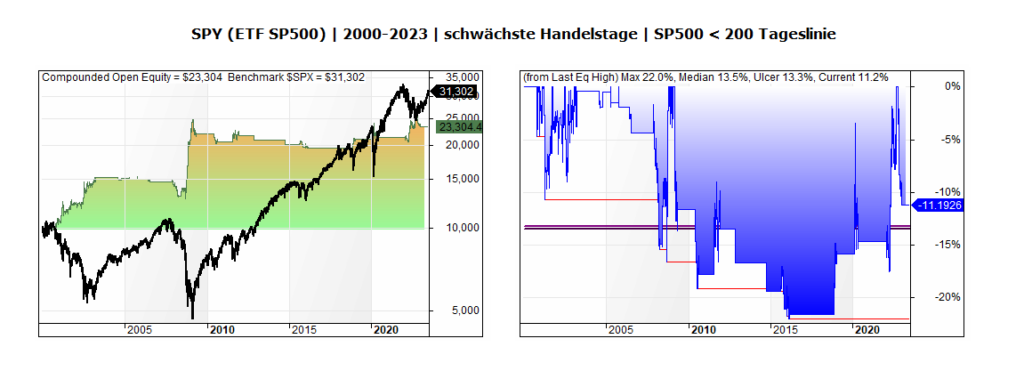

Die 200-Tagelinie als Trendfilter

Mit einem Marktrisikofilter lässt sich dieses Problem leicht adressieren. Gewisse Handelsansätze funktionieren nur in gewissen Marktphasen. Der einfachste Marktrisikofilter ist die 200-Tagelinie. Liegt der Kurs des S&P 500 darunter, so befinden wir uns in einem Terrain, das historisch durch hohe Volatilität sowie erhöhte Kursverluste charakterisiert ist. Genau dieses Marktumfeld benötigen wir für die Strategie der schwächsten Handelstage im Monat.

Die Ergebnisse können sich sehen lassen. Die 200-Tagelinie als Marktrisikofilter verbessert die Ergebnisse signifikant. Dies gilt nicht nur für die Rendite, sondern auch für das Risiko. Der maximale zwischenzeitliche Wertverlust reduziert sich von -45 % auf -22 %. Die Gesamtrendite verbessert sich leicht, sodass das Rendite-Risiko-Verhältnis immens steigt. Dieser einfache Ansatz stellt in meinen Augen das Basismodel für weitere Deep-Dive-Analysen da. Im Verlauf der Analyse ist es wichtig, dass dieser Ansatz auch auf andere Indizes stabile Ergebnisse aufzeigt. Was für die Indizes gilt, sollte auch für die darunter liegenden Aktien gültig sein. Erst wenn das Gesamtbild positiv ist, würde ich mit dem Ansatz live gehen. Vorsicht ist hier besser als Nachsicht. Insgesamt bin ich zuversichtlich, denn die bisherigen Analysen sind vielversprechend.

Den Ultimo-Ansatz handeln wir bereits in unseren Signal Channel Algolab. Wenn dich systematische Handelsstrategien für den Aktienmarkt und Kryptomarkt interessieren, dann schaue gern mal vorbei!

Weitere spannende Themen