Energiekrise durch KI? Das sind die Profiteure

Kein anderes Börsenthema ist aktuell so sehr in aller Munde wie das rasante Voranschreiten der Künstlichen Intelligenz. Die Datenzentren, die für das Training und einen reibungslosen Betrieb der mittlerweile zahlreichen KI-Programme nötig sind, brauchen allen voran eines: extrem viel Energie. Gut, dass wir Energie im Überfluss haben und die Kernfusion schon funktioniert… schön wär’s.

Mit dem Ausbau der Rechenzentren steigt auch der weltweite Energiebedarf massiv an. Alleine die Kapazitäten für Datenzentren, die US-Gigant Microsoft mittlerweile aufgebaut hat, sollen bei mehr als 5 Gigawatt liegen und entsprechen damit dem Energieverbrauch von Portugal oder der Leitung von etwa drei Atomkraftwerken. Als wäre das noch nicht genug, kündigte Microsoft zuletzt an, die Geschwindigkeit des Kapazitätsausbaus für die eigenen Datenzentren zu verdreifachen. Alleine für den US-Konzern müssten damit jedes Jahr zwei neue Atomkraftwerke ans Netz genommen werden, um den immensen Strombedarf decken zu können.

Führt man sich nun noch vor Augen, dass neben Microsoft natürlich auch Amazon, Alphabet und gefühlt jedes andere Unternehmen der Welt weiter in KI und die dahinter stehende Infrastruktur investieren wird, so sollte klar sein, dass die wichtigste Ressource der näheren Zukunft wohl Energie sein dürfte.

In diesem Artikel wollen wir einen Blick auf Unternehmen werfen, die von dem steigenden Energiebedarf speziell durch Rechenzentren profitieren könnten.

Bloom Energy

Im Bereich der Wasserstoffaktien ist in den letzten Monaten vor allem eines eingetreten: Ernüchterung. Die einstigen Highflyer mit viel Fantasie wie Bloom Energy, aber insbesondere auch Unternehmen wie Nel ASA und Plug Power haben massiv an Wert verloren. Plug Power steht beispielsweise gute 97 % tiefer als zu den Höchstkursen über 70 USD.

Die Unternehmen verlieren weiterhin massiv Geld und das Wachstum lässt ebenfalls nach. Die langfristigen Wachstumsfantasien und der Glaube an ein nachhaltig erfolgreiches Geschäftsmodell sind bei fast jedem Anleger verflogen.

Darum könnte Bloom trotzdem profitieren

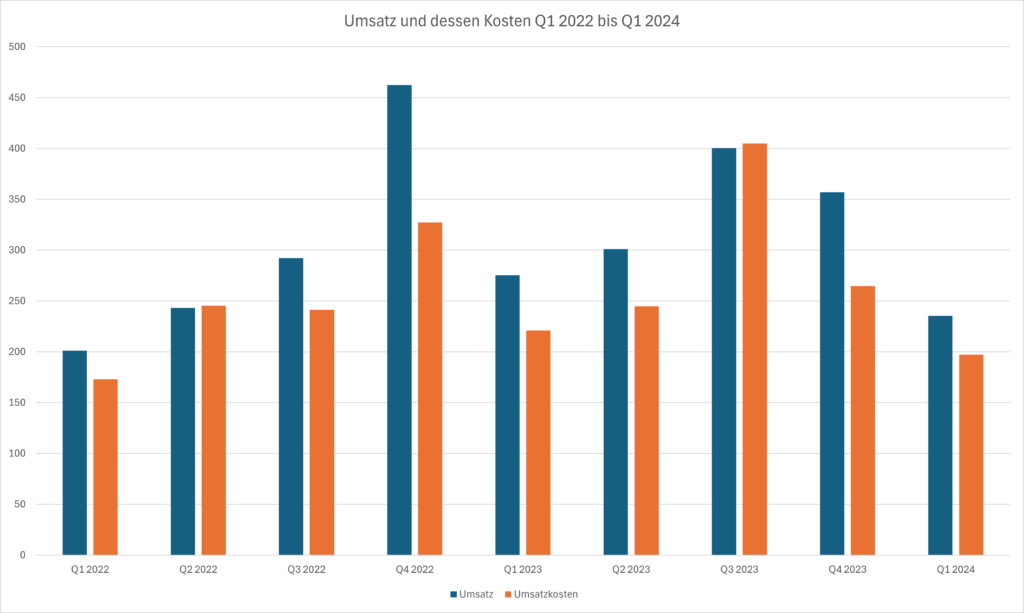

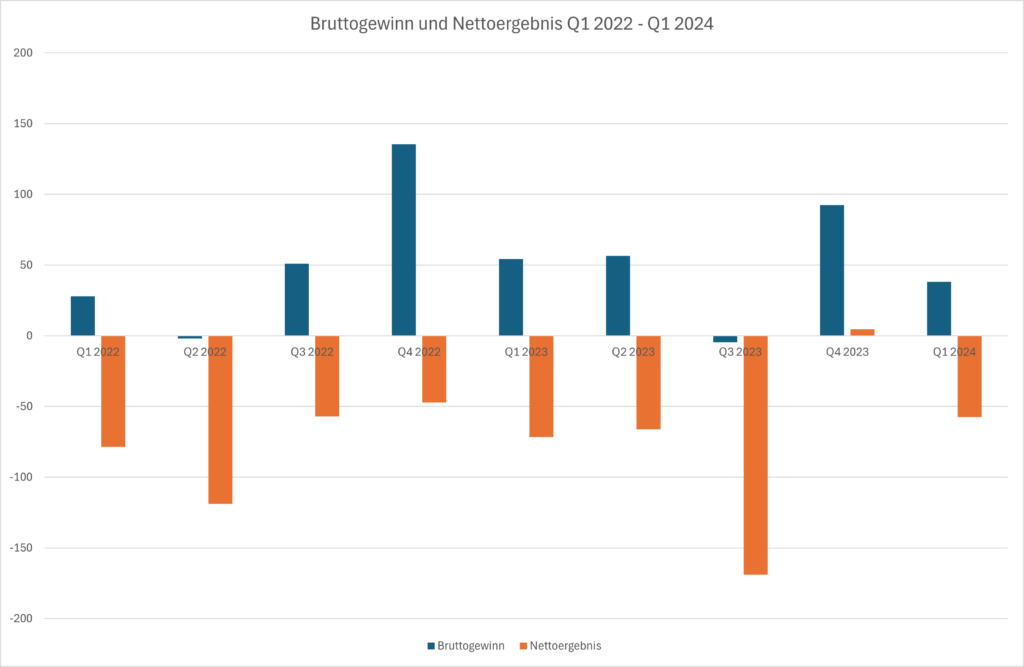

Auch bei Bloom Energy waren die letzten Zahlen alles andere als eine positive Überraschung. Das Wachstum ging um 14 % zurück. Die Verluste konnten im Vergleich zum Vorjahreszeitraum reduziert werden, allerdings scheint hier auch eine gewisse Saisonalität vorzuliegen.

Positiv ist jedoch, dass die Umsatzkosten in den letzten beiden Quartalen unter dem Umsatz lagen. Für viele Unternehmen ist von vornherein klar, dass die Produkte nicht teurer hergestellt werden können, als sie schließlich verkauft werden.

Bei Wasserstoffunternehmen war dieser Aspekt jedoch immer ein Problem, da hohe Energiekosten und die Preise für Forschung und Entwicklung die Umsatzkosten treiben, während man beim Verkauf mit den vergleichsweise günstigen fossilen Energieträgern sowie Solar- und Windenergie konkurriert. Diese Entwicklung ist für ein Wasserstoffunternehmen daher nicht selbstverständlich und könnte ein Schritt in die richtige Richtung sein.

Warum sollte nun ausgerechnet Bloom Energy vom steigenden Energiebedarf profitieren?

Gefühlt hatte man immer den Eindruck, dass Bloom Energy einen Tick mehr Substanz hatte als die Konkurrenten Plug Power oder Nel ASA. Gefühle gehören aber bekanntlich nicht ins Depot. Daher umso besser, dass dieses Bauchgefühl zuletzt von positiven Nachrichten und etwas besseren Zahlen untermauert wurde.

Zudem verkündete Bloom Energy, dass man bereits den zweiten Auftrag aus dem Bereich der Versorgung von Rechenzentren erhalten habe. Der Auftrag bzw. die Kooperation kommt von keinem Geringeren als dem Chipriesen Intel. Für das bestehende High-Performance-Computing-Rechenzentrum in Santa Clara soll Bloom Energy weitere Megawatt ihres brennstoffzellenbasierten Energy Servers installieren. Bereits seit 2014 ist diese Technologie am Standort in Santa Clara verbaut. Durch die Erweiterung entsteht das größte, mit Brennstoffzellen betriebene Hochleistungsrechenzentrum des Silicon Valley.

Der Chart

Nach den Meldungen zur Versorgung von Rechenzentren ist der Kurs von Bloom Energy deutlich gestiegen. Die 18-USD-Marke war bislang jedoch ein hartnäckiger Widerstand. Sollte dieser nachhaltig überwunden werden, sind mittelfristig Kurse zwischen 23 und 26 USD denkbar.

Ein Rücklauf in den Bereich von 13,50 USD könnte für einen antizyklischen Einstieg interessant sein. Aber auch in der aktuellen Unterstützungszone hat der Kurs zuletzt gut reagiert.

First Solar

First Solar, ein führender Anbieter im Bereich der Photovoltaik-Technologie, steht an der Spitze der globalen Bemühungen um nachhaltige Energiegewinnung. Das Unternehmen produziert hocheffiziente Dünnschicht-Solarmodule und bietet umfassende Lösungen für den Bau und Betrieb von Solarkraftwerken an.

Dank seiner fortschrittlichen Technologie, die kostengünstiger und umweltfreundlicher ist als traditionelle Silizium-basierte Module, hat sich First Solar eine starke Marktposition erarbeitet. Angesichts des steigenden Energiebedarfs durch den Ausbau von Rechenzentren, wie beispielsweise bei Microsoft, könnte First Solar erheblich profitieren.

Die zunehmende Nachfrage nach erneuerbarer Energie wird die Nachfrage nach ihren Produkten steigern, da Unternehmen verstärkt nach nachhaltigen Energielösungen suchen, um ihren CO₂-Fußabdruck zu reduzieren und regulatorische Anforderungen zu erfüllen.

Warum First Solar profitieren kann:

Innovative Technologie: Hocheffiziente Dünnschicht-Solarmodule.

Kostenvorteile: Günstiger als traditionelle Silizium-basierte Module.

Nachhaltigkeit: Umweltfreundliche Lösungen für eine grüne Zukunft.

Mit dem massiven Ausbau der Rechenzentren und dem damit verbundenen Energiebedarf steht First Solar in den Startlöchern, eine Schlüsselrolle in der Energiewende zu übernehmen.

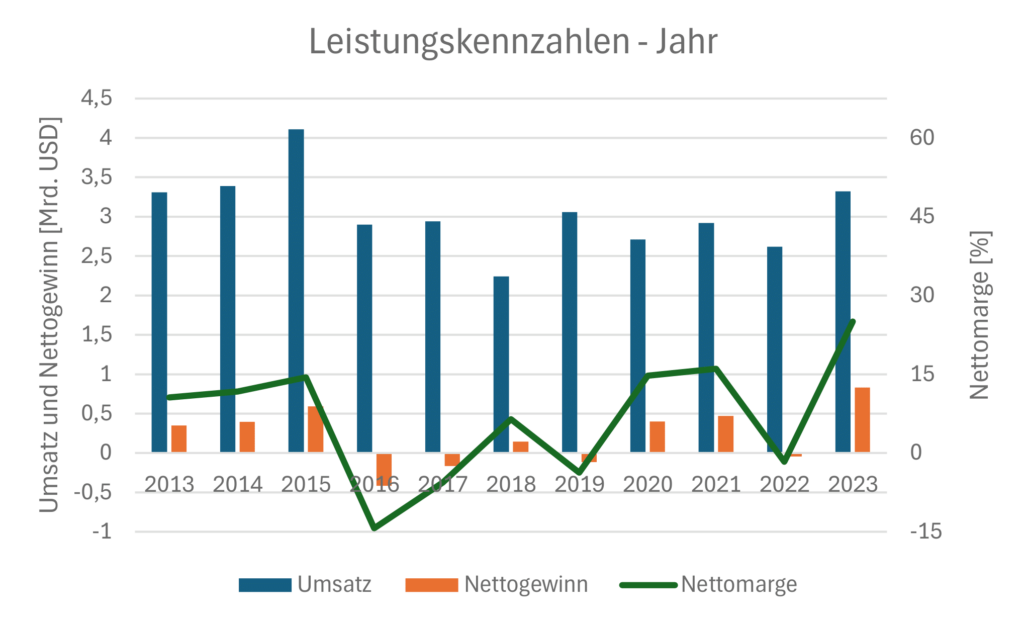

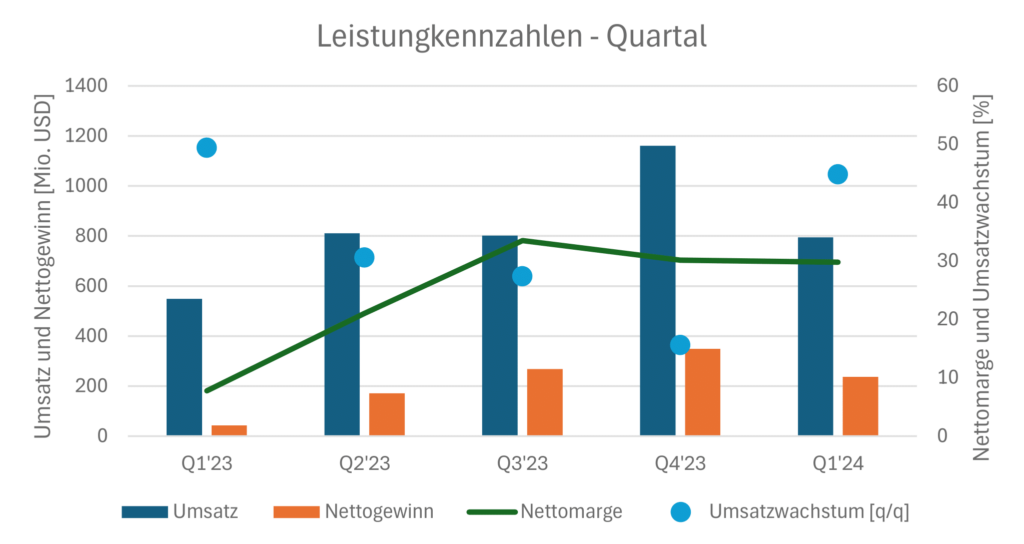

Umsatz- und Gewinnentwicklung

First Solar konnte weder Umsatz noch Nettogewinn in den letzten 10 Jahren großartig steigern. Dennoch ist dem Unternehmen mit den neuesten Quartalszahlen eine Überraschung gelungen: Sowohl Umsatz als auch EPS übertrafen die Analystenschätzungen um über 10 %. Der Umsatz ist im Vergleich zum Vorjahresquartal um über 45 % angestiegen. Die Analystenschätzungen für die nächsten Quartalszahlen sagen ein ähnlich hohes Wachstum voraus.

Die Auftragsbücher des Unternehmens sind gut gefüllt, und der erhöhte Energiebedarf aufgrund der Rechenzentren könnte ein Katalysator für ein starkes Wachstum im laufenden Geschäftsjahr sein.

Der Chart

Nach dem fulminanten Ausbruch über den Widerstandsbereich bei etwa 230 USD konnte die Aktie bis an die alten Höchststände aus dem Jahr 2008 heranlaufen. Dieser Widerstand konnte allerdings vorerst nicht gebrochen werden. Sollte die Aktie auf das Ausbruchsniveau zurücklaufen, um hier erneut Schwung zu holen, könnte sich eine antizyklische Einstiegsgelegenheit ergeben.

Oklo Inc.

Das amerikanische Unternehmen kam erst vor wenigen Wochen, am 10. Mai 2024, an die NYSE. Das Geschäftsmodell von Oklo basiert darauf, dass man mit einer fortgeschrittenen Reaktortechnologie saubere Energie insbesondere für Rechenzentren produzieren möchte. Die ersten Anträge bei den amerikanischen Behörden wurden eingereicht, eine finale Genehmigung zum Bau der Reaktoren liegt allerdings noch nicht vor. CEO Jake DeWitte äußerte gegenüber Bloomberg, dass er damit rechne, dass der erste Reaktor erst ab 2027 in Betrieb gehen werde.

Ein Blick auf die historische operative Entwicklung ist im Falle von Oklo aktuell nicht möglich, da aufgrund des erst kürzlich stattgefundenen Börsengangs nur wenig Datenlage existiert. Allerdings konnte das Unternehmen mit einer ersten Absichtserklärung für Aufsehen sorgen. So wurde eine unverbindliche Erklärung mit Wyoming Hyperscale unterzeichnet, um zukünftig einen modernen Rechenzentrumscampus mit 100 Megawatt sauberem Strom zu versorgen. CEO DeWitte teilte in diesem Zusammenhang mit, dass 80 % der Anfragen an sein Unternehmen von den Betreibern von Datenzentren stammen würden.

Der Hype der ersten Handelstage ist neben dem durchaus spannenden Geschäftsmodell wohl damit zu erklären, dass das Unternehmen von keinem geringeren als seinem sehr bekannten Vorstandsvorsitzenden Sam Altman mitfinanziert wird. Der Börsengang erfolgten durch einen Zusammenschluss von Oklo mit Sam Altmans Firma AltC Acquisition Corporation.

Oklo ist in unserem Artikel auf jeden Fall die Aktie aus dem Bereich Hochrisikokapital. Sollte das Unternehmen in Zukunft zahlreiche Rechenzentren mit seiner Technologie versorgen können, dürften sich auch die Aktionäre freuen. Es liegt allerdings noch viel Arbeit und einige regulatorische Genehmigungen vor dem Unternehmen, in das sich Sam Altman strategisch eingekauft hat. Es ist nicht besonders abwegig, dass der OpenAI-Gründer hiermit versucht, den massiven Strombedarf seines KI-Marktführertools bzw. der darunterliegenden Rechenzentren zukünftig zu decken.

MYR Group

Dieses amerikanische Unternehmen ist für einen extrem wichtigen Teil der Energiewirtschaft verantwortlich und zwar für die Infrastruktur bzw. das Stromnetz.

Tätig ist die MYR Group in Nordamerika, genauer gesagt in den Vereinigten Staaten und in Kanada. Dort wickelt das Unternehmen überwiegend Großprojekte ab und betreut beispielsweise die Energieinfrastruktur des Flughafens in Denver. Im Jahr 2018 hat die MYR Group mit ihren Tochtergesellschaften auch die Stromübertragung über den Mississippi von Venice nach Campbell ermöglicht.

Das Unternehmen ist auch darauf spezialisiert, nach Naturkatastrophen wie beispielsweise Hurrikans das Stromnetz möglichst zeitnah wieder in Stand zu setzen.

Aufträge in Bezug auf das Stromnetz und die Energieinfrastruktur erhält man auch von weiteren großen Unternehmen der Energiebranche wie beispielsweise Xcel Energy.

Operative Entwicklung

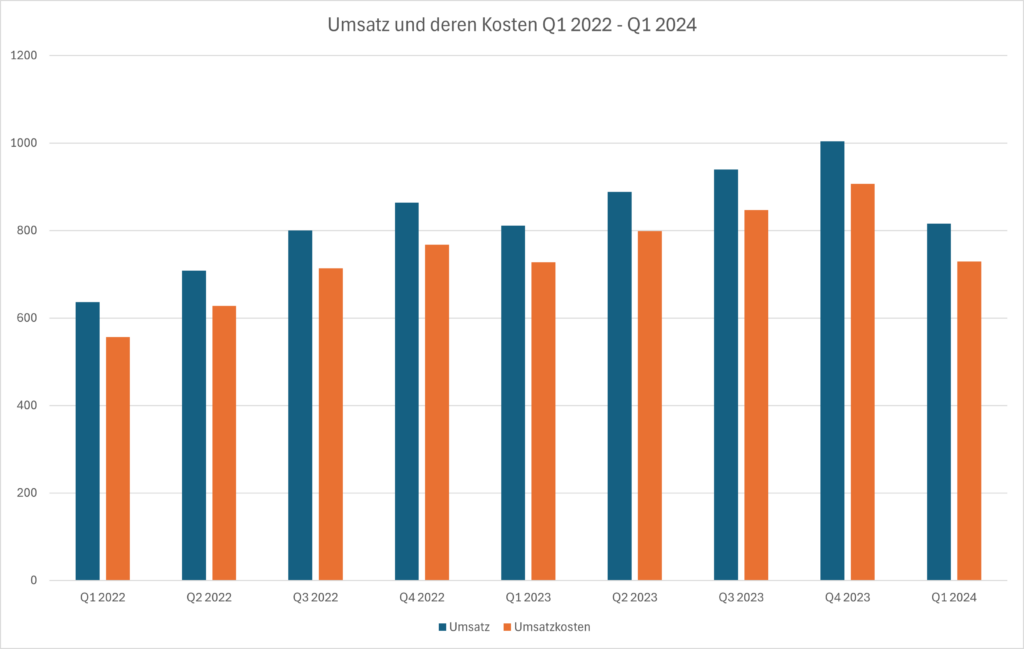

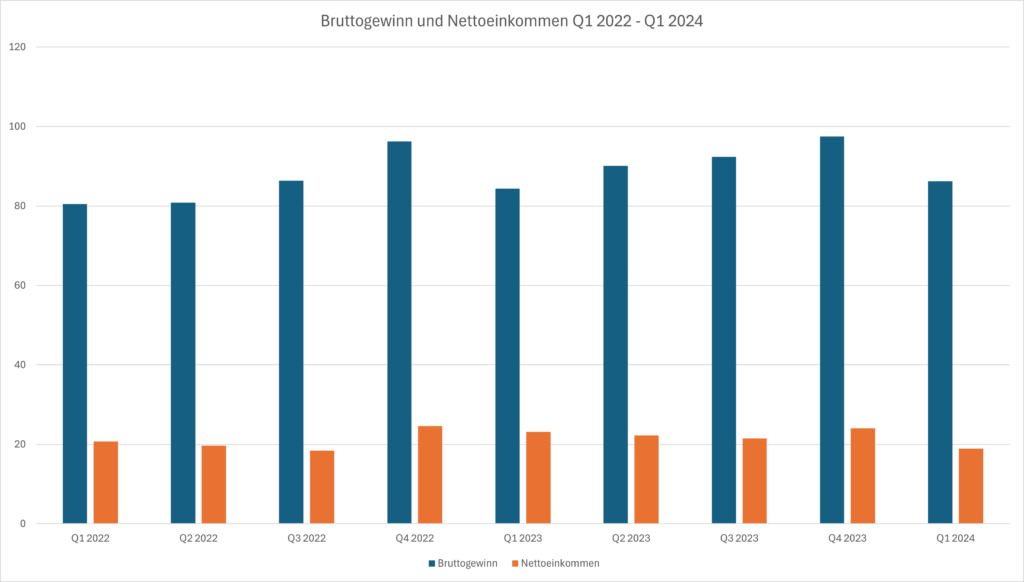

Wie bei vielen alt eingesessenen Energieversorgern ist auch die MYR Group kein rasant wachsendes Unternehmen mehr. Insbesondere die Umsatzentwicklung zeigt aber, warum sich auch der Chart langfristig stetig aufwärts bewegt hat. Der Grund: kontinuierliches Wachstum.

Zu beachten ist jedoch, dass die Umsatzentwicklung im Q1 2024 mit 811 Millionen USD quasi auf Vorjahresniveau liegt und nahezu kein Wachstum aufweist. Der Rückgang im Vergleich zum Vorquartal ist wohl aber saisonal bedingt. Die Umsätze steigern sich scheinbar jeweils über das Jahr hinweg.

Der Bruttogewinn verhielt sich ähnlich wie der Umsatz, während der Nettogewinn etwas stärker schwankte.

Der Chart

Mittelfristig ist der Kurs vom Hoch auf dem Rückzug und befindet sich in einem etwas schwächeren Unterstützungsbereich bei rund 139 USD. Die 200-Tagelinie hat zuletzt nicht gehalten, sodass kurzfristig weitere Kursverluste möglich sind.

Der langfristige Chart der MYR Group lädt zum Schwärmen ein. Insbesondere nach dem Corona-Crash wurde das Potenzial des Unternehmens vom Markt wieder verstärkt berücksichtigt, sodass die aktuelle Korrektur gegebenenfalls eine antizyklische Einstiegsgelegenheit darstellen könnte.

Klassische Versorger

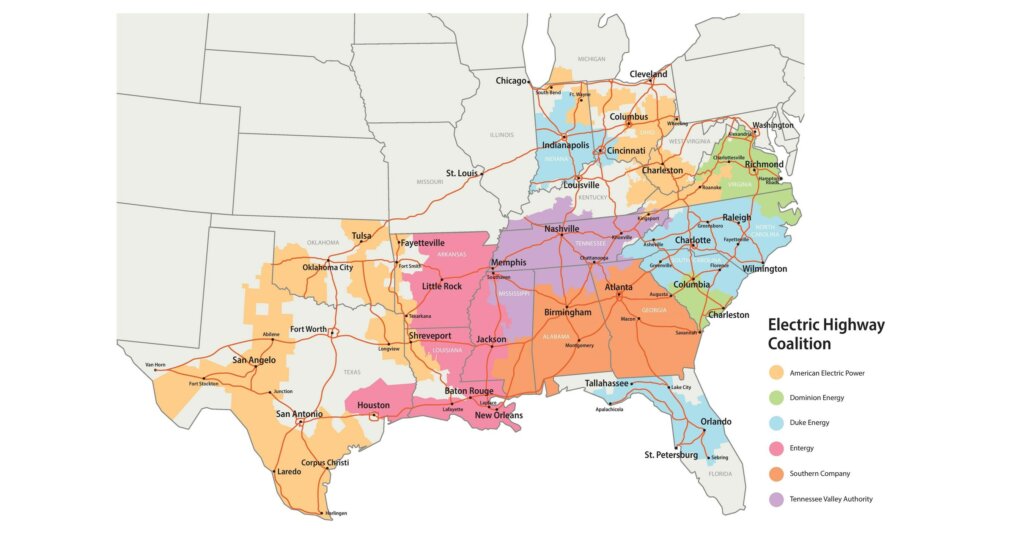

In den USA versorgen mehrere Unternehmen Millionen von Kunden mit Strom. Vor allem im Osten der USA stechen dabei die American Electric Power Company und Dominion Energy hervor.

Dabei befinden sich in Virginia mit Abstand am meisten Datenzentren. Insbesondere der Norden des Bundesstaates ist dicht besiedelt mit digitaler Infrastruktur, welche große Mengen an Strom benötigt. Dieser Bereich wird vor allem von Dominion Energy versorgt.

| Bundesstaat | Anzahl Data Center |

| Virginia | 435 |

| Kalifornien | 265 |

| Texas | 253 |

| Ohio | 150 |

| Illinois | 136 |

| New York | 129 |

Nach Kalifornien als zweitwichtigstem Datenzentrum folgt der Bundesstaat Texas. In Texas hat die American Electric Power Company eine sehr starke Präsenz in der Energieversorgung.

Doch welches Unternehmen ist fundamental besser aufgestellt und kann von der steigenden Nachfrage nach Strom besonders profitieren?

Fundamentalanalyse

| American Electric Power | Dominion Energy | |

| Marktkapitalisierung | 47,29 Mrd. USD | 44,22 Mrd. USD |

| Dividendenrendite | 3,96 % | 5,08 % |

| KUV | 2,43 | 3,1 |

| CEO | Benjamin G. S. Fowke | Robert M. Blue |

| Angestellte | 17.250 | 17.700 |

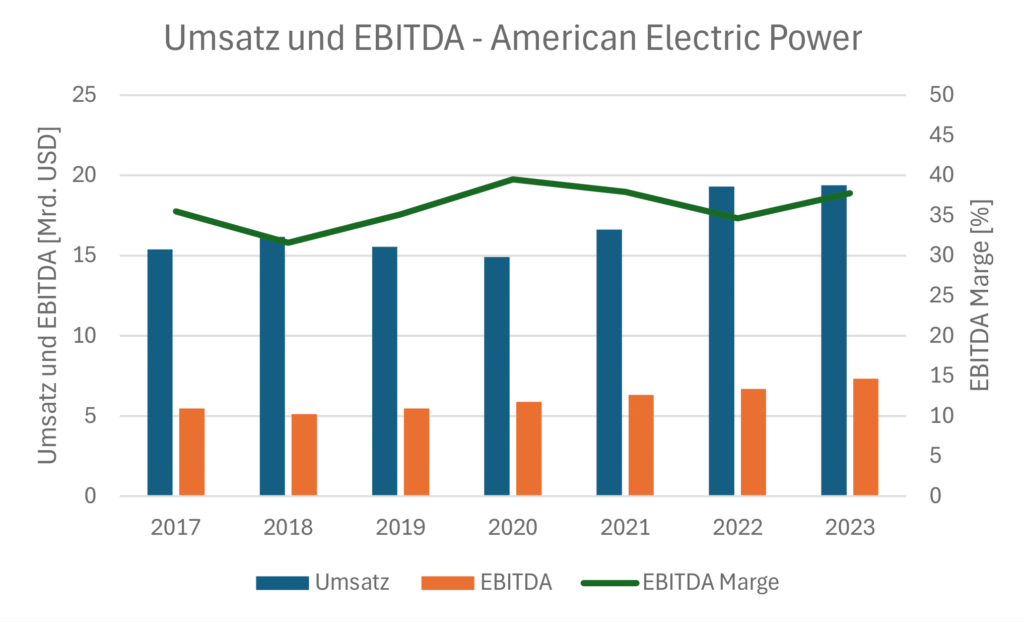

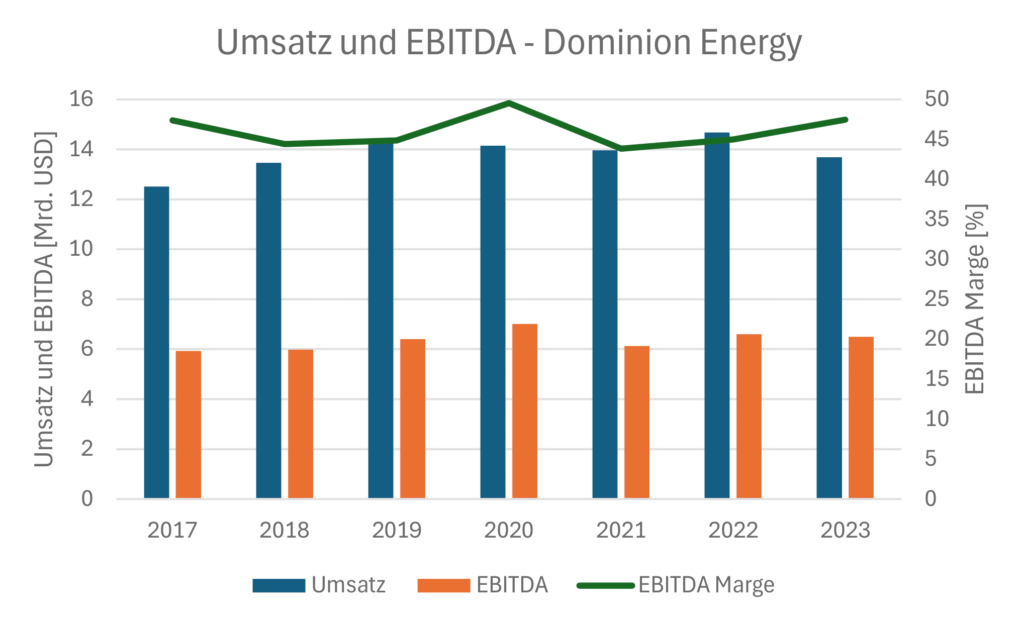

Leistungskennzahlen

Energieversorger sind schwerfällig und die Unternehmen gelten als defensive Investments. Das zeigt sich auch im Umsatz- und Gewinnwachstum der beiden Konzerne. Die EBITDA-Marge der Konzerne ist jeweils ziemlich konstant, wobei Dominion Energy mit einer Marge von knapp unter 50 % deutlich effizienter arbeitet als die American Electric Power Company (AEP). Das liegt hauptsächlich daran, dass Dominion Energy vermehrt in unregulierten Geschäftsfeldern tätig ist, wie zum Beispiel erneuerbare Energien oder Erdgasversorgung.

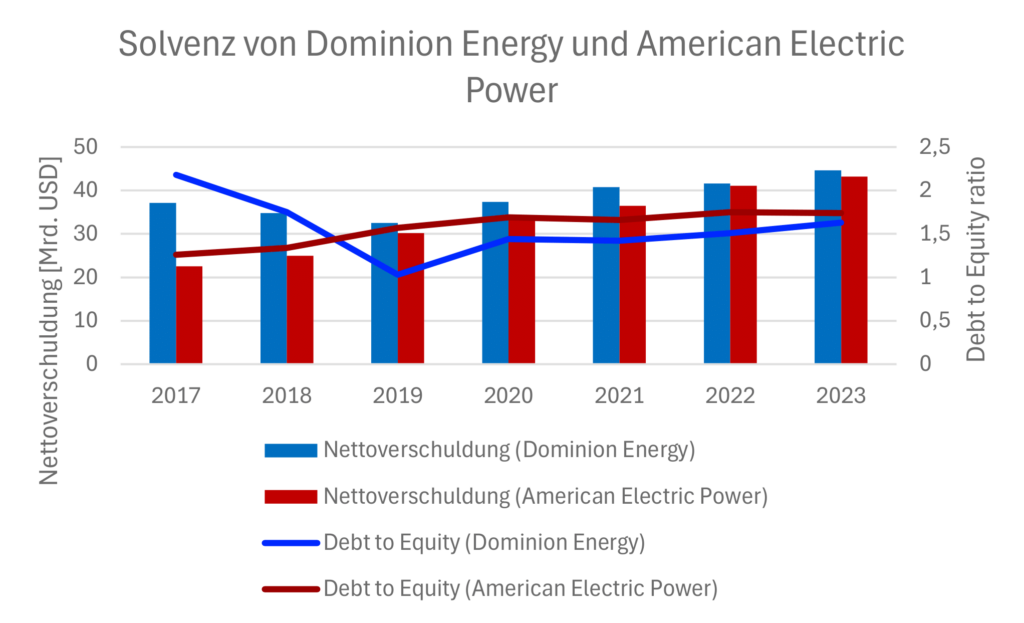

Solvenzanalyse

Schaut man sich die Solvenz der beiden Unternehmen an, fällt schnell auf, dass sich Dominion Energy besser entwickelt hat als AEP. Während die Nettoverschuldung von Dominion Energy von 37 Mrd. USD im Jahr 2017 auf aktuell 44 Mrd. USD anstieg, und dabei das Verhältnis von Fremdkapital zu Eigenkapital sogar leicht gesunken ist, hat die American Electric Power Company die eigene Nettoverschuldung von ca. 22 Mrd. USD im Jahr 2017 bis heute fast verdoppelt.

Dominion Energy ist mit einem KUV von 3,1 teurer bewertet als der Konkurrent AEP mit einem KUV von 2,43. Der Aktienmarkt setzt ein höheres Vertrauen in Dominion Energy aufgrund der höheren EBITDA-Marge und dem besseren Schuldenmanagement.

Doch wie schlagen sich diese Entwicklungen im Chart nieder?

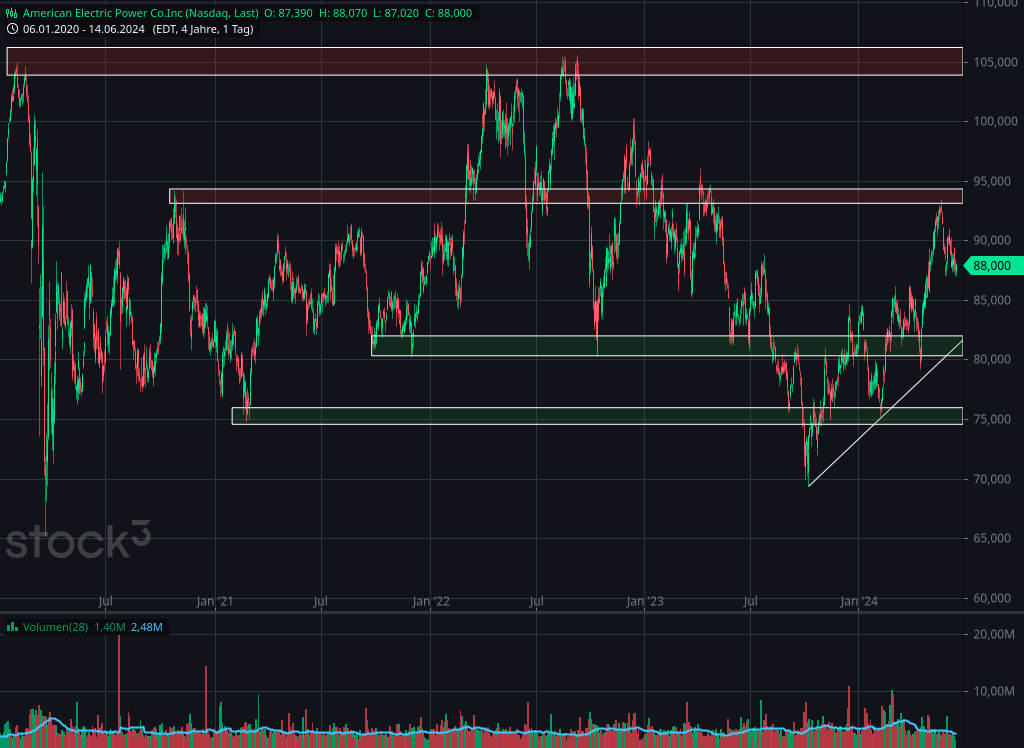

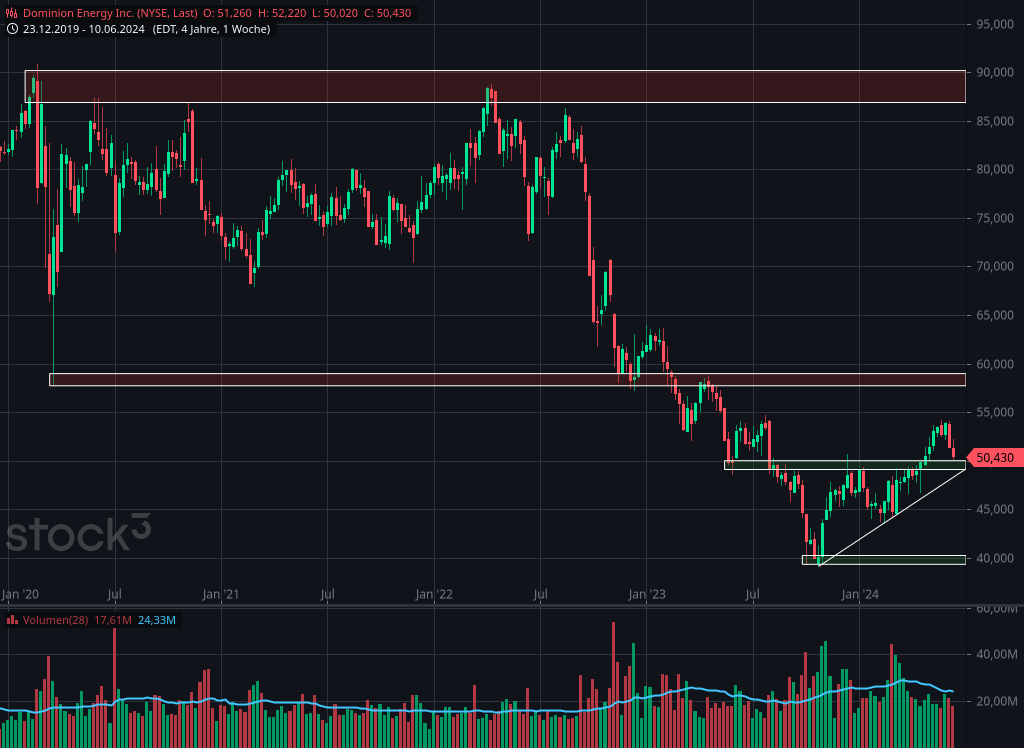

Chart von Dominion und AEP

Die Aktie von AEP befindet sich seit dem Corona Crash im März 2020 in einem Seitwärtstrend zwischen 65 USD und 105 USD. Im September 2022 ist der Kurs nochmal bis an die obere Begrenzung gelaufen, ist danach allerdings bis auf 70 USD im Tief abgerutscht. Seit Ende letzten Jahres konnte nun ein Aufwärtstrend etabliert werden.

Ein möglicher Einstieg ergäbe sich zum Beispiel bei einem Rücksetzer auf die steigende Trendlinie bei ca. 83 USD. Besonders bullish für die Aktie wäre allerdings ein direkter Durchbruch des Widerstandes bei knapp unter 95 USD. Das nächste Ziel wäre anschließend das Allzeithoch und die obere Begrenzung der Seitwärtsphase bei 105 USD. Nach einem Einstieg sollte der Stop-Loss knapp unter den Widerstand gesetzt und möglichst schnell auf Einstand nachgezogen werden.

Dieses Szenario kannst du mit einem Open End Turbo Knock Out Zertifikat der HSBC (WKN: HS2HT6) umsetzen. Dieses Derivat hat eine Knock-Out-Schwelle bei 65,49 USD, woraus ein Hebel von 3,83x resultiert.

Anders als die Aktie von AEP ist die Dominion-Energy-Aktie deutlich tiefer abgerutscht, was zum einen an verfehlten Quartalszahlen lag, aber zum anderen auch an Restrukturierungsmaßnahmen des Unternehmens, die den Nettogewinn negativ beeinflussten. Der Aktienkurs verlor in der Spitze über 57 % an Wert. Die Aktie konnte aber dann bei ca. 39 USD unter erhöhtem Handelsvolumen drehen und befindet sich nun in einem Aufwärtstrend.

Aktuell liegt ein wichtiger Widerstand (Corona-Crash) über dem aktuellen Kurs bei 58 USD. Die Aktie läuft momentan auf das Ausbruchsniveau bei 50 USD zurück, wo ein Einstieg nach Abwarten von Umkehrsignalen möglich ist. Ein alternatives starkes Szenario wäre ein Bruch und Retest des Corona Widerstandes, welches sehr bullish wäre. Danach sind Kursziele von zunächst 70 USD und anschließend das Allzeithoch bei knapp 90 USD möglich.

Fazit

Wenn eines nach diesem Artikel klar geworden sein sollte, dann dass es in Zukunft eine weiter enorm steigende Nachfrage nach Energie geben wird. Genauso zahlreich sind jedoch auch die Möglichkeiten, um zu versuchen, von der steigenden Nachfrage nach Energie zu profitieren. Hier muss jeder selbst entscheiden, welchen Weg man einschlagen möchte. Die klassischen Energieversorger und Infrastrukturanbieter werden in jedem Fall profitieren, zweistellige Wachstumsraten werden jedoch auch in Zukunft eher selten sein.

Die spekulativen Player in diesem Bereich verdienen hingegen wohl noch über Jahre kein Geld und ob Oklo oder Bloom Energy eines Tages das Rennen als Versorger für Rechenzentren machen werden, ist alles andere als klar.

Wer sich hier weniger den Kopf zerbrechen möchte, der könnte auch mit einem ETF in diesen Bereich investieren.

Der iShares MSCI World Energy Sector ETF hat mit einer TER von 0,18 % eine akzeptable Kostenstruktur und die Entwicklung seit Auflage kann sich an und für sich auch sehen lassen.

Es gilt jedoch zu beachten, dass nahezu alle ETFs aus diesem Bereich mit einem starken Übergewicht in den großen Öl-/Gasproduzenten wie Exxon, Chevron etc. investiert sind. Allerdings wird es auch in den nächsten Jahren weiter nicht möglich sein, auf fossile Energieträger zu verzichten, erst recht nicht, wenn der Energiebedarf durch Rechenzentren wie erwartet steigt.

Offenlegung wegen möglicher Interessenkonflikte

Der Autor ist im besprochenen Wertpapier bzw. Basiswert zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert. Transparenzhinweis: Die im Artikel vorgestellten Derivate werden durch die Redaktion ausgesucht. Wir arbeiten aber mit ausgewählten Emittenten zusammen, die mit der Goldesel Trading & Investing GmbH in einer Geschäftsbeziehung stehen. Bitte beachten Sie: Der Handel mit Derivaten ist mit einem erheblichen Risiko verbunden und kann unter Umständen zum Totalverlust des eingesetzten Kapitals führen.

Weitere spannende Themen