Die USA im Schuldenrausch: Konsumfreude oder Kreditkrise

33,6 Billionen USD – eine Summe, deren Größe der Normalbürger gar nicht bemessen kann – und doch haben die USA diese Höhe an Staatsschulden über die letzten Jahrzehnte angehäuft. In der US-Politik war das Thema Schuldenobergrenze Mitte des Jahres wieder sehr brisant. Diese wurde im Juni erneut angehoben, da sonst die Zahlungsunfähigkeit gedroht hätte.

Das viel größere Problem der USA ist allerdings die private Verschuldung. Die Gesamtverschuldung betrug Anfang des Jahres knapp 17 Billionen USD, also etwas über 50.000 USD pro Kopf. Zum Vergleich: In Deutschland beträgt die aktuelle Verschuldung pro Kopf ca. 31.000 EUR. Warum sind die Amerikaner so hoch verschuldet? Aktuell ist die enorme Verschuldung noch kein größeres Problem, aber es könnte in Zukunft zu einem werden: Was sind dann mögliche Auswirkungen auf die global so wichtige US-Wirtschaft und ihre Unternehmen?

Der Unterschied zwischen Staats- und Privatschulden

Staats- und Privatschulden haben wenig gemeinsam, insbesondere wenn man einen Blick auf die Schuldenlandschaft der USA wirft. Auf der einen Seite stehen die monumentalen Staatsschulden, auf der anderen Seite die sehr hohen individuellen Privatschulden. Doch was macht den Unterschied zwischen diesen beiden Kategorien aus?

Die USA und die Zentralbank Federal Reserve verfügen mit dem US-Dollar als globale Handelswährung über eine einzigartige Währungshoheit. Dies ermöglicht es der Regierung, ihre Schulden durch Drucken von neuem Geld in der eigenen Währung stets zu begleichen. So kann technisch gesehen ein Staatsbankrott immer verhindert werden. Die USA haben aktuell ein enorm großes Haushaltsdefizit. Um diese Lücke zu decken, musste die Regierung die letzten Jahrzehnte immer wieder neue Schulden aufnehmen, was die folgende Grafik zeigt:

Ein faszinierendes Detail im Kontext der US-Staatsschulden ist, dass rund 47 % aller ausstehenden Staatsanleihen von bundeseigenen Institutionen gehalten werden, wobei die Federal Reserve eine zentrale Rolle einnimmt. Diese beeinflusst durch ihre Anleihenkäufe maßgeblich die im Umlauf befindliche Geldmenge und hat somit einen erheblichen Einfluss auf die Wirtschaftspolitik.

Während die Staatsschulden der USA größtenteils von bundeseigenen Institutionen, allen voran der Federal Reserve, gehalten werden, präsentieren sich Privatschulden auf einer individuelleren Ebene. Hierbei fällt auf, dass Privatpersonen und Unternehmen häufig auf die Finanzierung durch US-amerikanische Großbanken zurückgreifen.

Im Gegensatz zu Staatsanleihen, die die Regierung zur Deckung ihres Haushalts herausgibt, nehmen Privatleute oft Kredite von Banken auf, um ihren finanziellen Bedarf zu decken. Ein signifikanter Anstieg von Konsumkrediten, Studiendarlehen und anderen Schuldenquellen belastet aktuell viele Haushalte. Zusätzlich zur hohen Inflation Mitte 2022 hat dieser Trend weitreichende Auswirkungen auf die finanzielle Stabilität der Bevölkerung. Wie macht sich das aktuell bemerkbar?

USA: Das Land des Konsums

Der wichtigste Tag für US-amerikanische Händler und der Inbegriff des Konsums, der Black Friday, liegt mittlerweile 1 Woche zurück. Nach ersten Schätzungen von Adobe Analytics war dieser ein voller Erfolg. Trotz Inflation und hohen Zinsen gaben Verbraucher dieses Jahr fast 10 Mrd. USD ausschließlich online am Black Friday aus. Dazu kommen noch Umsätze von 5,6 Mrd. USD an Thanksgiving und ungefähr 12 Mrd. USD am Cyber Monday. Die durchschnittlichen Umsätze an allen 3 Hauptverkaufstagen sind um beachtliche 6-7 % gegenüber dem Vorjahr gestiegen.

Ein Blick auf die Wirtschaft

Die allgemeine wirtschaftliche Lage der USA zeigt sich aktuell sehr robust. Auch wenn der letzte Arbeitsmarktbericht für Oktober erste Anzeichen für eine Abkühlung des überhitzten Arbeitsmarktes zeigt, präsentiert sich dieser weiterhin sehr stark mit einer niedrigen Arbeitslosenquote von 3,9 %.

Ein essentieller Grund für diese Stärke ist das immer noch freudige Konsumverhalten der US-Amerikaner. Das scheint aber nur oberflächlich positiv zu sein, denn immer mehr US-Amerikaner decken ihre Ausgaben über Kredite.

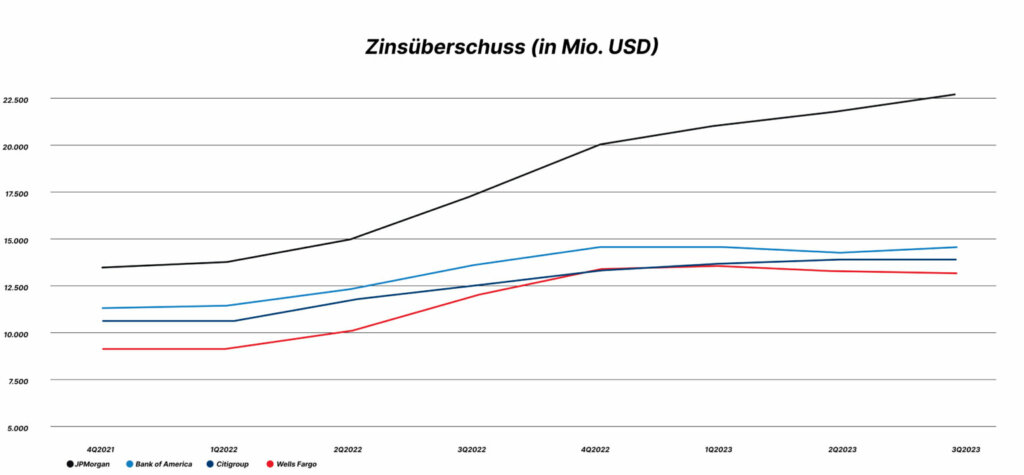

Folglich geht es auch den Großbanken der USA aktuell sehr gut. In einem anderen Artikel wurde bereits erklärt, dass der Zinsüberschuss dieser Banken insbesondere auf die gestiegenen Leitzinsen zurückzuführen ist.

Analysten der UBS attestieren den Großbanken weiterhin überdurchschnittliches Wachstum. Die nächsten Quartalsergebnisse werden daher zeigen, ob die Banken ihre Gewinne weiter steigern können, obwohl die Zinsen konstant bleiben. Dies wäre ein Anzeichen dafür, dass die US-Amerikaner weiter neue Kredite aufnehmen.

Der bereits angesprochene Black Friday kann für diese Theorie ein sehr guter Anhaltspunkt sein, denn dieses Jahr haben die US-Amerikaner 72 % mehr als im Vorjahr die Möglichkeit von “Buy-Now-Pay-Later” benutzt, also das vereinfachte Zahlen auf Kredit.

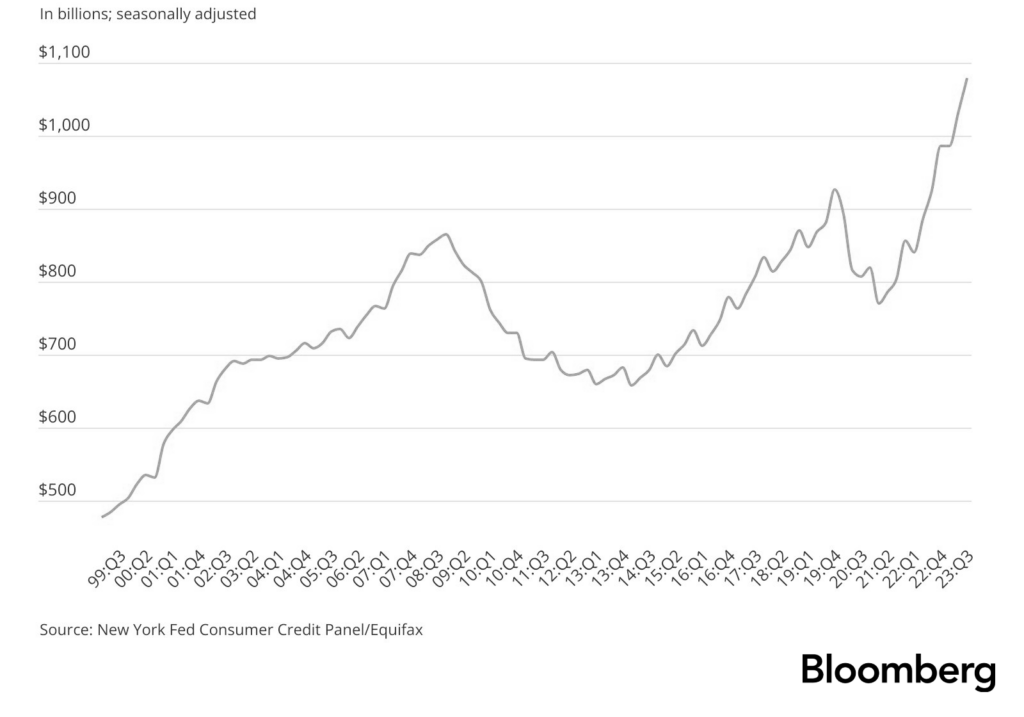

Auch das herkömmliche Bezahlen per Kreditkarte ist sehr attraktiv und seit 2021 stetig angestiegen. Die kumulierten Kreditkartenschulden taxieren auf Rekordhoch bei insgesamt fast 1,1 Billionen USD. Die auf Konsum ausgelegte US-Konjunktur profitiert von der positiven Verbraucherstimmung, aber was passiert, wenn vielen US-Amerikanern ihre Schulden über den Kopf wachsen ?

Welche Branchen leiden besonders beim möglichen Kollaps der Schulden ?

Von der konsumorientierten Bevölkerung profitiert insbesondere der E-Commerce, aber auch der herkömmliche Handel. An der Börse sind dutzende Unternehmen in diesen Bereichen gelistet, aber wir wollen uns die folgenden 2 Unternehmen stellvertretend für die gesamte Branche anschauen:

Walmart

Walmart hat sich die letzten 2 Jahrzehnte stabil entwickelt. Der defensive Wert konsolidierte nach der Rallye in den 90ern in einer bis 2012 anhaltenden Seitwärtsphase. 2015 musste das Unternehmen stärkere Umsatzrückgänge einstecken, da die Konkurrenz durch Online Händler zunehmend größer wurde. Daraufhin erlebte die Aktie einen größeren Drawdown von knapp 38 %. Die Umsätze erholten sich allerdings wieder und die Aktie befindet sich seitdem in einem stabilen Aufwärtstrend.

Amazon

Amazon dagegen ist in der Vergangenheit deutlich schneller, dabei aber auch volatiler gewachsen. Durch den Crash der DotCom-Bubble hat Amazon über 95 % an Wert verloren. Auch in der Finanzkrise 2007/2008 stand die Aktie fast 65 % unter Wasser. Seitdem konnte die Aktie ihren Wert allerding auch vervielfachen.

Beide Unternehmen konnten also in ihrem Tempo von der allgemeinen Konsumlaune profitieren. Es ist also die logische Konsequenz, dass wenn die US-Amerikaner ihre Schulden nicht mehr bedienen können und dadurch keine neuen Kredite für den Konsum aufgenommen werden, Walmart und Amazon und die ganze Handels- und E-Commerce Branche darunter am meisten zu leiden haben werden.

Fazit

Das freudige Konsumverhalten der US-Amerikaner hat die Wirtschaft bisher stabil gehalten, aber die steigende Tendenz von Kreditnutzung für Ausgaben wirft langfristige Bedenken auf. Der Black Friday-Erfolg spiegelt zwar eine robuste Verbraucherstimmung wider, doch der Anstieg von “Buy-Now-Pay-Later”-Optionen und Kreditkartenschulden deutet auf eine zunehmende Abhängigkeit von Schulden für den Konsum hin.

Für Investoren in Unternehmen wie Amazon und Walmart werden die nächsten Quartalsergebnisse und wirtschaftlichen Signale entscheidend sein. Eine Abschwächung der Konsumlaune könnte diese Unternehmen besonders treffen. Es ist ratsam, sich bewusst zu sein, dass eine mögliche Kreditkrise negative Auswirkungen auf den Einzelhandel und den E-Commerce haben könnte.

Mittelfristig ist eine genaue Beobachtung der Wirtschaftslage und Konsumlaune unerlässlich, um rechtzeitig auf potenzielle Herausforderungen reagieren zu können und nicht auf dem falschen Fuß erwischt zu werden.

Offenlegung wegen möglicher Interessenkonflikte

Der Autor ist in den folgenden besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse investiert: Amazon

Dieser Artikel ist keine Aufforderung zum Kauf oder Verkauf der besprochenen Wertpapiere.

Weitere spannende Themen