Die drei besten US-REITs

Die Welt der Immobilien-Investments kann komplex und undurchsichtig sein. Doch für viele langfristig denkende Investoren bieten Real Estate Investment Trusts, kurz REITs, eine zugängliche und attraktive Möglichkeit, von Immobilienmärkten zu profitieren, ohne selbst Immobilien besitzen zu müssen. REITs sind börsennotierte Unternehmen, die in Immobilien investieren und dabei Einkünfte durch Mieteinnahmen, Verkaufserlöse und Wertsteigerungen generieren.

In den USA gibt es zahlreiche REITs, aber nur wenige stechen besonders hervor. In diesem Artikel werfen wir einen genaueren Blick auf drei sehr starke US-REITs:

Diese Unternehmen zeichnen sich durch ihre stabilen Geschäftsmodelle, attraktive Dividendenrenditen und starke Marktpositionen aus. Doch was genau macht diese Unternehmen besonders und führend in ihrer Branche.

Geschäftsmodell

Realty Income, Alexandria Real Estate und Mid-America Apartment Communities sind herausragende Beispiele für erfolgreiche REITs, die ihre ganz eigenen Nischen in der Immobilienwelt gefunden haben.

Realty Income, bekannt als “The Monthly Dividend Company,” glänzt mit freistehenden Einzelhandelsimmobilien und langfristigen Mietverträgen, was für stabile und vorhersehbare Einnahmen sorgt.

Alexandria Real Estate hingegen geht einen anderen Weg: Sie spezialisieren sich auf Büro- und Laborflächen für die Biowissenschaftsbranche. In einer Zeit, in der Forschung und Entwicklung boomen, sind ihre hochmodernen Einrichtungen stets gefragt.

Mid-America Apartment Communities ist im Bereich von hochwertigen Wohnimmobilien in den wachsenden Metropolregionen des US-Südens und -Südostens aktiv. Mit der steigenden Bevölkerung und der urbanen Entwicklung in diesen Gebieten treffen sie genau den Nerv der Zeit.

Alle drei REITs punkten mit stabilen Geschäftsmodellen und attraktiven Dividendenrenditen, doch ihre Einzigartigkeit zeigt sich in den unterschiedlichen Immobilienmärkten, auf die sie setzen. Ob Einzelhandel, Biotechnologie oder Wohnraum – diese Unternehmen haben ihre Erfolgsstrategien klar definiert und ziehen damit erfolgreich Investoren an.

Fundamentalanalyse

| Realty Income | Alexandria Real Estate | Mid-America Apartment | |

| Börsenwert | 45,49 Mrd. USD | 19,86 Mrd. USD | 16,00 Mrd. USD |

| NAV | 39,31 Mrd. USD | 18,2 Mrd. USD | 14,7 Mrd. USD |

| FFO | 2,82 Mrd. USD | 1,57 Mrd. USD | 690 Mio. USD |

| Immobilien- auslastung | 98,7 % | 95,1 % | 96,4 % |

Das FFO (Funds From Operations) misst den operativen Cashflow, während der NAV (Net Asset Value) den Marktwert der Immobilien abzüglich Schulden angibt.

Realty Income setzt sich mit einem hohen Börsenwert und einer beeindruckenden Immobilienauslastung von der Konkurrenz ab. Alexandria Real Estate und Mid-America Apartment zeigen solide Werte, aber mit geringeren NAV und FFO im Vergleich, was natürlich auch auf die Unternehmensgröße zurückzführen ist.

Leistungskennzahlen

Die Umsatz- und Nettogewinnentwicklung der Unternehmen Realty Income, Alexandria Real Estate und Mid-America Apartment zeigt interessante Trends. Realty Income verzeichnete in den letzten Jahren einen stetigen Umsatzanstieg, besonders ausgeprägt seit 2021, was teilweise auf den Anstieg der Mietnachfrage durch die jüngsten Zinserhöhungen zurückzuführen ist. Alexandria Real Estate und Mid-America Apartment folgen ähnlichen Mustern, jedoch mit etwas geringeren Wachstumsraten.

Immobilienwerte sind allgemein eher zinssensitiv, was bedeutet, dass sie stark auf Veränderungen im Zinsumfeld reagieren. Der jüngste Zinserhöhungszyklus hat die Nachfrage nach Kaufobjekten verringert, wodurch die Mietnachfrage stieg und somit den Umsatz dieser Unternehmen positiv beeinflusste. Dabei kam es aber auch zu starken Wertminderungen in den Portfolien der Unternehmen.

Beim Nettogewinn zeigen sich deutlichere Unterschiede: Während Realty Income und Mid-America Apartment stabil wachsende Gewinne verzeichnen, zeigt Alexandria Real Estate seit 2021 eine schwächere Performance. Dies liegt hauptsächlich an hohen Abschreibungen und Wertminderungen, die den Nettogewinn deutlich belasten.

Solvenzkennzahlen

| Realty Income | Alexandria Real Estate | Mid-America Apartments | |

| Nettoverschuldung | 23,16 Mrd. USD | 11,36 Mrd. USD | 4,51 Mrd. USD |

| Debt To Equity ratio | 0,71 | 0,65 | 0,75 |

| Eigenkapitalquote | 57,30 % | 61,52 % | 54,88 % |

Die Solvenzkennzahlen der drei Unternehmen zeigen eine solide finanzielle Basis. Realty Income, Alexandria Real Estate und Mid-America Apartments haben alle eine moderate Verschuldung und hohe Eigenkapitalquoten, was ihre Fähigkeit zur Erfüllung finanzieller Verpflichtungen unterstreicht. Alexandria Real Estate weist die höchste Eigenkapitalquote auf, was auf eine besonders starke finanzielle Struktur hinweist.

Bewertungskennzahlen

| Realty Income | Alexandria Real Estate | Mid-America Apartments | |

| KGV | 48,62 | 105,94 | 28,73 |

| KUV | 9,87 | 6,61 | 7,39 |

| KBV | 1,17 | 1,06 | 2,62 |

Alexandria Real Estate hat ein besonders hohes KGV von 105,94, was auf den niedrigen Nettogewinn zurückzuführen ist. Realty Income und Mid-America Apartments weisen niedrigere KGVs von 48,62 bzw. 28,73 auf. Das KBV der Unternehmen liegt relativ nahe beieinander, wobei Mid-America Apartments ein höheres Verhältnis von 2,62 aufweist.

Doch besonders das KUV ist interessant, da es nicht von möglichen Verzerrungen stark schwankender Nettogewinne, oder verhältnismäßig niedrigem Eigenkapital wie bei Mid-America Apartments betroffen ist. Der Umsatz wächst bei allen drei Unternehmen ziemlich konstant und ohne große Schwankungen.

Beim KUV lässt sich ziemlich gut feststellen, dass Realty Income aktuell eher teuer bewertet ist und Mid-America Apartments günstiger bewertet ist. Alexandria Real Estate liegt in der Mitte.

Dividende

| Realty Income | Alexandria Real Estate | Mid-America Apartments | |

| Dividenden Rendite | 5,33 % | 4,58 % | 4,22 % |

| Dividenden Wachstum | 3,00 % | 5,87 % | 8,73 % |

| Ausschüttungsquote | 77 % | 60 % | 66 % |

Die Dividendenrenditen der drei Unternehmen sind attraktiv, wobei Realty Income die höchste Rendite bietet. Mid-America Apartments zeigt das stärkste Dividendenwachstum, während Alexandria Real Estate eine moderate Ausschüttungsquote aufweist. Insgesamt bieten alle drei Unternehmen solide Dividenden mit unterschiedlichen Schwerpunkten bei Rendite, Wachstum und Ausschüttung. Bei Realty Income ist noch das Besondere, dass die Dividende jeden Monat ausgeschüttet wird, und nicht Quartalsweise.

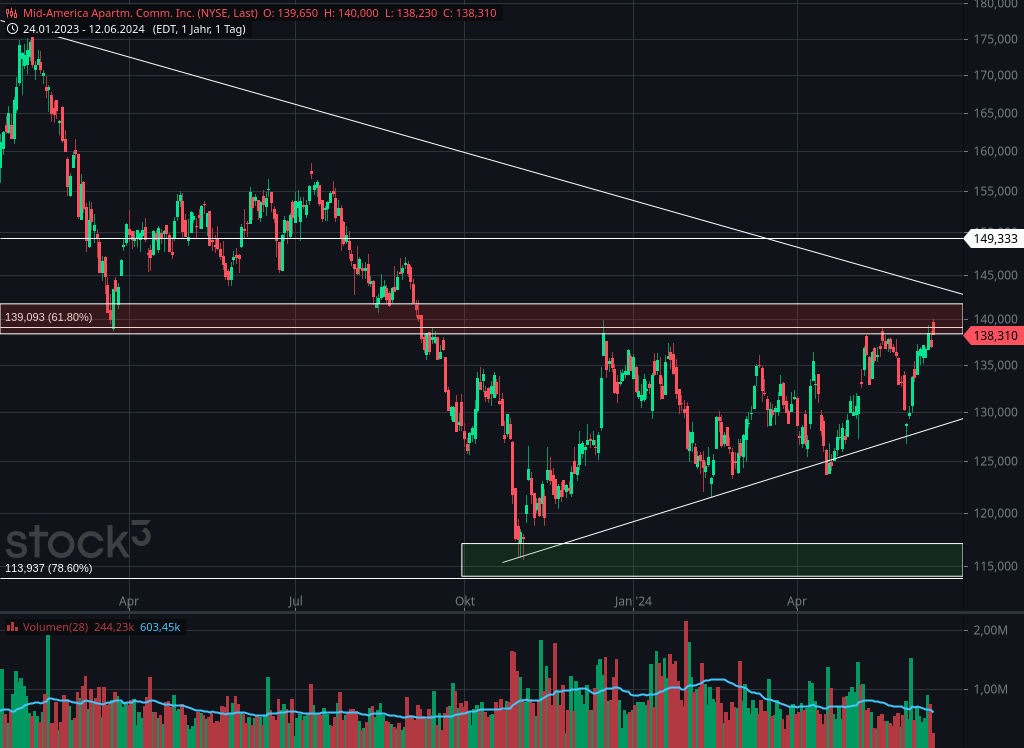

Chart

Allgemein konnten alle drei Aktien die letzten 10 Jahre einen sehr ähnlichen Preisverlauf verzeichnen. Doch seit 2020 zeichnet sich ein etwas anderes Bild ab: Während Realty Income in einer Seitwärtsphase steckt, konnten die Aktien von Alexandria Real Estate und von Mid-America Apartments vor allem 2021 eine starke Rallye verzeichnen. Diese Rallye wird aktuell seit 2022 korrigiert. Doch könnten kommende Zinssenkungen möglicherweise einen Katalysator für Kursanstiege bieten?

Aktuell bietet Mid-America Apartments eine spannende Ausgangssituation für einen potentiellen Einstieg. Die Aktie befindet sich seit 2001 in einem intakten und stabilen Aufwärstrend. Aktuell notiert die Aktie knapp 40 % unter ihrem Allzeithoch. Doch die Korrektur könnte auf dem aktuellen Niveau enden.

Die Aktie konnte knapp über dem 0,786 Fibonacci Level drehen und befindet sich nun knapp unter einem markanten Widerstand und dem 0,618 Fibonacci Level. Auch wenn die Aktienbewegung unter erhöhtem Volumen aufwärts gerichtet ist, sollte ein Ausbruch über den Widerstand und darüber hinaus erst noch abgewartet werden. Denn über dem Widerstand verläuft noch die fallende Trendlinie aus der längeren Abwärtsbewegung und bei knapp 150 USD befindet sich das Vor-Corona Hoch, welches auch einen potentiellen Widerstand bildet.

Doch wenn diese technischen Hürden überwunden sind, steht der langfrsitigen Trendfortsetzung nichts mehr im Weg.

Fazit

Realty Income, Alexandria Real Estate und Mid-America Apartment Communities sind starke US-REITs mit stabilen Geschäftsmodellen und attraktiven Dividendenrenditen.

Realty Income glänzt mit Einzelhandelsimmobilien und langfristigen Mietverträgen, Alexandria Real Estate profitiert von der Nachfrage nach Büro- und Laborflächen in der Biowissenschaftsbranche, und Mid-America Apartment Communities fokussiert sich auf Wohnimmobilien in wachsenden Metropolregionen im Süden der USA.

Alle drei Unternehmen weisen solide finanzielle Grundlagen und attraktive Dividenden auf, was sie zu interessanten Investitionsmöglichkeiten für Anleger macht, die von unterschiedlichen Immobilienmärkten profitieren möchten.

Offenlegung wegen möglicher Interessenkonflikte

Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

Transparenzhinweis: Die im Artikel vorgestellten Derivate werden durch die Redaktion ausgesucht. Wir arbeiten aber mit ausgewählten Emittenten zusammen, die mit der Goldesel Trading & Investing GmbH in einer Geschäftsbeziehung stehen. Bitte beachten Sie: Der Handel mit Derivaten ist mit einem erheblichen Risiko verbunden und kann unter Umständen zum Totalverlust des eingesetzten Kapitals führen.

Weitere spannende Themen