“Fokus auf Profitabilität” – exklusives CFO-Interview mit Drägerwerk

Spätestens seit Corona ist Drägerwerk wohl jedem ein Begriff, denn das Unternehmen stellt unter anderem Beatmungsgeräte her, die während der Pandemie vielen Menschen das Leben gerettet haben und die an allen Ecken und Enden gefehlt haben. Seitdem ist aber einiges passiert und die Nachfrage nach Beatmungslösungen ist wieder zu ihrem normalen Niveau zurückgekehrt.

Neben dem Segment Medizintechnik ist Dräger im Bereich Sicherheitstechnik aktiv und so hat jeder, der in einer Polizeikontrolle schonmal eine Atemalkoholmessung machen musste, vermutlich in ein Gerät der Lübecker Firma gepustet. Ein wichtiges Standbein ist auch das Geschäft mit Gasmesstechnik und Feuerwehrausrüstung.

Wie beschrieben, hat sich die starke Nachfrage während und kurz nach Corona normalisiert. Im Jahr 2022 schrieb Dräger aufgrund der weltweiten Lieferkettenstörungen einen Verlust. 2023 kehrte das Unternehmen in die Gewinnzone zurück. Die Aussichten für 2024 sind vergleichsweise moderat. Während der Umsatz im Jahr 2023 währungsbereinigt um 13 % auf rund 3,4 Milliarden EUR gesteigert werden konnte, wird für das laufende Jahr nur noch ein Umsatzwachstum zwischen 1 und 5 % erwartet. Die Bruttomarge soll nach 43,3 % im Vorjahr weiterhin im Bereich zwischen 43 und 45 % liegen. Die EBIT-Marge lag zuvor bei 4,9 % und wird in einer etwas weiteren Spanne zwischen 2,5 und 5,5 % erwartet. Das EBIT konnte deutlich von 47,7 Millionen in H1 2023 auf 55,8 Millionen EUR in H1 2024 gesteigert werden.

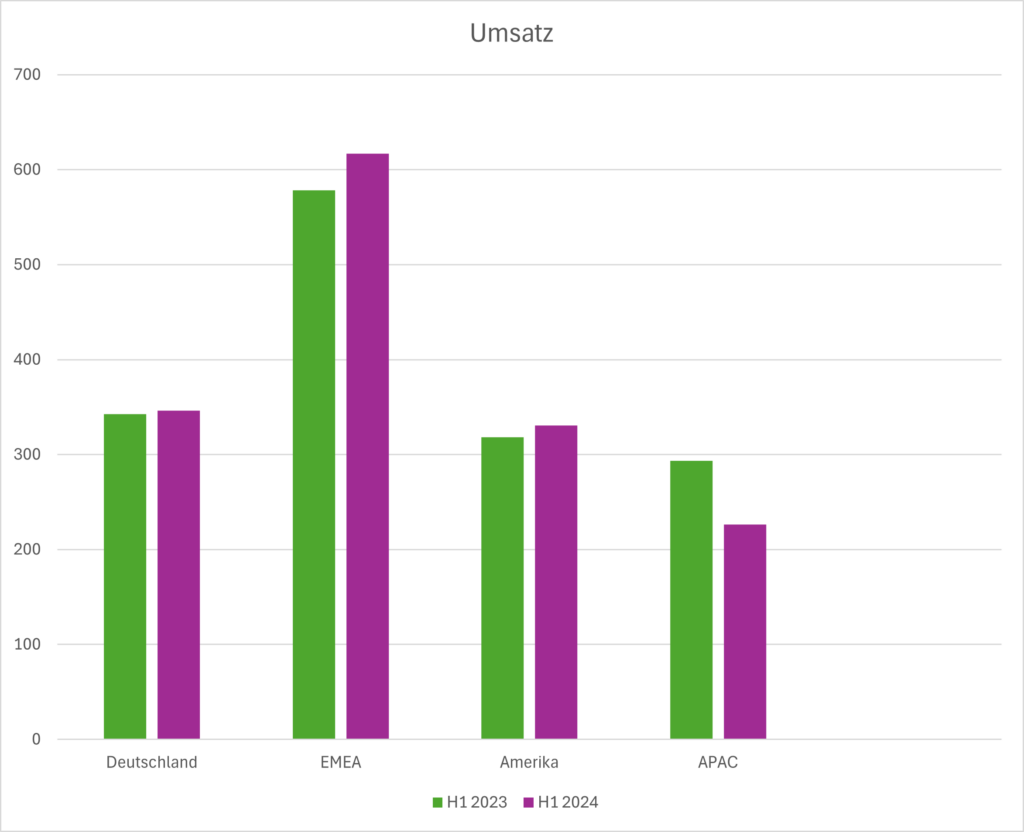

Dräger ist in mehr als 190 Ländern der Welt aktiv. Jede einzelne Region bietet Chancen und Risiken. So entwickeln sich auch die Nachfrage und Umsätze in den einzelnen Regionen unterschiedlich.

Wir freuen uns heute, dass wir Gert-Hartwig Lescow, CFO der Drägerwerk AG und Co. KGaA, für ein Interview gewinnen konnten. Viel Spaß beim Lesen!

Während Corona hat die Bekanntheit Ihres Unternehmens massiv zugenommen, denn die Beatmungsgeräte, die Sie herstellen, waren weltweit Mangelware. Wie schätzen Sie die aktuelle wirtschaftliche Situation für Ihr Unternehmen ein?

Während der Coronavirus-Hochphase von 2020 bis 2021 verzeichneten wir eine noch nie dagewesene Nachfrage nach einigen unserer Produkte, insbesondere nach Beatmungsgeräten und FFP-Masken. Im darauffolgenden Jahr 2022 waren jedoch auch wir von massiven Störungen in der Lieferkette betroffen: Wir konnten bestimmte elektronische Komponenten gar nicht oder nur zu stark erhöhten Preisen beschaffen und haben das erste Mal seit vielen Jahren einen Verlust verzeichnet.

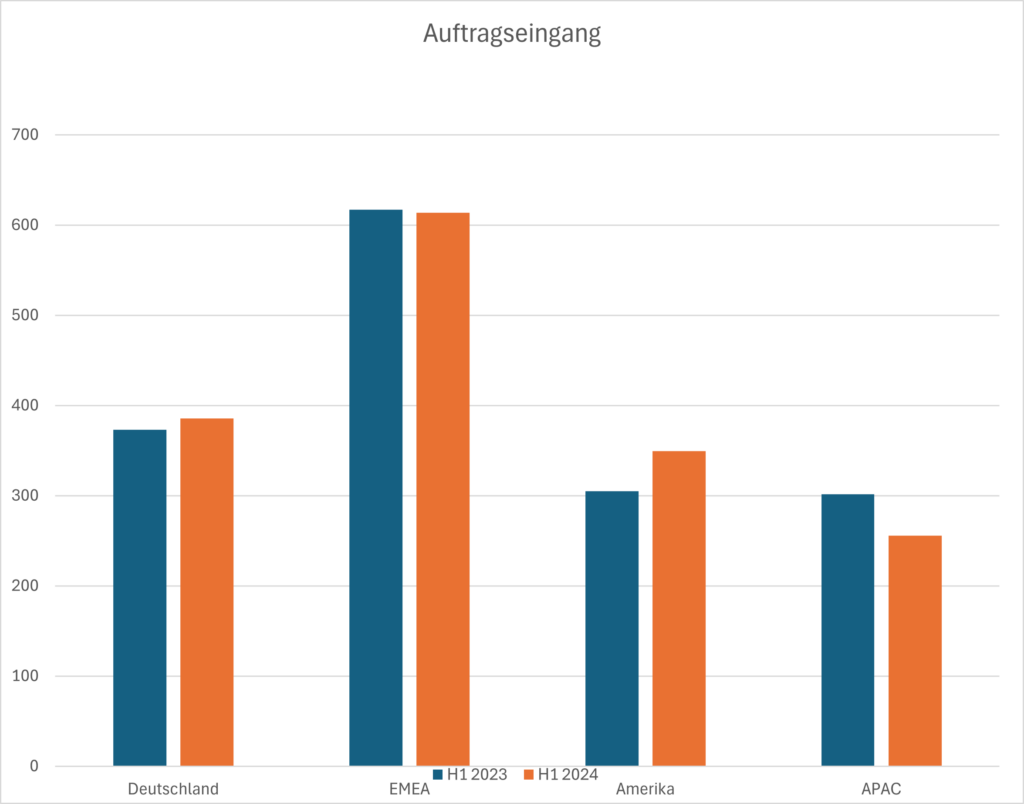

2023 sind wir dank der spürbar verbesserten Lieferfähigkeit und der weiterhin hohen Nachfrage nach unseren Produkten und Services zu Wachstum und Profitabilität zurückgekehrt. In den ersten sechs Monaten 2024 haben sich unsere Geschäfte nun insgesamt solide entwickelt. Der Auftragseingang lag leicht über und der Umsatz leicht unter dem hohen Vorjahresniveau. Unser EBIT ist dagegen deutlich gestiegen. Neben der soliden operativen Geschäftsentwicklung haben hierzu auch positive Einmaleffekte beigetragen. Unsere Eigenkapitalquote liegt bei knapp 48 %, und auch der Verschuldungsgrad befindet sich auf einem gesunden Niveau. Damit sind wir wirtschaftlich gut aufgestellt.

Während der Auftragseingang leicht über und der Umsatz leicht unter dem Niveau des ersten Halbjahres 2023 lag, konnte das EBIT um knapp 17 % und das Ergebnis je Aktie um rund 21 % gesteigert werden. Können Sie uns diese positive Entwicklung erklären und wird sich diese Dynamik auch ins zweite Halbjahr übertragen lassen?

Im ersten Halbjahr 2024 haben wir auch vom Verkauf einer Geschäftsaktivität in den Niederlanden und eines Grundstücks in den USA profitiert. Diese beiden Einmaleffekte haben insgesamt rund 20 Millionen EUR zum Ergebnis von knapp 56 Millionen EUR beigetragen. Ohne die Effekte lag unser EBIT unter dem Vorjahreswert. Insofern wird sich die Dynamik nicht ins zweite Halbjahr übertragen lassen. Wir erwarten aber, dass sich die zweite Jahreshälfte im Sinne unserer Jahresprognose entwickeln wird und wir die obere Hälfte der Ergebnisspanne erreichen.

Sie haben sich zuletzt von verschiedenen Geschäftsaktivitäten in Deutschland und in den Niederlanden getrennt. Waren diese Bereiche nicht profitabel genug oder soll der Fokus einfach mehr auf das Kerngeschäft zurückverlagert werden?

Im Falle der Dräger MSI in Hagen war Profitabilität das Hauptkriterium. Das MSI-Produktportfolio ist auf die Abgasanalyse von fossilen Brennstoffen ausgerichtet. Kunden sind die HLK-Branche und Schornsteinfeger. Aufgrund der bevorstehenden Energiewende und der Änderungen in der Klimatechnik bietet dieses Geschäft für uns keine ausreichende Aussicht, langfristig profitabel zu wirtschaften. Daher haben wir uns dazu entschieden, auszusteigen. Was unser Geschäft mit Brandmeldeanlagen in den Niederlanden betrifft, haben wir nur wenige Synergien mit den Hauptkundengruppen oder Produkten unserer Sicherheitstechnik gesehen. Hier ging es also eher um die Fokussierung auf unser Kerngeschäft. Unterm Strich sollen aber beide Schritte dazu beitragen, unsere Profitabilität zu erhöhen.

In Ihrem Halbjahresbericht war zu lesen, dass sich insbesondere das Investitionsklima in Deutschland nicht gut entwickelt hat, während die Preise für Personal, Logistik, Energie und Rohstoffe angestiegen sind. Ist Deutschland als Wirtschaftsstandort aus Ihrer Sicht noch wettbewerbsfähig und konzentrieren Sie sich aufgrund dieser Entwicklung zunächst eher auf die internationalen Märkte, die in Ihrer Branche scheinbar aktuell eher mehr Potenzial bieten?

Auch wenn sich die Preise nicht immer erfreulich entwickeln, bleibt Deutschland für uns ein sehr wichtiger Markt. Gemessen am Umsatzanteil ist Deutschland mit 22 % unsere zweitgrößte Region, gefolgt von Amerika mit 21 % und Asien-Pazifik (APAC) mit 18 %. Den größten Umsatzanteil hat die Region Europa, Naher Osten und Afrika (EMEA) mit 39 %. Grundsätzlich bieten alle Marktsegmente langfristige Wachstumsperspektiven. In den Industrieländern wächst der Bedarf nach Medizintechnik, weil die Bevölkerung schnell altert und Krankenhäuser ihre Arbeitsprozesse und Effizienz verbessern wollen. In den Schwellenländern treibt das starke Wirtschafts- und Bevölkerungswachstum die Nachfrage nach medizinischer Versorgung an. Die Aussichten für Sicherheitstechnik sind ebenfalls gut, weil in vielen Ländern die Investitionen in Arbeitssicherheit und Anlagenschutz steigen. Die zunehmende Regulierung und das wachsende Bewusstsein für Umwelt und Hygiene spielen dabei eine tragende Rolle.

Der Auftragseingang war im ersten Halbjahr vorwiegend in APAC und EMEA eher schwach, während Amerika mit rund 14 % wachsen konnte. Auch beim Umsatz verhagelte die Region APAC mit knapp -20 % die Gesamtperformance. Wie können Sie sich diese Entwicklung erklären? Liegt Ihr Fokus in der Zukunft daher in den USA oder gilt es, die anderen Regionen wieder besser einzubinden?

Unser Auftragseingang lag im ersten Halbjahr über dem bereits hohen Vorjahreswert. Das ist zunächst einmal eine positive Entwicklung. Allerdings gibt es Unterschiede in der Performance zwischen den Segmenten und Regionen. Unsere Sicherheitstechnik ist derzeit das Zugpferd. In der Medizintechnik ist das Bild differenzierter zu sehen. In der ersten Jahreshälfte haben wir beispielsweise mehrere Großaufträge aus Mexiko erhalten, die auch der Grund für das starke Wachstum in der Region Amerika waren. Im vergangenen Jahr haben wir außerdem eine große Ausschreibung für das größte Kinderkrankenhaus Europas in Dublin gewonnen. Eine unserer großen Stärken ist unsere Expertise in vernetzter Medizintechnik – ein Thema, das immer weiter an Bedeutung gewinnt. Unsere größte Herausforderung bleibt das Geschäft in China, vor allem in der Medizintechnik. Unsere Diversität ist eine Stärke, weil sie die Abhängigkeiten verringert.

Erhoffen Sie sich mit der Zulassung der Evita V600/800 Beatmungsgeräte in China eine Belebung des APAC-Geschäfts, das ja zuletzt eher rückläufig war? Was waren die Gründe für die schwache Performance in APAC?

Der Hauptgrund für unser schwaches APAC-Geschäft war der bereits erwähnte Basiseffekt in China. Die chinesische Regierung hatte Ende 2022 ihre Null-Covid-Politik aufgehoben. Daraufhin sind die Infektionszahlen und die Bestellungen für unsere Beatmungsgeräte rapide angestiegen. Dieser Effekt hat uns vor allem im ersten Quartal 2023 einen deutlichen Umsatzschub beschert. Diese Umsätze fehlen uns nun im laufenden Jahr. Die Zulassung unserer neuen Beatmungsgeräte in China ist ein großer Erfolg, der sich positiv auf unser Geschäft auswirken kann. Die schwierigen Rahmenbedingungen bleiben aber vorerst bestehen. Vor allem die Buy-Local-Politik im Krankenhaussektor bremst das Geschäft. Davon sind allerdings auch unsere westlichen Wettbewerber betroffen.

Mit über 70 % der Stammaktien im Besitz der Gründerfamilie ist Dräger noch immer ein echtes Familienunternehmen. Wird diese Philosophie auch im Unternehmensalltag noch gelebt und würden Sie sagen, dass das positiv auf Investoren wirkt?

Dräger verbindet die Werte eines Familienunternehmens mit moderner Führung. Das macht unser Unternehmen so besonders und wird auch im Alltag gelebt. Die Zufriedenheit unserer Beschäftigten ist hoch. Es gibt zahlreiche Studien und Umfragen, die unseren Ruf als Top-Arbeitgeber und Innovator bestätigen. Wir ziehen hochqualifizierte Menschen aus aller Welt an, die wir lange im Unternehmen halten. Das hat vielleicht keine unmittelbaren Auswirkungen auf den Aktienkurs, ist aber ein wichtiger Faktor, um sich am Arbeitsmarkt zu behaupten und wettbewerbsfähig zu bleiben.

Mit einer Dividende von knapp 4 % konnten sich Ihre Anteilseigner im letzten Jahr über eine sehr hohe Gewinnbeteiligung freuen. In den Jahren zuvor gab es mit unter einem Prozent deutlich weniger Dividende. Gibt es schon eine Tendenz, wie sich die Dividendenpolitik fortentwickeln wird?

Im Geschäftsjahr 2023 haben wir einen deutlichen Gewinn erzielt und eine solide Eigenkapitalquote von über 40 % erreicht. Daher haben wir die Dividende signifikant erhöht. Die Ausschüttungsquote lag bei rund 30 %. Und wir werden auch zukünftig mindestens 30 % des Konzernergebnisses ausschütten. Unsere Dividendenpolitik ist damit wesentlich attraktiver geworden.

Für das Geschäftsjahr 2024 erwarten Sie einen währungsbereinigten Umsatzanstieg von 1,0 bis 5,0 % sowie eine EBIT-Marge von 2,5 bis 5,5 %. Das Umsatzwachstum wurde mittlerweile auf die untere Hälfte der Prognosespanne und die EBIT-Marge auf die obere Hälfte der Prognosespanne konkretisiert. Damit liegt ihr Unternehmen allerdings deutlich unter der jährlichen Durchschnittsrendite des MSCI World. Warum sollte ich als Anleger in Ihr Unternehmen investieren? Gibt es Wachstumsfantasie für die Zukunft?

Zunächst einmal ist es wichtig, unsere Prognose richtig einzuordnen. 2023 haben wir von Nachholeffekten im Zuge der verbesserten Lieferfähigkeit und von einer außergewöhnlichen hohen Nachfrage nach Beatmungsgeräten in China profitiert. Diese beiden Effekte werden uns 2024 fehlen. Daher fallen unsere Erwartungen vergleichsweise moderater aus. Wichtiger ist der längerfristige Blick nach vorne.

Wir haben eine weltweit starke Marktposition – sowohl in der Medizin- als auch Sicherheitstechnik. Wir verfügen zudem über eine hohe Markenpower und – dank unseres globalen Verkaufs- und Servicenetzwerks – über ausgeprägte, langjährige Kundenbeziehungen. Der Name Dräger ist weltweit bekannt und steht wie kaum ein anderer Name für Qualität und Innovation. Zudem haben wir durch den schnellen Aufbau neuer Produktionskapazitäten während der Corona-Pandemie gezeigt, dass wir ein hohes Maß an Flexibilität bieten – und auch in Krisensituationen eine gute Performance abliefern können.

All das sind gute Voraussetzungen, um die langfristigen Wachstumsperspektiven in unseren Marktsegmenten zu nutzen. Unser Fokus liegt allerdings auf der Verbesserung der Profitabilität. So wollen wir unsere EBIT-Marge in den kommenden Jahren im Schnitt um einen Prozentpunkt pro Jahr steigern.

Last but not least sind wir auch aus Nachhaltigkeitsgründen attraktiv. Wir machen Technik für das Leben. Unsere Produkte schützen, unterstützen und retten Leben. Allein das ist doch schon ein guter Grund für ein Investment.

Vielen Dank und alles Gute für die Zukunft Ihres Unternehmens!

Offenlegung wegen möglicher Interessenkonflikte

Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

Weitere spannende Themen