Cash-Alarm! Das sind die weltweit größten Dividendenzahler

Für die meisten Dividendeninvestoren zählt insbesondere eine Zahl: die Dividendenrendite in Prozent. Das ist auch vollkommen verständlich, da diese kleine Zahl darüber entscheidet, welche Summe der jeweilige Anleger auf sein investiertes Kapital ausgeschüttet bekommt. Das Handelsblatt hat das Pferd jetzt allerdings von hinten aufgezäumt und analysiert, welche Unternehmen im zweiten Quartal 2023 das meiste Cash an ihre Aktionäre ausgeschüttet haben. Hierzu zählen auch einige DAX-Konzerne wie BMW, Mercedes-Benz, und Allianz, aber auch die Deutsche Telekom.

Hinsichtlich der Dividendenentwicklung und den verwendeten Daten bezieht sich das Handelsblatt auf den Janus Henderson Global Dividend Index. Wir blicken in diesem Artikel zunächst auf die spannenden Analysen der Investmentgesellschaft Janus Henderson, schauen uns dann die vom Handelsblatt genannten einzelne Unternehmen aus dem erlesenen Kreis der weltweit größten Dividendenzahler genauer an und wollen sehen, ob es Unterschiede in der Qualität der einzelnen Dividendenzahler gibt.

Rekordausschüttungen im Q2 2023

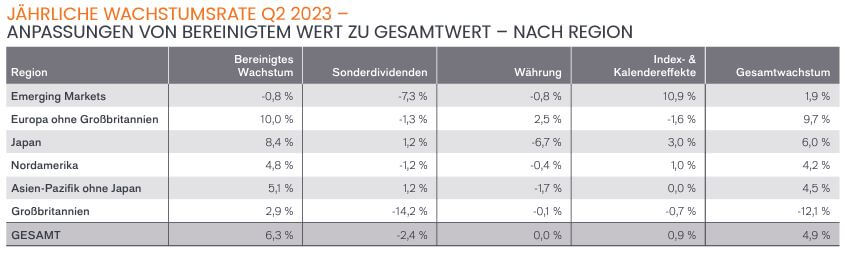

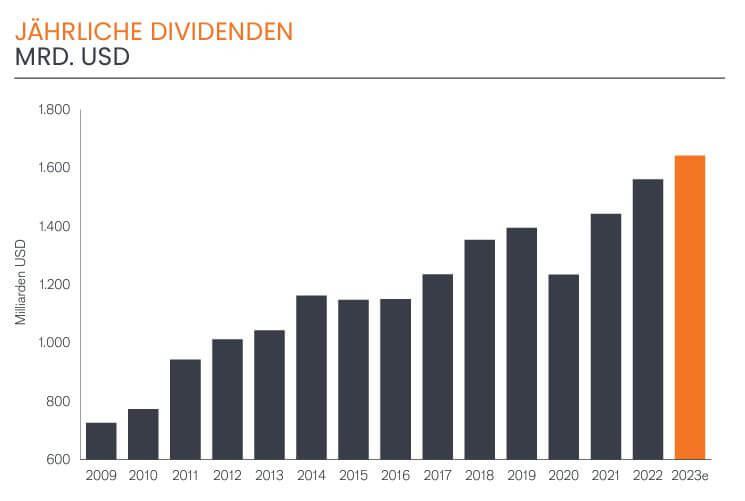

Im vergangenen Quartal wurden nach Angaben von Janus Henderson so viele Dividenden ausgeschüttet wie noch nie. Insgesamt 568,1 Milliarden USD wurden weltweit an die Anleger gezahlt und somit 4,9 % mehr als zuvor bzw. sogar 6,3 %, wenn man die Steigerung um Sonderdividenden und weitere einmalige Faktoren bereinigt. Zudem haben 88 % der Unternehmen ihre Dividende im 2. Quartal 2023 gehalten oder erhöht.

Insbesondere in Europa werden traditionell im zweiten Quartal die meisten Dividenden ausgeschüttet, da hier die Hauptversammlungen der Unternehmen anstehen und bei vielen europäischen Unternehmen im Vergleich zu beispielsweise den USA nur einmal im Jahr gezahlt wird.

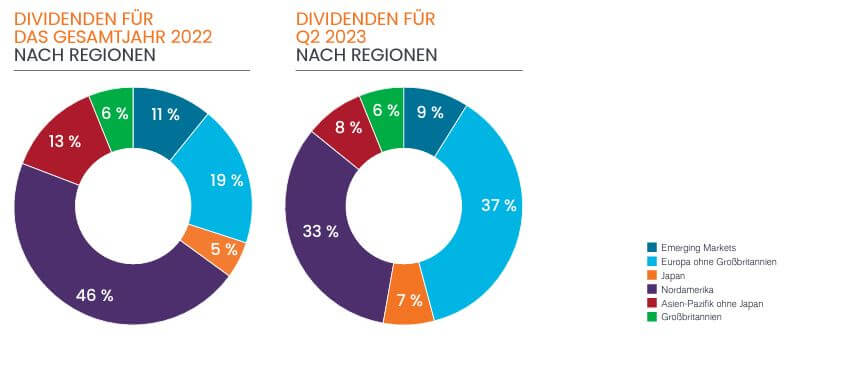

Regionale Unterschiede

In Bezug auf die weltweit unterschiedlichen Regionen haben sich die Ausschüttungen der Dividenden auch unterschiedlich entwickelt. Das Wachstum in Europa ohne Großbritannien fiel mit 10 % höher aus als im Rest der Welt (in Schwellenländern sogar rückläufig) und erreichte einen Rekordwert von 184,5 Milliarden USD. Ein Viertel dieses Wachstums war den hohen Dividenden bei den Banken zu verdanken. Auch die neue Lieblingsregion von US-Investorenlegende Warren Buffet – Japan – konnte mit einem Wachstum von 8,4 % überzeugen; hier stach insbesondere Toyota Motor hervor.

In den USA ging das Dividendenwachstum mit einem Wert von 4,6 % das sechste Quartal in Folge zurück. Besonders schwach waren auch die Emerging Marktes und Großbritannien. Im United Kingdom scheint der Brexit weiterhin die Wirtschaft zu belasten, zumindest wenn man die Brücke zur Entwicklung der Dividendenrendite schlägt.

In den Schwellenländern sanken die Dividenden im 2. Quartal bereinigt um 0,8 % gegenüber dem Vorjahr.

Janus Henderson Global Dividend Index, 39. Ausgabe

Einige der letzten Transaktionen von Warren Buffett in Japan hatten wir bereits in diesem Artikel beleuchtet.

Auch auf den Sektor kommt es an

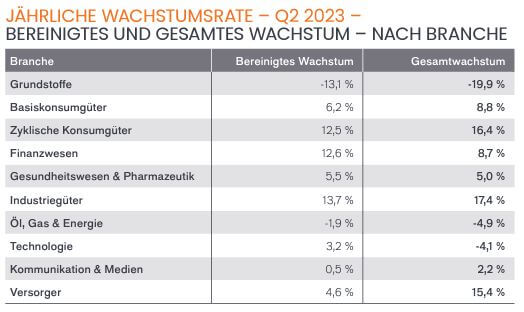

Es gab zudem große Unterschiede bezogen auf die einzelnen Sektoren. Auch im weltweiten Vergleich konnten die Banken überzeugen und trugen gut die Hälfte zum weltweiten Dividendenwachstum bei. Das Wachstum in diesem Sektor lag bei 12,6 % während die Banken isoliert betrachtet sogar mit einem Anstieg von 19,7 % punkten konnten. Die Automobilindustrie konnte hier mithalten und steigerte die Dividenden um 20,1 % gegenüber 2022 und sorgte so auch für ein insgesamt starkes Wachstum im Bereich der zyklischen Konsumgüter.

Rückläufig waren die Dividenden insbesondere in den Sektoren Grundstoffe und Öl. Auch die Kommunikationsdienstleister und Medienunternehmen gaben mit einem Dividendenwachstum von nur 0,5 % eine vergleichsweise schwache Vorstellung ab.

Ein gutes Jahr für Dividendeninvestoren

Zusammenfassend lässt sich sagen: 2023 ist ein gutes Jahr für Dividendeninvestoren, auch wenn die wirtschaftlichen Folgen der aktuell unsicheren Lage noch nicht abschätzbar sind. Die Experten von Janus Henderson, welche die Entwicklung der weltweiten Dividenden von Jahr zu Jahr verfolgen, gehen auch für das Gesamtjahr 2023 von einem Dividendenwachstum um insgesamt 5,2 % aus, das insbesondere von weiter hohen Ausschüttungen im Bankensektor getragen werden dürfte.

Zudem gehen die Investmentexperten davon aus, dass die Ausschüttungsquoten, welche im letzten Jahr hinter dem Gewinnwachstum zurückblieben, dafür im aktuellen Jahr auf einem konstanten Niveau gehalten werden können. Zudem wird betont, dass die Dividendenerträge in der Regel deutlich weniger volatil sind als die Gewinne der jeweiligen Unternehmen.

Das 2. Quartal war hinsichtlich des Dividendenwachstums sehr positiv. Die Unternehmen, mit denen wir weltweit sprechen, sind jedoch vorsichtig, was die Aussichten betrifft.

Janus Henderson Global Dividend Index, 39. Ausgabe

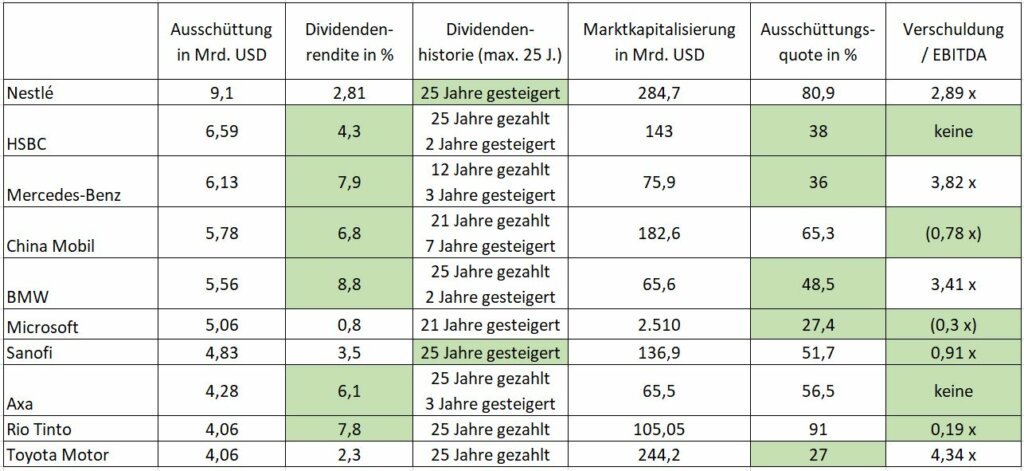

Das sind die größten Dividendenzahler nach Ausschüttungssumme

Das Handelsblatt hat in seiner Auflistung die 20 Unternehmen aufgeführt, die am meisten Geld an ihre Aktionäre ausgeschüttet haben. In unserer nachfolgenden Tabelle findet ihr die 10 Firmen, die am meisten Geld ausgeschüttet haben. Wir haben die Auflistung allerdings im einige Faktoren ergänzt, um die Qualitäten der einzelnen Werte besser beurteilen zu können.

Für uns waren eine möglichst unter dem Faktor 2 liegende Verschuldung im Verhältnis zum EBITDA, eine Ausschüttungsquote unter 50 % sowie eine Dividendenrendite von über 4 % Qualitätsmerkmale. Nicht zu vergessen die beiden Dividendenaristokraten in unserer Tabelle. Hier konnten Nestlé und Sanofi mit einer Dividendensteigerung von 25 Jahren in Folge auftrumpfen.

Die größte Cash-Cow

Das Unternehmen, welches netto den größten Batzen Geld an seine Aktionäre ausschüttet, ist natürlich auch in Bezug auf die Marktkapitalisierung ein richtiges Dickschiff. Das erklärt sich von selbst, denn ein Unternehmen mit einer Marktkapitalisierung von 10 Milliarden USD kann schlecht 5 Milliarden an Dividenden ausschütten.

Hier hat der Konsumgütergigant Nestlé klar die Nase vorne. Mit einer Marktkapitalisierung von 284,7 Milliarden USD hat man hier im Vergleich zum wesentlich kleineren Zweitplatzierten Mercedes-Benz allerdings auch leichtes Spiel. Die Frage aller Fragen im Bereich der Dividendeninvestoren ist allerdings immer die der Sicherheit der Dividende. Mit Dividendensteigerungen seit über 25 Jahren macht Nesté allerdings auch einen guten Eindruck.

Wie bereits erwähnt, ist es für den einzelnen Investor jedoch weniger wichtig, wie viel Geld die Unternehmen tatsächlich ausschütten. Im Fall von Nestlé kommen die Aktionäre mit einer Dividendenrendite von aktuell 2,81 % deutlich schlechter weg als bei den 7,82 %, die Mercerdes-Benz seinen Anteilseignern auszahlt. Zudem liegt die Ausschüttungsquote bei Nestlé aktuell bei über 80 %. Das bedeutet, dass der Großteil des erwirtschafteten Ertrags des Unternehmens für Dividendenzahlungen aufgewendet werden muss.

Das ethische Problem

Das Problem beim Konsumgüterkonzern ist darüber hinaus ein ethisches. Zahlreiche Investoren haben dem Unternehmen in den vergangenen Jahren den Rücken gekehrt, da immer neue Vorwürfe aufkamen. Einerseits wird kritisiert, dass der Konzern den Menschen in trockenen Regionen der Welt wie in Südafrika oder Pakistan das Wasser “klaut”. Nestlé kauft in vielen Regionen Wasserrechte, um dort Grundwasser abzupumpen und daraus Trinkwasser aufzubereiten und zu verkaufen. Weiterhin wird dem Unternehmen vorgeworfen, mit der Verwendung unzähliger Mengen an Palmöl den Regenwald zu vernichten. Für immer neue Plantagen der Ölpalme werden pro Stunde mehr als 100 Fußballfelder Regenwald gerodet. Hinzu kommen noch Vorwürfe zu Tierversuchen und mangelhafter Babynahrung.

In Sachen Ethik wollen wir hier aber kein Fass aufmachen. Denn wo fängt etisches Investieren an und wo hört es auf? Bei Waffenherstellern oder Lachsproduzenten, Ölkonzernen oder Chemiekonzernen? Bei jedem Investment wird man Dinge finden, die ethisch nicht ganz sauber sind. Hier muss jeder für sich selbst entscheiden, in welche Unternehmen man investieren möchte.

Zurück zu den Dividenden: Ein weiteres Beispiel dafür, warum uns Investoren die reine Ausschüttungssumme nicht interessieren sollte, ist Microsoft. Das Unternehmen schüttete zuletzt über 5 Milliarden USD an seine Aktionäre aus. Bei einer Marktkapitalisierung von 2,5 Billionen USD bedeutet dies allerdings nur eine Dividendenrendite von 0,81 %. Aufgrund der Kurssteigerung von über 35 % seit Jahresbeginn werden die Microsoft-Aktionäre die nach wie vor recht geringe Dividende allerdings verschmerzen können.

Teste Goldesel Premium 14 Tage kostenlos

Du willst tägliche Marktupdates, Tradingideen, Echtgelddepots und bei einer der aktivsten Tradingcommunitys dabei sein? Dann teste Goldesel Premium 14 Tage kostenlos und tauche ein in die Welt des aktiven Handels.

Höchste Rendite, attraktiver Chart

Der eigentliche Leckerbissen aus der oben aufgeführten Liste der weltweit größten Dividendenzahlern ist ein DAX-Wert. Es geht hierbei um keinen Geringeren als den Stuttgarter Autobauer Mercedes-Benz, der mit einer Dividendenrendite von 7,82 % aufwarten kann.

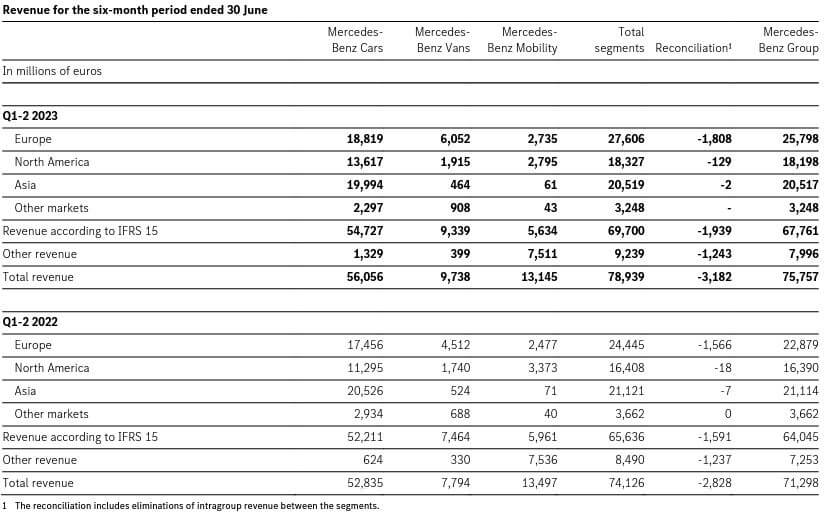

Auch wenn sich die deutschen Autowerte zuletzt im Korrekturmodus befinden, so konnte Mercedes-Benz seit Jahresbeginn immerhin noch ein Kursplus von 7,3 % erzielen. Year-to-date steht sogar eine Kurssteigerung von 19,7 % zu Buche. Hier passt für Aktionäre scheinbar alles zusammen – Kurssteigerung plus saftige Dividendenrendite. Die Dividendenhistorie ist zugegebenermaßen noch nicht die Längste und die Verschuldung des Unternehmens aktuell recht hoch. Doch gibt es noch einen weiteren Haken?

Das könnte man so sagen, denn die deutschen Autobauer stehen seit geraumer Zeit in der Kritik, die aktuellen Entwicklungen rund um die Elektromobilität, selbstfahrende Fahrzeuge und weitere technologische Veränderungen des Autos zu verpassen. Die chinesischen E-Fahrzeughersteller wie BYD, Li-Auto oder XPENG haben die deutsche Konkurrenz am chinesischen Heimatmarkt stark zurückgedrängt und holen auch international immer mehr auf.

In China gingen die Marktanteile der Deutschen Autobauer zuletzt deutlich zurück. Auch der Marktanteil von Mercedes ging um über 15 % zurück. Nicht zuletzt, da die etablierten chinesischen Hersteller nun auch das Premiumsegment angreifen. BYD hatte beispielsweise kürzlich drei neue Modell seiner Premiummarke Fang Cheng Bao präsentiert, die mit der G-Klasse von Mercedes konkurrieren sollen.

Doch steht Mercedes wirklich so schlecht da?

Wie die obige Tabelle der regionalen Umsatzerlöse zeigt, ist der Umsatzrückgang in Asien überschaubar. Wie sich das Geschäft insbesondere in China entwickeln wird, bleibt allerdings abzuwarten.

In einem entscheidenden Punkt haben die Stuttgarter allerdings scheinbar die Nase vorne – und zwar beim autonomen Fahren. Hier liegt man scheinbar sogar vor dem großen Konkurrenten Tesla. Vor wenigen Monaten erhielt Mercedes noch vor dem Unternehmen von Elon Musk als erstes die Zulassung für autonomes Fahren der Kategorie 3 im US-Bundesstaat Kalifornien. In bestimmten Situationen wie stockendem Verkehr dürfen Mercedes-Fahrer dort nun die Hände vom Steuer nehmen und die Fahrt dem Autopilot überlassen.

Aussichtsreicher Chart

Auch aus charttechnischer Sicht ist die Mercedes-Aktie in einer aussichtsreichen Situation. Nach einem deutlichen Rücksetzer vom Verlaufshoch bei etwa 76 EUR hat der Kurs aktuell an der Unterstützungszone zwischen 64,50 und 66 EUR Halt gefunden. Bei einer positiven Reaktion auf die aktuelle Zone könnte man, sofern sich die Aktie nicht schon im Depot befindet, eine Position aufbauen, um von der aktuell attraktiven Dividendenrendite und der zuletzt guten Performance zu profitieren.

Auch für einen Trade könnte das aktuelle Niveau spannend sein, sofern eine enge Absicherung unterhalb der aktuellen Unterstützungszone gewählt wird. Der Take-Profit läge anschließend im Bereich der letzten Verlaufshochs, sodass sich bei einem Einstieg auf dem aktuellen Niveau und einem Stop Loss im Bereich von 63,50 EUR ein CRV von rund 2,5 ergäbe. Zu beachten gibt es jedoch noch die gleitenden Durchschnittslinien SMA50 und SMA200, die als Widerstand auf dem Weg zum Take-Profit liegen.

Wer das vorgestellte Trading-Szenario mit einem K.O.-Zertifikat umsetzen möchte, der könnte beispielsweise die WKN: KF6LH4 der Citi (3-er Hebel) nutzen.

Was bleibt hängen?

Die Auswertung von Janus Henderson hat uns interessante Einblicke in die aktuelle Dividendenentwicklung der weltweiten Aktiengesellschaften und deren regionale sowie branchenmäßige Verteilung gegeben. Hieraus ging insbesondere hervor, dass das Wachstum der europäischen Dividendenrenditen den Banken und Automobilherstellern zu verdanken ist. Diese beiden Branchen sind in der ursprünglichen Aufzählung des Handelsblattes mit jeweils drei Unternehmen auch stark vertreten. Allerdings gilt es bei diesen beiden Branchen, im aktuellen eher schwachen wirtschaftlichen Umfeld, genau zu beobachten, wie sich die Unternehmen einer abkühlenden Konsumlaune und geringeren wirtschaftlichen Investitionen entziehen können. Die jeweiligen Dividendenrenditen sind, sofern sie die nächsten Jahre gehalten werden können, allemal attraktiv.

Natürlich hat die reine Summe der Ausschüttung wenig Aussagekraft über die tatsächliche Qualität von Dividendenaktien. So konnten die beiden Unternehmen Axa und Sanofi, die im Vergleich zu Nestle weniger als die Hälfte der Dividendensumme ausschütten, mit ihrer Dividendenrendite bzw. Kontinuität und einer gleichzeitig geringen Verschuldung in unserer Übersicht punkten.

Offenlegung wegen möglicher Interessenkonflikte

Der Autor ist im besprochenen Wertpapier bzw. Basiswert zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert. Transparenzhinweis: Die im Artikel vorgestellten Derivate werden durch die Redaktion ausgesucht. Wir arbeiten aber mit ausgewählten Emittenten zusammen, die mit der Goldesel Trading & Investing GmbH in einer Geschäftsbeziehung stehen. Bitte beachten Sie: Der Handel mit Derivaten ist mit einem erheblichen Risiko verbunden und kann unter Umständen zum Totalverlust des eingesetzten Kapitals führen.

Weitere spannende Themen