Bitcoin bei 100.000 USD vor 2025?! 3 Gründe dafür, 3 dagegen

Der Kryptowährungsmarkt zeigt sich im November 2024 äußerst dynamisch. Mit einem aktuellen Kurs von etwa 86.000 USD beim Bitcoin rückt die symbolträchtige Marke von 100.000 USD in greifbare Nähe. Doch welche Faktoren könnten diesen Anstieg begünstigen, und welche könnten ihn verhindern? Im Folgenden werden drei Argumente für und drei gegen einen Bitcoin-Kurs von 100.000 USD vor 2025 beleuchtet.

Gründe für einen Anstieg auf 100.000 USD

1. Institutionelle Investitionen und Bitcoin-ETFs

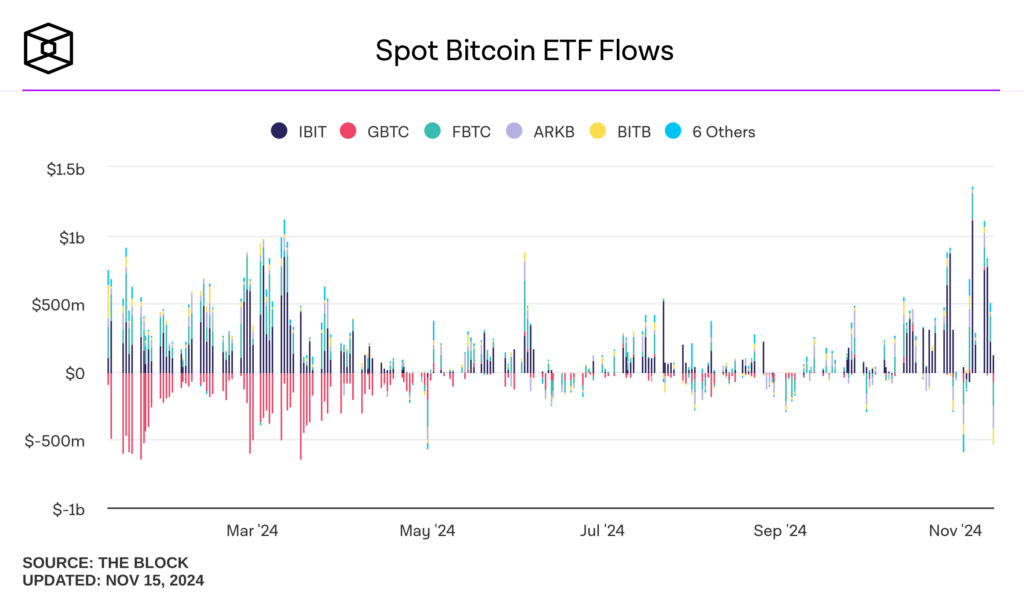

Die Einführung des iShares Bitcoin Trust ETF von BlackRock Anfang 2024 markiert einen bedeutenden Meilenstein für die Krypto-Branche. Die Zulassung eines solchen Produkts durch die U.S. Securities and Exchange Commission (SEC) öffnete die Tür für eine breitere Teilnahme institutioneller Investoren. Allein im ersten Quartal nach seiner Lancierung verzeichnete der ETF beeindruckende Zuflüsse von über 28 Milliarden US-Dollar. Laut Bloomberg erwartet man, dass solche Produkte nicht nur die Liquidität des Bitcoin-Marktes erhöhen, sondern auch die Preisvolatilität reduzieren könnten. Institutionelle Anleger wie Pensionsfonds, Versicherungen und Vermögensverwalter bevorzugen oft regulierte Produkte und könnten durch Bitcoin-ETFs zunehmend Vertrauen in die führende Kryptowährung gewinnen.

Durch den Einstieg von BlackRock, Fidelity und anderen Finanzgiganten gewinnt Bitcoin zunehmend das Vertrauen traditioneller Kapitalgeber. Die Beteiligung solcher Unternehmen lässt darauf schließen, dass Bitcoin sich zunehmend zu einem etablierten Anlageprodukt entwickelt. Larry Fink, CEO von BlackRock, bezeichnete Bitcoin als ein „internationales Asset“, das sich gut als Absicherung gegen die Schwäche traditioneller Währungen eigne. Auch Fidelity und WisdomTree haben ähnliche Produkte auf den Markt gebracht oder planen diese, was zu einer Diversifizierung institutioneller Portfolios und einer Zunahme von Bitcoin-Zuflüssen führen könnte.

2. Politische Unterstützung und regulatorische Klarheit

Der Wahlsieg von Donald Trump im November 2024 hat die Erwartungen an eine umfassende krypto-freundliche Politik in den USA enorm gesteigert. Die Ankündigung Trumps, die USA zur „Krypto-Hauptstadt des Planeten“ zu machen, zielt darauf ab, Kryptowährungen als festen Bestandteil der US-Finanzlandschaft zu etablieren. Die Maßnahmen umfassen nicht nur steuerliche und regulatorische Anpassungen, sondern auch eine langfristige strategische Positionierung im globalen Wettbewerb um digitale Vermögenswerte.

Eine der radikaleren Maßnahmen, die von Trump in Aussicht gestellt wurden, ist die Einführung einer nationalen Bitcoin-Reserve. Sollte diese Maßnahme umgesetzt werden, würde dies Bitcoin in eine neue Rolle als „digitales Reserve-Asset“ heben, vergleichbar mit Gold. Durch eine nationale Bitcoin-Reserve könnte die US-Regierung Bitcoin aktiv als Währungsreserve nutzen, um sich gegen den Wertverfall des US-Dollars abzusichern oder ihn als langfristiges Wertaufbewahrungsmittel nutzen. Länder wie El Salvador haben bereits erste Schritte in diese Richtung unternommen, und eine ähnliche Strategie seitens der USA könnte Bitcoin endgültig als bedeutendes Asset in staatlichen Reserveportfolios etablieren.

Eine solche Maßnahme würde die weltweite Anerkennung von Bitcoin als Finanzinstrument steigern und das Vertrauen sowohl von Investoren als auch von Zentralbanken stärken. Die Einführung einer nationalen Bitcoin-Reserve in den USA könnte auch als Katalysator für andere Nationen dienen, ähnliche Schritte zu erwägen, was die Nachfrage nach Bitcoin weltweit erheblich steigern würde.

Darüber hinaus plant die neue Regierung zudem eine klare und vereinfachte Regulierung von Kryptowährungen, die das Wachstum und die Innovation im Sektor fördern soll. Dies umfasst steuerliche Erleichterungen für Unternehmen, die in Kryptowährungen investieren oder diese als Zahlungsmittel akzeptieren. Zudem sollen Vorschriften für den Kryptohandel vereinfacht und Kapitalgewinne durch den Verkauf von Bitcoin und anderen digitalen Assets mit günstigeren Steuersätzen behandelt werden. Durch diese Maßnahmen wird die Attraktivität für institutionelle Investoren und Unternehmen, die Kryptowährungen in ihre Geschäftsmodelle integrieren möchten, erheblich gesteigert.

3. Makroökonomische Unsicherheiten und Inflationsschutz

In Zeiten wirtschaftlicher Instabilität und steigender Inflation wird Bitcoin vermehrt als Absicherung und alternatives Wertaufbewahrungsmittel genutzt. Insbesondere im Jahr 2024 sorgten steigende Inflationsraten in den USA und Europa, angetrieben durch geopolitische Spannungen und globale Lieferkettenprobleme, für eine verstärkte Nachfrage nach inflationsresistenten Assets. Während traditionelle Vermögenswerte wie Gold seit langem als Schutz gegen Inflation gelten, wird Bitcoin zunehmend als digitales Pendant betrachtet, das durch seine Knappheit und dezentrale Struktur viele Anleger anzieht.

Eine der Eigenschaften, die Bitcoin als Inflationsschutz attraktiv machen, ist sein begrenztes Angebot. Mit einer maximalen Obergrenze von 21 Millionen Einheiten ist Bitcoin deflationär ausgelegt, was bedeutet, dass sein Wert theoretisch mit zunehmender Nachfrage steigen sollte. Dies steht in starkem Kontrast zu Fiat-Währungen, deren Angebot Zentralbanken erhöhen können, was zu einem Wertverlust durch Inflation führen kann. Laut einem Bericht von Fidelity Digital Assets aus dem Jahr 2024 sehen viele institutionelle Investoren Bitcoin als eine langfristige Absicherung gegen Währungsabwertungen, insbesondere angesichts der anhaltenden geldpolitischen Maßnahmen wie quantitativer Lockerung durch die Zentralbanken weltweit.

Die Schwäche des US-Dollars und des Euros gegenüber anderen Währungen im Jahr 2024 hat den Fokus vieler Anleger auf alternative Vermögenswerte gelenkt. Vor allem in Ländern mit hoher Inflation oder instabilen Volkswirtschaften, wie z. B. in Teilen Südamerikas und Afrikas, zeigt sich eine verstärkte Nutzung von Bitcoin als Absicherung gegen die Entwertung lokaler Währungen. Studien des World Economic Forum zeigen, dass die Nachfrage nach Bitcoin in Ländern mit hoher Inflation oder Kapitalverkehrskontrollen signifikant höher ist, da Bitcoin als sichere Wertaufbewahrung dient, die den nationalen Wirtschaftskrisen weniger ausgesetzt ist.

Gründe gegen einen Anstieg auf 100.000 USD bei Bitcoin

1. Volatilität und Marktspekulation

Bitcoin ist seit jeher bekannt für seine starken Preisschwankungen. Historische Daten zeigen, dass Kursschwankungen von 10-20 % an einem einzigen Handelstag keine Seltenheit sind. Diese Volatilität ist sowohl ein Risiko als auch eine Herausforderung, insbesondere für institutionelle Investoren und konservative Anleger, die stabile und planbare Renditen bevorzugen. Während klassische Anlagen wie Aktien oder Anleihen eine vergleichsweise geringe Volatilität aufweisen, ist Bitcoin extrem anfällig für äußere Einflüsse und Spekulationen, die den Marktwert innerhalb kurzer Zeit stark verändern können.

Der Bitcoin-Markt reagiert besonders sensibel auf Nachrichten und Marktstimmungen. Jede größere Ankündigung, sei es durch eine staatliche Institution, eine prominente Persönlichkeit oder durch technische Entwicklungen im Kryptobereich, kann innerhalb weniger Stunden erhebliche Kursbewegungen auslösen. Zum Beispiel führten Nachrichten über die Einführung eines Bitcoin-ETFs oder politische Unterstützungsbekundungen zu starken Anstiegen, während Berichte über Regulierungsmaßnahmen in China oder den Verkauf beschlagnahmter Bestände durch Regierungen oft zu Kursverlusten führten. Dieser hohe Grad an Sensibilität gegenüber Nachrichtenereignissen und Marktstimmungen macht Bitcoin zu einem sehr spekulativen Investment.

Ein Großteil der Bitcoin-Besitzverteilung ist stark konzentriert: Laut aktuellen Analysen von Glassnode im Jahr 2024 halten etwa 2 % der Wallets über 90 % aller Bitcoin-Bestände. Diese sogenannten „Whales“ haben aufgrund ihrer Marktstärke das Potenzial, durch große Transaktionen den Preis erheblich zu beeinflussen. Wenn Whales ihre Bestände schnell auf den Markt werfen, kann dies zu einer Abwärtsspirale führen, da Privatanleger in Panik ebenfalls verkaufen. Umgekehrt können Käufe großer Investoren eine plötzliche Preissteigerung auslösen. Diese „Whale-Effekte“ verstärken die Volatilität des Bitcoin-Marktes erheblich und stellen für kleinere Investoren ein hohes Risiko dar.

Ein weiterer Faktor, der die Volatilität von Bitcoin beeinflusst, ist das psychologische Phänomen des „Fear of Missing Out“ (FOMO). Die Angst, bei steigenden Kursen die Chance auf Gewinne zu verpassen, treibt oft unerfahrene Investoren in den Markt, die auf kurzfristige Preissteigerungen hoffen. Sobald jedoch erste Korrekturen eintreten, neigen diese Investoren dazu, in Panik zu verkaufen, was die Volatilität weiter verstärkt. Dieser Herdentrieb trägt zu den typischen „Boom-and-Bust“-Zyklen bei, die den Bitcoin-Kurs in den vergangenen Jahren geprägt haben. FOMO und panikbedingte Verkäufe sind typische Muster im Kryptomarkt, die bei Bitcoin besonders ausgeprägt sind. Für institutionelle Anleger stellt diese hohe Volatilität ein erhebliches Risiko dar. Anders als Privatpersonen haben Institutionen meist strikte Risikomanagement-Strategien und regulatorische Anforderungen, die es ihnen erschweren, stark volatile Assets in ihre Portfolios aufzunehmen. Die unberechenbaren Kursausschläge können auch Hedge-Fonds oder Pensionsfonds verunsichern, da solche Investoren langfristige Stabilität bevorzugen und ihre Portfolios auf der Basis vorhersehbarer Marktentwicklungen optimieren.

2. Regulatorische Unsicherheiten

Obwohl es in den USA positive Signale in Form einer krypto-freundlicheren Politik gibt, bleibt die regulatorische Situation für Bitcoin weltweit komplex und in vielen Märkten unklar. Der Bitcoin-Markt steht dabei häufig im Spannungsfeld zwischen der zunehmenden Akzeptanz als Anlageklasse und Bedenken seitens der Aufsichtsbehörden hinsichtlich Geldwäsche, Steuerhinterziehung und Verbraucherschutz. Regierungen und Aufsichtsbehörden auf der ganzen Welt verfolgen unterschiedliche Ansätze im Umgang mit Kryptowährungen, was die Marktentwicklung in einigen Regionen hemmen könnte.

Länder wie China und Indien haben in der Vergangenheit harte Maßnahmen gegen Kryptowährungen verhängt. China hat im Jahr 2021 nahezu alle Formen des Kryptowährungshandels und -minings verboten und damit den Zugang für chinesische Bürger zu Bitcoin stark eingeschränkt. Indien hingegen diskutiert regelmäßig über ein vollständiges Verbot von Kryptowährungen oder deren strenge Regulierung. Solche Maßnahmen in großen Märkten können nicht nur den lokalen Handel, sondern auch den globalen Bitcoin-Preis erheblich beeinflussen, da ein bedeutender Anteil des Handelsvolumens in diesen Ländern generiert wird.

Die Financial Action Task Force (FATF), eine internationale Organisation zur Bekämpfung von Geldwäsche, hat Richtlinien veröffentlicht, die eine strengere Regulierung von Kryptowährungs-Transaktionen fordern. Diese Richtlinien, wie die sogenannte „Travel Rule,“ verpflichten Finanzinstitute und Krypto-Plattformen, Transaktionen über eine bestimmte Schwelle hinaus zu melden und Informationen über die Absender und Empfänger von Krypto-Transaktionen zu speichern. Da viele Länder, darunter die USA und Mitglieder der Europäischen Union, die Richtlinien der FATF umsetzen, könnten solche Maßnahmen zu einer erhöhten Markttransparenz führen. Gleichzeitig können sie jedoch den dezentralen und anonymen Charakter von Bitcoin beeinträchtigen, was viele Investoren skeptisch stimmt.

In der Europäischen Union wird derzeit die Verordnung über Märkte für Krypto-Assets (MiCA) vorbereitet, die das Ziel verfolgt, einheitliche Vorschriften für den Umgang mit Kryptowährungen in der EU zu schaffen. MiCA sieht vor, dass Kryptodienstleister wie Börsen und Wallet-Anbieter lizenziert werden und bestimmten Berichts- und Offenlegungspflichten unterliegen. Während MiCA für mehr Klarheit und Sicherheit für Anleger sorgen könnte, besteht die Sorge, dass zu strenge Vorschriften kleine und mittelgroße Anbieter benachteiligen und Innovationen im Kryptosektor behindern könnten. Auch die rechtlichen Anforderungen an die Datenspeicherung und die Aufbewahrung von Transaktionsinformationen könnten den dezentralen und privaten Charakter von Bitcoin infrage stellen und damit das Interesse von Nutzern und Investoren mindern.

3. Konkurrenz durch Zentralbank-Digitalwährungen (CBDCs)

CBDCs haben in den letzten Jahren weltweit an Bedeutung gewonnen, da zahlreiche Zentralbanken die Einführung digitaler Versionen ihrer Landeswährungen prüfen oder vorbereiten. CBDCs sind digitale Währungen, die direkt von Zentralbanken ausgegeben und reguliert werden, was sie zu einer staatlich gestützten Alternative zu privaten Kryptowährungen macht. Durch ihre Einführung streben Zentralbanken an, die Kontrolle über das Währungs- und Zahlungssystem zu behalten und dabei die Effizienz und Sicherheit des digitalen Zahlungsverkehrs zu erhöhen. Sollte die Verbreitung von CBDCs weiter zunehmen, könnten sie das Interesse an Bitcoin als Transaktions- und Wertaufbewahrungsmittel mindern, da CBDCs Nutzern eine sichere und offiziell akzeptierte digitale Zahlungsform bieten.

CBDCs zielen darauf ab, viele der Vorteile digitaler Währungen wie schnelle Transaktionen und einfache internationale Überweisungen zu bieten, während sie gleichzeitig die Vorteile eines staatlich gesicherten Werts mit sich bringen. Im Gegensatz zu Bitcoin, das dezentral ist und von keiner Regierung kontrolliert wird, sind CBDCs zentral verwaltet und bieten Nutzern eine stärkere Absicherung und Einlagensicherung durch die jeweiligen Zentralbanken. Für konservativere Investoren und Nutzer, die an Stabilität und Vertrauen in die Währung interessiert sind, könnten CBDCs eine attraktive Alternative zu Bitcoin darstellen. Dies könnte das Interesse an Bitcoin reduzieren und somit die potenzielle Preisentwicklung bremsen.

CBDCs profitieren von den technologischen und finanziellen Infrastrukturen, die bereits von Zentralbanken und Regierungen unterstützt werden. Banken und Zahlungsdienstleister könnten gezwungen oder ermutigt werden, die CBDCs in ihre Systeme zu integrieren, was die Akzeptanz und Nutzung im alltäglichen Zahlungsverkehr fördern würde. Die Europäische Zentralbank (EZB) etwa arbeitet intensiv an einem digitalen Euro, der in den kommenden Jahren als offizielles Zahlungsmittel in der Eurozone eingeführt werden könnte. Diese staatliche Unterstützung und die offizielle Integration in bestehende Finanzsysteme geben CBDCs einen erheblichen Vorteil gegenüber Bitcoin, das weiterhin von einigen Banken und Regierungen als risikoreiches und spekulatives Asset betrachtet wird.

Ein weiterer Aspekt, der Bitcoin durch die Verbreitung von CBDCs unter Druck setzen könnte, ist seine Funktion als digitales Zahlungsmittel. Während Bitcoin ursprünglich als alternative digitale Währung entwickelt wurde, beschränken technische Hürden wie hohe Transaktionskosten und vergleichsweise langsame Bestätigungszeiten seine Nutzung im Zahlungsverkehr. CBDCs hingegen könnten durch ihre staatliche Infrastruktur effizientere Transaktionen mit niedrigeren Gebühren bieten. Nutzer, die Bitcoin als Zahlungsmittel nutzen, könnten daher in Zukunft vermehrt auf CBDCs umsteigen, was die Transaktionsvolumina und somit die Nachfrage nach Bitcoin schmälern könnte.

Fazit

Bitcoin befindet sich 2024 an einem entscheidenden Punkt, an dem sowohl starke Wachstumsfaktoren als auch bedeutende Risiken auf den Kursverlauf wirken. Auf der positiven Seite stärken institutionelle Investitionen und die Einführung von Bitcoin-ETFs das Vertrauen in Bitcoin als Anlageklasse, während makroökonomische Unsicherheiten Bitcoin zunehmend als „digitales Gold“ attraktiv machen. Politische Signale, wie Trumps krypto-freundliche Ankündigungen, könnten zudem eine erhöhte Nachfrage auslösen und den Kurs weiter antreiben.

Allerdings sind auch erhebliche Risiken vorhanden. Die hohe Volatilität des Bitcoin-Marktes schreckt institutionelle und konservative Anleger ab und kann zu drastischen Kursschwankungen führen. Zudem bleibt die regulatorische Landschaft weltweit uneinheitlich und könnte in einigen Märkten den Zugang zu Bitcoin erschweren. Schließlich stellen Zentralbank-Digitalwährungen (CBDCs) eine wachsende Konkurrenz dar, da sie als regulierte, staatlich unterstützte Alternativen in den Markt drängen.

Update vom 07.03.2025

Bitcoin hat vor 2025 die Marke von 100.000 USD erreicht, was die ursprünglichen Gründe für einen Anstieg unterstützt. Die aktuelle Preiskorrektur zeigt jedoch die anhaltende Volatilität und die Auswirkungen globaler wirtschaftlicher Faktoren wie Handelszöllen sowie bedeutender Sicherheitsvorfälle im Kryptosektor.

Zusammenfassung der vergangenen Ereignisse und dazugehörigen Preisdaten

| Datum | Ereignis/Preis | Auswirkung |

|---|---|---|

| Dezember 2024 | Bitcoin erreicht 100.000 USD | Bestätigung der Vorhersage, starker Aufschwung |

| 20. Januar 2025 | Allzeithöchststand von 109.114,88 USD | Höhepunkt durch institutionelle Unterstützung |

| 21. Februar 2025 | Bybit-Hack, Verlust von 1,5 Milliarden USD | Erhöhte Volatilität, Bitcoin-Preis fällt unter 90.000 USD |

| 4. März 2025 | Handelszölle der Trump-Administration | Preisrückgang auf etwa 84.000 USD im März |

| 7. März 2025 | Aktueller Preis: 88.000 USD | Fortgesetzte Volatilität und Korrektur |

Zusätzlich zu den genannten Punkten haben sich seit November 2024 bedeutende Ereignisse ereignet:

- Regulatorische Fortschritte: Im Januar 2025 erließ die Trump-Administration ein Dekret zur Schaffung einer nationalen Bitcoin-Reserve, was die politische Unterstützung in den USA stärkt. Dies könnte die institutionelle Adoption weiter ankurbeln.

- Institutionelle Dynamik: Bitcoin-ETFs, wie der iShares Bitcoin Trust von BlackRock, verzeichnen anhaltend hohe Zuflüsse. Große Banken integrieren diese Produkte zunehmend, was das Vertrauen der Anleger festigt.

- Auswirkungen der Handelszölle und des Bybit-Hacks: Die Handelszölle vom 4. März 2025 sorgten für Unsicherheit auf den globalen Märkten, was Bitcoin sowohl als alternative Anlage stützte als auch seine Volatilität erhöhte. Zusätzlich verstärkte der Hack bei der Kryptobörse Bybit am 21. Februar 2025, bei dem etwa 1,5 Milliarden USD in digitalen Vermögenswerten (hauptsächlich Ether) gestohlen wurden, die Unsicherheit. Dieser Vorfall, der als größter Krypto-Diebstahl aller Zeiten gilt, trug dazu bei, dass der Bitcoin-Preis von seinem Allzeithoch auf etwa 84.000 USD im März zurückging.

- Wachsende Akzeptanz: Die wachsende Akzeptanz von Bitcoin als Zahlungsmittel in einigen Ländern hat seit Ende 2024 zusätzlich zur Nachfrage beigetragen und könnte langfristig seine Rolle über die eines reinen Anlagewerts hinaus ausbauen.

Die anhaltende Integration von Bitcoin-ETFs in große private Bankplattformen und die erwartete Weiterentwicklung der regulatorischen Rahmenbedingungen könnten langfristig positive Effekte haben. Die institutionelle Adoption und politische Unterstützung könnten Bitcoin weiter stärken, auch wenn die Volatilität aufgrund globaler Unsicherheiten und Sicherheitsrisiken bestehen bleibt.

Offenlegung wegen möglicher Interessenkonflikte

Der Autor ist in den folgenden besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

Weitere spannende Themen