Aktien der Woche: Drei Highlights am Aktienmarkt

Neben einer Fülle von Wirtschaftsdaten wie der Arbeitslosenquote, dem Verbrauchervertrauen und dem Zinsentscheidung der Federal Reserve, wurden auch in dieser Woche wieder Quartalszahlen vieler Unternehmen veröffentlicht. Dabei sind einige durch markante Kurssprünge, beeindruckende Finanzergebnisse oder zahlreiche Analystenbewertungen aufgefallen. Welche Unternehmen im Rampenlicht standen, was die Chartanalyse verrät und wie die Analysten die ausgewählten Aktien einschätzen, wird im folgenden Beitrag erörtert.

AMD: Kurze Marktskepsis, doch die Woche endet mit einem kräftigen Plus

Am 31. Oktober präsentierte AMD die Quartalszahlen für das dritte Quartal, was zu einer anfänglichen Abschwächung der Aktie im nachbörslichen Handel um über 4 % führte. Im Laufe der Woche erholte sich die Aktie jedoch und verbuchte sogar einen Zuwachs von mehr als 12 %. Doch welche Ergebnisse lagen diesen Bewegungen zugrunde?

Das dritte Quartal

AMD meldete einen Gewinn von 0,70 USD pro Aktie und konnte damit die Markterwartungen um 0,02 USD übertreffen. Der berichtete Umsatz lag bei 5,8 Milliarden USD, was einem Anstieg von 4,1 % im Vergleich zum Vorjahr entspricht und den Marktkonsens um 110 Millionen USD übersteigt. Die Umsatzverteilung im Detail:

| Segment | Umsatz | Umsatz Vorjahr | Prozentuale Entwicklung |

| Data Center | 1,6 Mrd. USD | 1,6 Mrd. USD | +- 0 % |

| Client | 1,45 Mrd. USD | 1,02 Mrd. USD | +42 % |

| Embedded | 1,24 Mrd. USD | 1,3 Mrd. USD | -5 % |

| Gaming | 1,5 Mrd. USD | 1,63 Mrd. USD | -8 % |

Bei einer genaueren Analyse der verschiedenen Geschäftssegmente wird deutlich, dass das Umsatzniveau im Data Center-Segment im Vergleich zum Vorjahr unverändert blieb. Im Jahresvergleich vom 3. Quartal 2021 zum 3. Quartal 2022 verringerte sich die Wachstumsrate deutlich von 45 %. Trotz eines Anstiegs der Verkäufe der AMD EPYC™ CPUs der vierten Generation, wurde dieses Wachstum durch einen Rückgang bei den adaptiven System-on-Chip (SoC) Produkten für Rechenzentren ausgeglichen.

Im Client-Segment zeigte sich ein deutlicher Umsatzzuwachs im Vergleich zum Vorjahr, der hauptsächlich durch den gesteigerten Absatz der Ryzen-Mobilprozessoren getrieben wurde. Im Kontrast dazu erlebte das Embedded-Segment einen Umsatzrückgang, der vorrangig durch eine Absatzminderung im Kommunikationsmarkt bedingt war. Auch das Gaming-Segment verbuchte im Jahresvergleich einen Umsatzrückgang. Der Rückgang der Semi-Custom-Umsätze in diesem Segment, die überwiegend Chips für Gaming-Konsolen umfassen, konnte dabei nur teilweise durch einen Anstieg der Verkäufe der AMD Radeon™ GPUs kompensiert werden.

Im Vergleich zum Vorjahresquartal verbesserte sich zudem die Bruttomarge von 42 % auf 47 %. Das bereinigte operative Einkommen verharrte im Q3 2023 bei 1,3 Milliarden USD, bedingt durch stärkere Umsätze im Kundensegment und einen verbesserten Produktmix, was jedoch durch gesteigerte R&D-Investitionen in Künstliche Intelligenz ausgeglichen wurde. Des Weiteren konnte der bereinigte Nettogewinn leicht um 4 % auf 1,135 Milliarden USD gegenüber 1,095 Milliarden USD im Vorjahr angehoben werden. Zum Quartalsende belief sich die Summe aus Barmitteln, Barmitteläquivalenten und kurzfristigen Anlagen auf 5,785 Milliarden USD.

Der Ausblick

Für das 4. Quartal 2023 stellt AMD eine Umsatzprognose von etwa 6,1 Milliarden USD auf, mit einer möglichen Abweichung von plus/minus 300 Millionen USD. Diese Prognose liegt weit unter dem Konsens von 6,39 Milliarden USD. Bei Betrachtung der Mitte der Umsatzspanne entspräche dies einem Wachstum von etwa 9 % im Jahresvergleich und einem sequenziellen Wachstum von etwa 5 %. Die bereinigte Bruttomarge soll laut eigenen Angaben voraussichtlich bei etwa 51,5 % liegen.

Während des Earnings Calls äußerte zudem die Chief Executive Dr. Lisa Su die Erwartung, dass AMD im kommenden Jahr mit dem MI300-Chip einen Umsatz von über 2 Milliarden USD erzielen wird. Sie merkte an, dass solch ein Wachstum den MI300 zum Produkt machen würde, das bei AMD am schnellsten die 1 Milliarde USD Umsatz knacken würde.

Was sagen die Analysten?

- Citi: Citi-Analyst Christopher Danely bekräftigte sein “buy”-Rating und sein Kursziel von 136 USD für AMD. Er bezeichnete die Einblicke in die Fortschritte des MI300-Chips als “Halloween-Leckerbissen”, was die Bedeutung und das Potenzial des Chips unterstreicht. Neben der Rating-Bestätigung betonte Danely, dass AMD im Earnings Call seine Prognose bekräftigte, wonach das Segment der Rechenzentren in der zweiten Jahreshälfte 2023 im Vergleich zur ersten Jahreshälfte um 50 % wachsen wird, was auf die starke Position von AMD in diesem Segment hinweist.

- Baird: Baird-Analyst Tristan Gerra äußerte sich zuversichtlich über die Ausrichtung, die AMD mit seinen Fortschritten im KI-Bereich und den erzielten Marktanteilsgewinnen nimmt, welche vermutlich dem Software-Ökosystem des Unternehmens zuzuschreiben sind. Der Analyst gab zudem zu verstehen, dass die EPYC-Server-CPUs von AMD möglicherweise Marktanteile von Wettbewerbern wie Intel und Nvidia abgewinnen könnten. In einer Kundenmitteilung bestätigte Gerra das “outperform”-Rating von AMD und hob die effiziente Umsetzung sowie das robuste Geschäftsmodell des Unternehmens in einem sich abschwächenden makroökonomischen Umfeld hervor. Das zuletzt vom Analysten festgelegte Kursziel liegt bei 125 USD.

- Morgan Stanley: Analyst Joseph Moore erkannte die Herausforderungen, die AMD in den Bereichen PCs, Server und programmierbare Logik meistern musste, äußerte sich jedoch zuversichtlich hinsichtlich einer bevorstehenden Erholung in diesen Segmenten. Obwohl er das Kursziel von 138 auf 128 USD herabsetzte, behielt er das “overweight”-Rating bei, gestützt durch die besser als erwarteten Einnahmen aus dem KI-Bereich, die AMD verbuchen konnte.

- Bank of America: Unter der Leitung vonVivek Arya wurde das neutrale Rating sowie das Kursziel von 120 USD für AMD bekräftigt. Arya und sein Team zollten der soliden Performance des Unternehmens in der “Computing-Nachbarschaft”, der guten Umsetzung, dem ermutigenden Beginn der generativen KI-Umsätze und den Marktanteilsgewinnen im Server-Segment, die von Intel erobert wurden, Anerkennung. Sie wiesen jedoch darauf hin, dass das prognostizierte Gesamtumsatzwachstum von rund 15 % im Jahresvergleich für 2024 etwas hinter den Erwartungen von rund 20 % zurückbleibt, selbst wenn die zusätzlichen 1,6 Milliarden USD an KI-Umsätzen berücksichtigt werden.

Im Folgenden ein kurzer Überblick über die Kursziele und deren Aufwärtspotenzial.

| Analystenhaus | Kursziel | Kurspotenzial |

| Citi | 136 USD | 21,2 % |

| Baird | 125 USD | 11,4 % |

| Morgan Stanley | 128 USD | 14 % |

| Bank of America | 120 USD | 6,9 % |

Auf TipRanks.com wird AMD von 28 Analysten bewertet, wovon 22 Analysten ein “buy”-Rating und sechs ein “hold”-Rating haben. Kein Analyst bewertet die Aktie mit “sell”.

| 28 Analysten | Kursziel | Kurspotenzial |

| Höchstes Kursziel | 158 USD | 40,8 % |

| Durchschnittliches Kursziel | 129 USD | 15 % |

| Niedrigstes Kursziel | 98 USD | -12,7 % |

Technische Analyse

Obwohl die AMD-Aktie im vergangenen Jahr eine ernüchternde Performance mit einem Rückgang von 55 % verzeichnete, erfreute sie im laufenden Jahr mit einer beachtlichen Steigerung von über 73 %. Aktuell verweilt die Aktie unter der Widerstandszone, die zwischen den Kursmarken von rund 116 USD und 122 USD liegt. Es gilt, diese Zone nachhaltig zu durchbrechen, um den Aufwärtstrend fortzuführen. Danach könnte die nächste Widerstandszone, angesiedelt zwischen dem Jahreshoch von 133 USD und der Marke von 140 USD, als künftiges Ziel in den Blick genommen werden.

Sollte die Aktie zunächst eine Korrektur erleben, könnte die Unterstützungszone zwischen den Marken von 108 USD und 104 USD als Stütze dienen. Die untere Marke korrespondiert mit der 50-Tage-Linie, die zusätzlichen Halt bieten könnte. Ferner könnte die 200-Tage-Linie, zusammen mit der Unterstützungszone zwischen den Kursmarken von 97 USD und 93 USD, eine weitere hilfreiche Stütze darstellen.

Eine Möglichkeit, um von dem aktuellen Aufwärtstrend und dem Durchbrechen der Widerstandszone zu profitieren, könnte durch den Einsatz eines Derivats realisiert werden. Hier käme beispielsweise dieser Open End-Turbo-Optionsschein der HSBC in Betracht: WKN: HG7W1T (Hebel 2,83).

Palantir: Lionel Messi der AI?

Am 2. November legte Palantir Technologies die Quartalszahlen für das 3. Quartal vor, was einen Kursanstieg der Aktie am Donnerstag um 20 % und am darauffolgenden Freitag um weitere 4 % zur Folge hatte. Im Folgenden wird ein kurzer Überblick über die Performance im dritten Quartal sowie die Aussichten für das 4. Quartal und das Gesamtjahr geboten. Zudem wird erläutert, warum ein Analystenhaus Palantir als Lionel Messi der Künstlichen Intelligenz bezeichnete.

Das 3. Quartal

Palantir konnte mit einem Gewinn von 0,07 USD pro Aktie die Erwartungen um 0,01 USD übertreffen, während der Umsatz mit einem Wachstum von 16,8 % im Jahresvergleich auf 558 Millionen USD anstieg und die Erwartungen der Analysten um 2,08 Millionen USD übertraf. Die Umsatzverteilung:

| Segment | Umsatz | Umsatz Vorjahr | Prozentuale Entwicklung |

| Kommerziell gesamt | 251 Mio. USD | 204 Mio. USD | +23 % |

| Kommerziell USA | 116 Mio. USD | 88 Mio. USD | +33 % |

| Behörden gesamt | 308 Mio. USD | 274 Mio. USD | +12 % |

| Behörden USA | 229 Mio. USD | 209 Mio. USD | +10 % |

Während das Wachstum im kommerziellen Segment in den USA deutlich stärker ausfällt, zeigt sich in fast allen Segmenten eine verlangsamte Wachstumsrate im Vergleich vom 3. Quartal 2021 zum 3. Quartal 2022. Eine erfreuliche Ausnahme bildet der Gesamtumsatz im kommerziellen Segment, das eine Wachstumssteigerung verzeichnete: von 17 % im genannten Zeitraum auf 23 % im aktuellen Jahresvergleich.

Der bereinigte Nettogewinn des Unternehmens belief sich auf 72 Millionen USD, was einer Marge von 13 % entspricht. Dies kennzeichnet zudem das vierte Quartal in Folge, in dem Palantir eine bereinigte Profitabilität vorweisen konnte. Ferner vermeldete der Big-Data-Spezialist einen bereinigten Free Cashflow von 141 Millionen USD, was einer Marge von 25 % gleichkommt. Die Bruttomarge konnte von 80 % im Vorjahreszeitraum auf 82 % im dritten Quartal 2023 gesteigert werden und die Billings erhöhten sich um 8 % von 509 Millionen USD auf 550 Millionen USD.

Siehe auch: ETF auf den MSCI World? Diese Alternative bietet mehr Rendite

Im dritten Quartal gelang es zudem, insgesamt 80 Geschäftsabschlüsse zu realisieren, wobei 29 davon einen Mindestwert von 5 Millionen USD und 12 einen Mindestwert von 10 Millionen USD aufwiesen. In puncto Liquidität präsentiert sich Palantir mit Barmitteln und Barmitteläquivalenten im Umfang von 3,3 Milliarden USD robust. Doch wie entwickelte sich die Kundenbasis von Palantir im Vergleich zum Vorjahreszeitraum?

| Segment | Q3 2023 Kundenanzahl | Q3 2022 Kundenanzahl | Prozentuale Entwicklung |

| Alle Kunden | 453 | 337 | +34 % |

| Alle kommerzielle Kunden | 330 | 228 | +45 % |

| Kommerzielle Kunden USA | 181 | 132 | +37 % |

Palantir Technologies hat zudem Anfang Oktober einen Auftrag von der Armee im Wert von bis zu 250 Millionen USD erhalten, um die Kompetenzen in den Bereichen KI und maschinelles Lernen auszubauen.

Der bis 2026 gültige Vertraf wird zusätzliche Kapazitäten zur Unterstützung der Combatant Commands (COCOMs), der Streitkräfte, der Intelligence Community sowie der Spezialeinheiten bereitstellen, um KI- und ML-Fähigkeiten zu erproben, zu nutzen und zu skalieren.

Der Ausblick

Hinsichtlich des 4. Quartals wird lediglich ein begrenzter Ausblick auf zwei Kennzahlen geboten, wobei die Umsatzprognose die Analystenschätzungen leicht übertrifft. Bezüglich des bereinigten operativen Einkommens liegen keine Analystenerwartungen vor.

| Kennzahl | Q4 Prognose | Q4 Analystenschätzung |

| Umsatz | 599 – 603 Mio. USD | 599,26 Mio. USD |

| Bereinigtes operatives Einkommen | 184 – 188 Mio. USD | keine Angabe |

Zudem prognostiziert Palantir weiterhin einen GAAP-Nettogewinn für das 4. Quartal. Im Anschluss folgt der Ausblick auf das Gesamtjahr 2023, wobei auch hier keine Einschätzungen seitens der Analysten mitgeteilt wurden.

| Kennzahl | FY23 Prognose | FY23 Analystenschätzung |

| Umsatz | 2,216 – 2,220 Mrd. USD | 2,21 Mrd. USD |

| Bereinigtes operatives Einkommen | 607 – 611 Mrd. USD | keine Angaben |

Analysten-Einschätzungen im Überblick

- Wedbush Securities: Gemäß einer von Dan Ives geleiteten Analyse befindet sich Palantir in einer vorteilhaften Position, um von den zunehmenden Ausgaben im kommerziellen und staatlichen Sektor bis zum Abschluss des Jahres 2024 zu profitieren. Die Analysten prognostizieren, dass Palantir eine bedeutende Portion des globalen KI-Marktpotenzials erschließen wird, da sowohl Unternehmen als auch Regierungen nach Strategien streben, ihre Effizienz zu optimieren und komplexe Prozesse zu automatisieren. Die Analyse hebt ferner die steigende Nachfrage nach dem Produktportfolio von Palantir in den staatlichen und kommerziellen Sektoren hervor, was die wachsende Akzeptanz und den kontinuierlichen Bedarf an den Lösungen des Unternehmens betont. Ein zusätzlicher Aspekt, den die Analysten hervorheben, ist Palantirs Kapazität, größere Geschäftsabschlüsse rascher abzuwickeln und dabei die Implementierungszeiten zu minimieren. Darüber hinaus hat Palantir in vier aufeinanderfolgenden Quartalen einen positiven Nettogewinn erzielt, wobei das Unternehmen seinen Schwerpunkt nach wie vor auf Investitionen in Forschung und Entwicklung legt. Diese anhaltenden Investitionen in F&E könnten Palantir in eine günstige Lage versetzen, um von den aufkommenden Trends und den sich wandelnden Anforderungen in der KI-Branche zu profitieren, so die weitere Einschätzung der Analysten. Wedbush behält sein “outperform”-Rating für die Palantir-Aktie bei und setzt ein Kursziel von 25 USD. Dan Ives zieht dabei eine Analogie zwischen Palantir und dem argentinischen Fußball-Superstar Lionel Messi, um die exzellente Positionierung des Unternehmens in der KI-Domäne zu illustrieren.

- Monness, Crespi, Hardt: Während Palantir gut positioniert scheint, um von digitaler Transformation, Big Data, künstlicher Intelligenz und unsicheren geopolitischen Bedingungen zu profitieren, hat sich die Realisierung von Umsätzen aus Regierungsverträgen als volatil und bewertungsintensiv erwiesen. Brian White, der Analyst bei Monness, Crespi, Hardt, hält an einer neutralen Bewertung fest und zeigt eine gewisse Vorsicht an der Seitenlinie. White hebt hervor, dass die kommerziellen Aktivitäten von Palantir anfällig für die Schwankungen der Wirtschaft sind und dass der Zeitpunkt der Regierungsgeschäfte unvorhersehbar bleibt, gekennzeichnet durch eine pauschale Umsatzrealisierung. Diese Faktoren scheinen den Analysten davon abzuhalten, eine positivere Haltung gegenüber der Aktie einzunehmen. Die Analyse legt nahe, dass die Unbeständigkeit der Umsatzrealisierung aus Regierungsverträgen und die Empfindlichkeit der kommerziellen Aktivitäten gegenüber wirtschaftlichen Schwankungen die Aussichten für Palantir beeinträchtigen könnten. Die bevorstehenden Quartalsergebnisse könnten ein klareres Bild von Palantirs finanzieller Position und zukünftigem Wachstumspotenzial liefern. Die Performance des Unternehmens in diesem Quartal, insbesondere in Bezug auf Regierungsverträge und kommerzielle Aktivitäten, könnte Analysten und Investoren dabei helfen, die langfristige Positionierung und den Wert von Palantir besser zu verstehen.

- Bank of America: Abschließend teilte die Analystin der Bank of America, Mariana Perez Mora, ihre Einschätzung kurz mit, indem sie ihre Kaufempfehlung für Palantir nach dem Quartalsbericht beibehielt. Das zuletzt von der BofA-Analystin veröffentlichte Kursziel für Palantir liegt bei 18 USD.

Ein Überblick über die Kursziele und deren Kurspotenzial:

| Analystenhaus | Kursziel | Kurspotenzial |

| Wedbush Securities | 25 USD | 32,3 % |

| Monnes, Crespi, Hardt | keine Angabe | keine Angabe |

| Bank of America | 18 USD | -4,7 % |

Bei der Bewertung von Palantir auf Tipranks.com geben 15 Analysten ihre Einschätzungen ab. Vier davon empfehlen ein “buy”-Rating, fünf äußern sich mit einem “hold”-Rating und sechs Analysten vergeben ein “sell”-Rating.

| 15 Analysten | Kursziel | Kurspotenzial |

| Höchstes Kursziel | 25 USD | 32,3 % |

| Durchschnittliches Kursziel | 15 USD | 20,6 % |

| Niedrigstes Kursziel | 5 USD | -73 % |

Technische Analyse

Die Palantir-Aktie durchlebte mit einem Rückgang von rund 65 % ein turbulentes Jahr 2022, konnte jedoch im bisherigen Jahresverlauf beeindruckende 190 % zulegen. Aktuell verharrt die Aktie unterhalb der Widerstandszone, die zwischen der Marke von 19,50 USD und dem Jahreshoch von 20,30 USD liegt. Bei einem nachhaltigen Durchbrechen dieser Zone könnte die nächste Widerstandszone aus dem Jahr 2022 zwischen den Marken von 21,60 USD und etwa 22,20 USD ins Visier genommen werden.

Sollte die Aktie allerdings zunächst eine Korrektur erleben, könnte die Unterstützungszone zwischen den Marken von 18 USD und 17,50 USD Halt bieten. Eine weitere Unterstützungszone befindet sich darunter, spezifisch zwischen den Marken von 16,90 USD und 16,30 USD. Eine zusätzliche Stütze könnte die 50-Tage-Linie bei etwa 15,80 USD gewähren.

Möchte man auch hier mit einem Derivat von einer weiteren möglichen Aufwärtsbewegung verstärkt profitieren, könnte man den Open End-Turbo-Optionsschein der HSBC mit der WKN: HG9VF4 (Hebel 2,92) in Erwägung ziehen.

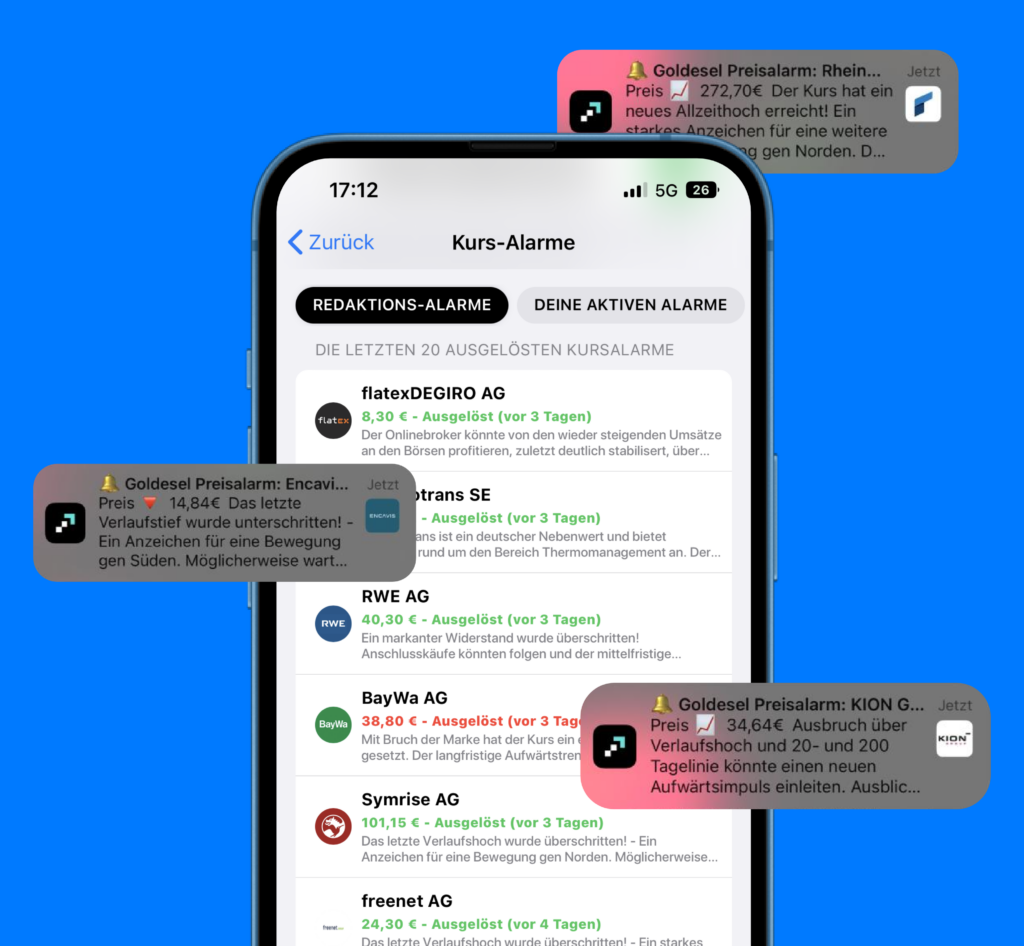

Teste Goldesel Premium 14 Tage kostenlos

Du willst tägliche Marktupdates, Tradingideen, Echtgelddepots und bei einer der aktivsten Tradingcommunitys dabei sein? Dann teste Goldesel Premium 14 Tage kostenlos und tauche ein in die Welt des aktiven Handels.

Block: Starkes Quartal und ein ambitioniertes Ziel

Am Donnerstag, den 2. November, präsentierte Block die Finanzergebnisse für das 3. Quartal 2023, woraufhin die Aktie am folgenden Tag einen zweistelligen Anstieg verzeichnete. Neben der Vorstellung eines ambitionierten Ziels für das Jahr 2026, äußerten sich auch zahlreiche Analysten zur Aktie, wobei einige ihre Kursziele nach oben korrigierten. Doch bevor wir darauf eingehen, hier ein Überblick über das 3. Quartal.

Das dritte Quartal

Die Ergebnisse des 3. Quartals zeigen einen Verlust von 0,05 USD pro Aktie, der jedoch die Erwartungen um 0,06 USD übertraf. Der Gesamtumsatz des Unternehmens belief sich auf 5,62 Milliarden USD, was einem Anstieg von 24,3 % im Vergleich zum Vorjahr entspricht und die Erwartungen um 190 Millionen USD übertraf. Ein beträchtlicher Teil dieses Umsatzes stammt aus transaktionsbasierten Einnahmen, die im Berichtszeitraum 1,66 Milliarden USD betrugen, ein Plus von 9 % gegenüber dem Vorjahr.

Das Brutto-Zahlungsvolumen, ein Indikator für die Gesamtaktivität über die Plattform, belief sich im dritten Quartal auf 60,1 Milliarden USD, ein Anstieg gegenüber 54,4 Milliarden USD im 3. Quartal 2022. Folgend ein kurzer Einblick in zwei der größten Geschäftsbereiche von Block: die Cash App und das Square-Ökosystem.

Cash App

Die Cash App, eine der Kernkomponenten des Block-Portfolios, zeigte im 3. Quartal eine starke Performance mit einem Umsatz von 3,58 Milliarden USD, verglichen mit 2,68 Milliarden USD im Vorjahreszeitraum. Der Bruttogewinn der Cash App stieg auf 983,9 Millionen USD von 774,5 Millionen USD im Vorjahr, ein Anstieg von 27 %. Ohne die Bitcoin-Umsätze belief sich der Umsatz der Einheit auf 1,16 Milliarden USD, was einem Plus von 26 % im Jahresvergleich entspricht. Die Funktion “Buy Now Pay Later” der Cash App trug im 3. Quartal 129 Millionen USD zum Umsatz und 94 Millionen USD zum Bruttogewinn bei. Die monatlich aktiven Nutzer der Cash App stiegen leicht auf 55 Millionen im 3. Quartal von 54 Millionen im 2. Quartal.

Square-Ökosystem

Das Square-Ökosystem erzielte im 3. Quartal mit einem Wachstum von etwa 12 % einen Umsatz von 1,98 Milliarden USD, im Vergleich zu 1,77 Milliarden USD im dritten Quartal 2022. Der Bruttogewinn von Square stieg auf 899 Millionen USD von 783,0 Millionen USD im Vorjahresquartal. Ähnlich wie bei der Cash App trug auch hier die Funktion “Buy Now Pay Later” 129 Millionen USD zum Umsatz und 94 Millionen USD zum Bruttogewinn bei.

Ein weiterer bedeutsamer Aspekt der Pressemitteilung war die Bekanntgabe eines Aktienrückkaufprogramms im Umfang von 1 Milliarde USD. Zu dieser Ankündigung sagte CEO Jack Dorsey:

“Wir glauben, dass wir im Jahr 2026 die Rule of 40 erreichen werden, mit einer anfänglichen Zusammensetzung von mindestens einem mittleren Zehntel des Bruttogewinnwachstums und einer bereinigten Betriebsgewinnmarge von Mitte 20 %.”

Jack Dorsey, CEO von Block

Die Rule of 40 ist eine Kennzahl in der Softwareindustrie, bei der die Summe des Wachstums der Umsatzerlöse und der Profitabilität (in der Regel die Betriebsgewinnmarge) 40 % oder mehr betragen sollte. Laut dem Zitat definiert Block die Rule of 40 für das Jahr 2026 als eine Kombination aus mindestens einem mittleren Zehntel des Bruttogewinnwachstums und einer bereinigten Betriebsgewinnmarge von Mitte 20 %.

Das sagen die Analysten

Evercore ISI: David Togut von Evercore ISI erkennt an, dass Block seine Ziele durch eine Kombination aus Mitarbeiterbegrenzung, stärkerer Verbindung zwischen den Plattformen und Weiterentwicklung der Square-Plattform erreichen möchte. Die Einschätzung von Evercore für die Aktie lautet “neutral” mit einem Kursziel von 80 USD. Togut hebt vor allem die verbesserte Ausgabendisziplin hervor, die Block im dritten Quartal zu einem höheren bereinigten EBITA verholfen hat, zeigt sich jedoch besorgt, dass diese Disziplin das Unternehmenswachstum und das bisherige schnelle Innovationstempo dämpfen könnte. Besondere Vorsicht gilt den Wachstumsaussichten für die Square-Händlerplattform, da der steigende Wettbewerb und eine mögliche Rezession in den USA Herausforderungen darstellen könnten.

Truist: Andrew Jeffrey von Truist sieht Block am zyklischen Tiefpunkt angelangt und bewertet die Aktie mit “buy”. Er fühlt sich durch den Unternehmensausblick ermutigt, obwohl er die Herausforderung erkennt, das Wachstum des Bruttozahlungsvolumens (GPV) wieder zu beschleunigen. Jeffrey erwartet eine beeindruckende Monetarisierung der Cash-App-Plattform, die den Bruttogewinn steigern wird, insbesondere wenn Block seine beiden Ökosysteme enger verbindet und die Monetarisierung erhöht. Das letzte bekannte Kursziel von Truist beläuft sich auf 70 USD.

JP Morgan: Tien-tsin Huang von JP Morgan schätzt die Absichten des Managements und die klare Kommunikation von Jack Dorsey, dem Vorsitzenden, zur Adressierung struktureller Probleme, wobei der Analyst dies als Wendepunkt in der Kommunikations- und Strategieausrichtung des Unternehmens sieht, mit klaren Linien hinsichtlich Wachstum, Mitarbeiterzahl und Rentabilität. Huang erwartet zudem eine verbesserte Produktgeschwindigkeit und Zusammenarbeit zwischen den Ökosystemen unter Dorsey’s Führung, was sich positiv auf die Weiterentwicklung des Unternehmens auswirken könnte.

Morgan Stanley: James Faucette von Morgan Stanley behält seine Bewertung der Aktie bei “neutral”, hebt jedoch sein Kursziel von 55 auf 69 USD an und lobt die Zielerreichung von Block. Trotz Skepsis gegenüber den Zielen, insbesondere wegen des verlangsamten Wachstums in beiden Segmenten, sieht Faucette Chancen für Block, besonders da die Cash-App bankähnlicher wird. Der Anaylyst hebt hervor, dass der Bruttogewinn des Square-Verkäufergeschäfts durch bankähnliche Umsatzströme signifikant profitiert hat, was die Anpassungsfähigkeit und das Potenzial von Block in der sich entwickelnden digitalen Finanzlandschaft unterstreicht.

Ein Überblick über die Kursziele und deren Kurspotenziale:

| Analystenhaus | Kursziel | Kurspotenzial |

| Evercore ISI | 80 USD | 64,3 % |

| Truist | 70 USD | 44 % |

| JP Morgan | keine Angabe | keine Angabe |

| Morgan Stanley | 69 USD | 41,7 % |

Auf Tipranks.com erhält Block eine Bewertung von insgesamt 30 Analysten. Dabei vergeben 22 Analysten ein “buy”-Rating, während acht ein “hold”-Rating aussprechen. Keiner der Analysten hat ein “sell”-Rating für die Block-Aktie abgegeben.

| 30 Analysten | Kursziel | Kurspotenzial |

| Höchstes Kursziel | 95 USD | 95,2 % |

| Durchschnittliches Kursziel | 72 USD | 48 % |

| Niedrigstes Kursziel | 46 USD | -5,5 % |

Technische Analyse

Die Block-Aktie durchlebte ein turbulentes Jahr 2022 mit einem Kursverlust von 61 %, und die Talfahrt setzte sich im bisherigen Jahresverlauf mit einem weiteren Kursrückgang von über 22 % fort. Aktuell bewegt sich die Aktie nahe der 50-Tage-Linie und unter der Widerstandszone, die sich zwischen den Kursmarken von 51 USD und 55 USD erstreckt. Diese Zone gilt es zunächst nachhaltig zu überwinden. Gelingt dies, könnte die Aktie im nächsten Schritt die Widerstandszone zwischen rund 57 USD und 60 USD ins Visier nehmen, wobei die 200-Tage-Linie bei etwa 63 USD als weiterer Widerstand fungieren könnte.

Sollte die Aktie hingegen erneut an Wert verlieren, könnte die 50-Tage-Linie als erste Unterstützung dienen, gefolgt von der Unterstützungszone zwischen den Kursmarken von 47 USD und 44 USD. Sollte die Aktie auch diese Zone durchbrechen, könnte die nächste Unterstützungszone zwischen etwa 41 USD und dem Drei-Jahrestief von circa 39 USD als weiterer Halt dienen.

Siehe auch: Zwei Dividendenaktien als Profiteure eines möglichen Zinspeaks

Offenlegung wegen möglicher Interessenkonflikte

Der Autor ist in den folgenden besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse investiert: Palantir. Transparenzhinweis: Die im Artikel vorgestellten Derivate werden durch die Redaktion ausgesucht. Wir arbeiten aber mit ausgewählten Emittenten zusammen, die mit der Goldesel Trading & Investing GmbH in einer Geschäftsbeziehung stehen. Bitte beachten Sie: Der Handel mit Derivaten ist mit einem erheblichen Risiko verbunden und kann unter Umständen zum Totalverlust des eingesetzten Kapitals führen.

Weitere spannende Themen