100-Bagger – Wie man Aktien findet, die sich verhundertfachen

Aktien, die um den Faktor 100 im Wert zulegen, die also rund 10.000 % gewinnen bzw. die sogenannten “100-Bagger-Aktien“: Das gibt es tatsächlich, und zwar häufiger als man denkt. Aber wie findet man solche Aktien, bevor sie ihren starken Anstieg beginnen?

Wer glaubt, dass es nur sehr wenige Aktien gibt, die sich im Wert verhundertfachen, der irrt sich. Alleine am US-Aktienmarkt gab es in den vergangenen Jahrzehnten mehrere hundert Aktien, denen dieses Kunststück gelungen ist. Genau genommen waren es im Zeitraum von 1962 bis 2015 mindestens 365 Aktien (Quelle: Christopher Mayer, “100 Baggers: Stocks that Return 100-to-1 and How to Find Them”). Darunter waren so bekannte Namen wie Amazon oder Starbucks, aber auch zahllose Aktien, die auch heute nur den wenigsten ein Begriff sein dürften. Gibt es eine systematische Möglichkeit, solche Aktien zu entdecken, bevor sie ihren fantastischen Anstieg beginnen? Mit dieser Frage haben sich bereits mehrere Autoren beschäftigt, und einige der Ergebnisse ihrer Untersuchungen werden in diesem Artikel vorgestellt.

Bereits Jahrzehnte vor Christopher Mayer und seinem Buch (“100 Baggers: Stocks that Return 100-to-1 and How to Find Them“) hatte sich Thomas Phelps in einem Buch (“100 to 1 in the Stock Market: A Distinguished Security Analyst Tells How to Make More of Your Investment Opportunities“) mit der Frage beschäftigt, wie man Aktien finden kann, die sich verhundertfachen. Auch eine unter einem Pseudonym im Internet veröffentlichte Studie (Tony Analysis, “An Analysis of 100-baggers”) beschäftigt sich mit dieser Frage.

Die in diesem Artikel genannten Ergebnisse basieren insbesondere auf der im Internet veröffentlichten Studie und dem Buch von Christopher Mayer.

Die wichtigsten Erkenntnisse aus den genannten Quellen sind:

- Unternehmen, deren Aktien sich verhundertfachen, weisen in der Regel über viele Jahre hinweg ein hohes Umsatz- und Gewinnwachstum auf. Sowohl der Umsatz des Unternehmens als auch der Gewinn je Aktie steigen in der Regel für längere Zeit deutlich an. (Manchmal kann der Gewinn je Aktie allerdings auch ein falsches Bild vermitteln. Das war etwa bei Amazon der Fall. Das Unternehmen verzichtete bewusst auf kurzfristige Gewinne zugunsten langfristiger Investitionen. Hier konnte aber anhand von Kennzahlen wie dem Umsatz oder dem operativen Cashflow ebenfalls starkes Wachstum diagnostiziert werden. Auch die umgekehrte Möglichkeit gibt es: Die Gewinne wachsen auf dem Papier zwar stark, nicht aber die operativen und freien Cashflows. Solche Unternehmen sind langfristig meist kein gutes Investment.)

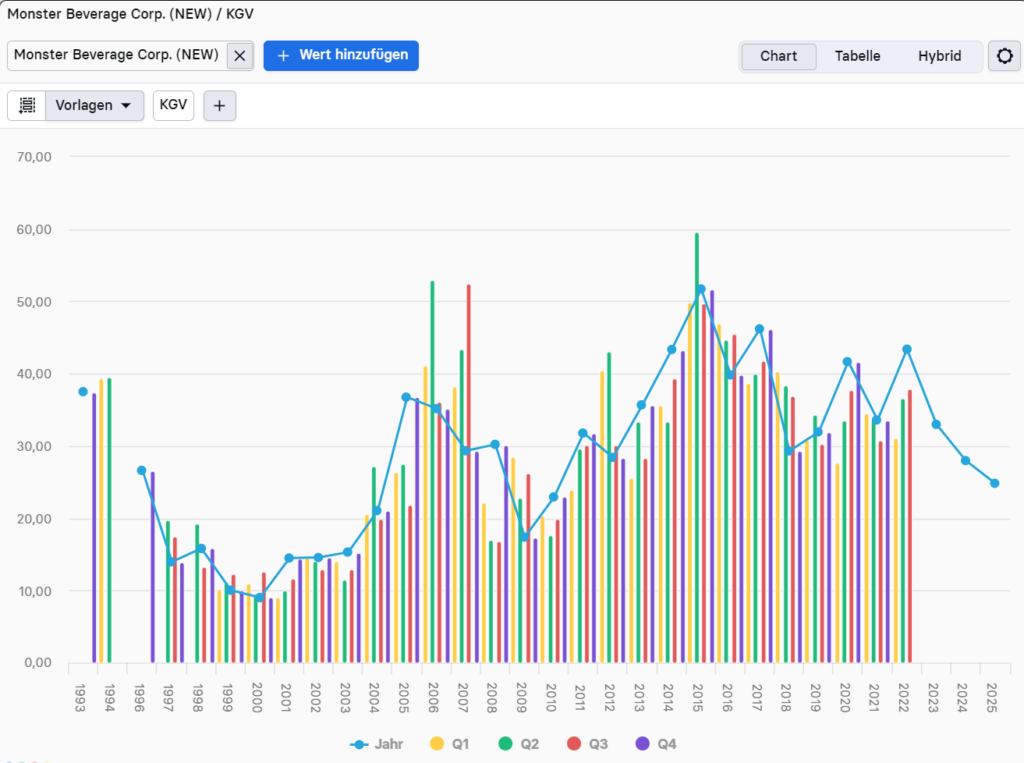

- Neben dem Gewinnwachstum ist ein weiterer wichtiger Treiber ein Anstieg der Bewertung anhand von Kennzahlen wie dem KGV. Es steigt also nicht nur der Gewinn je Aktie, sondern die Aktien werden wegen des starken Gewinnwachstums mit fortschreitender Zeit auch mit einem immer höheren Vielfachen ihres Gewinns bewertet (“multiple expansion“).

- Häufig fallen die Phasen steigender Bewertungen mit Perioden zusammen, in denen nicht nur ein hohes Gewinnwachstum aufgetreten ist, sondern in denen sich das Gewinnwachstum noch beschleunigt hat. Nicht nur der Gewinn je Aktie stieg also mit der Zeit an, sondern auch die prozentuale Wachstumsrate des Gewinns. Das sich beschleunigende Gewinnwachstum führt dazu, dass der Markt auch für die Zukunft höhere Wachstumsraten einpreist, was sich dann in der oben genannten “multiple expansion” niederschlägt.

- Einige der besten Chancen traten in unbekannten und kleinen Unternehmen auf, die von den meisten Anlegern ignoriert wurden und bei denen der Markt zuvor überhaupt kein Wachstum oder nicht einmal ein Fortbestehen des Unternehmens eingepreist hatte. Hier führen dann beispielsweise ein neues Geschäftsmodell, eine neue Technologie oder eine neue Führungsmannschaft das Unternehmen völlig unerwartet auf einen starken Wachstumskurs. Diese Unternehmen haben zunächst eine sehr günstige fundamentale Bewertung, weil eben kein Wachstum erwartet wird. Es handelt sich zu Beginn meist um kleine oder sehr kleine Unternehmen.

- Eine hohe Bewertung anhand von Kennzahlen wie dem KGV alleine ist oft kein guter Grund, eine Aktie mit hohem Gewinnwachstum zu verkaufen, solange sich das starke Gewinnwachstum fortsetzt. Die oben genannte “multiple expansion” führt dazu, dass oftmals die Aktien eine sehr hohe Bewertung nach klassischen Kennzahlen wie dem KGV erreichen, der Kurs aber weiter steigt, weil auch die Gewinne weiter zulegen. Eine günstige Bewertung anhand von Kennzahlen wie dem PEG kann aber positiv sein. Auch ein vorübergehender Rückgang des Gewinnwachstums, der nur wenige Quartale oder ein Jahr betrifft, muss nicht zwangsläufig bedeuten, dass die Aktie kein Verhundertfacher werden kann.

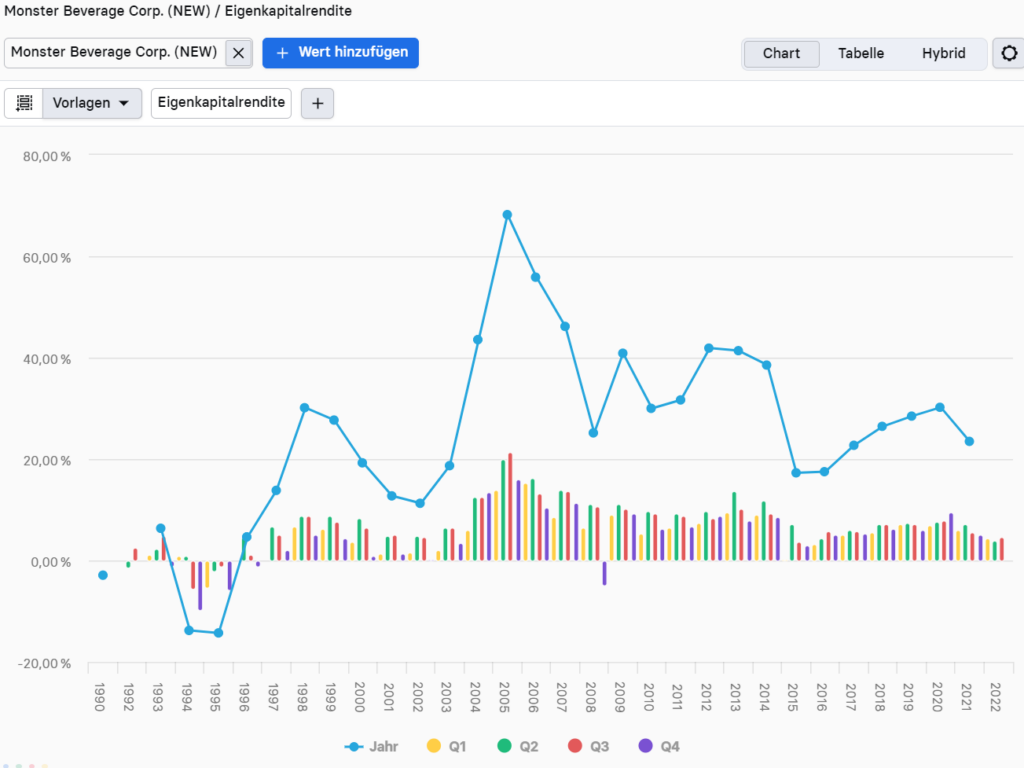

- Verhundertfacher sind Unternehmen, die hohe Renditen auf ihr Eigenkapital bzw. das eingesetzte Kapital erzielen. Die Eigenkapitalrendite und das Return on Invested Capital (ROIC) sind in der Regel hoch und bleiben auch für viele Jahre hoch. Die Unternehmen können ihre Gewinne also mit hohen Renditen ins Geschäft reinvestieren. Sie sind Compounder, die hohe Renditen auf die reinvestierten Gewinne erzielen.

- Wer einen potenziellen Verhundertfacher finden will, braucht Glück, muss seinem Investment die nötige Zeit lassen (viele Jahre oder gar Jahrzehnte) und sollte sich auch nicht durch das alltägliche “Nachrichtenrauschen” von seinem Investment abbringen lassen. Solange Unternehmen weiter wachsen, bleiben sie potenzielle Verhundertfacher. Bei der Suche nach möglichen Verhundertfachern ist es außerdem sehr wichtig, nicht “alle Eier in einen Korb zu legen”, weil die potenziellen Verhundertfacher oft auch riskant sind und grundsätzlich auch immer ein Totalverlust des eingesetzten Kapitals drohen kann, wenn sich die Erwartungen nicht erfüllen sollten.

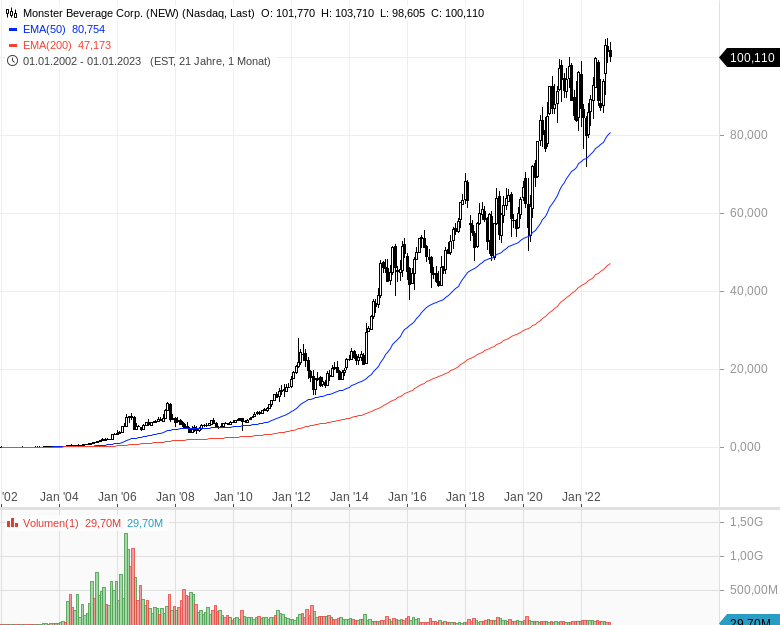

Ein Beispiel für einen Verhundertfacher sind die Aktien des Getränkeherstellers Monster Beverage (bis 2012 hieß das Unternehmen Hansen Natural). Es handelt sich dabei auf Sicht der vergangenen Jahrzehnte sogar um die am besten performenden Aktien überhaupt. Die Aktien des Unternehmens stiegen von splitbereinigt unter 0,10 Dollar im Jahr 2003 auf über 100 Dollar (Stand: Januar 2023). Es handelt sich also nicht nur um einen Verhundertfacher, sondern sogar um einen Vertausendfacher: Der Aktienkurs hat also nicht nur um den Faktor 100, sondern sogar um den Faktor 1.000 zugelegt. (Die Aktien kosteten im Jahr 2003 nicht wirklich nur 0,10 Dollar, sondern der Kurs der Vergangenheit wurde um spätere Stock Splits bereinigt. Bei Stock Splits erhöht sich die Anzahl der Aktien, während der Kurs der einzelnen Aktien optisch heruntergesetzt wird.)

Die wichtigsten Kennzahlen von 100-Bagger Aktien

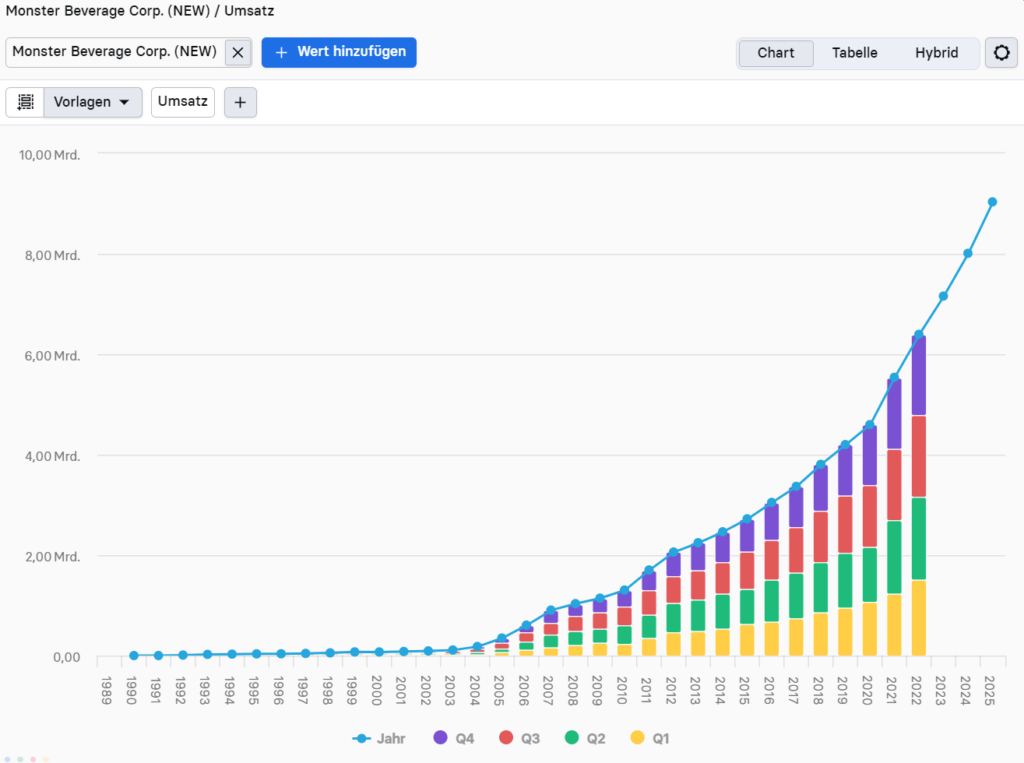

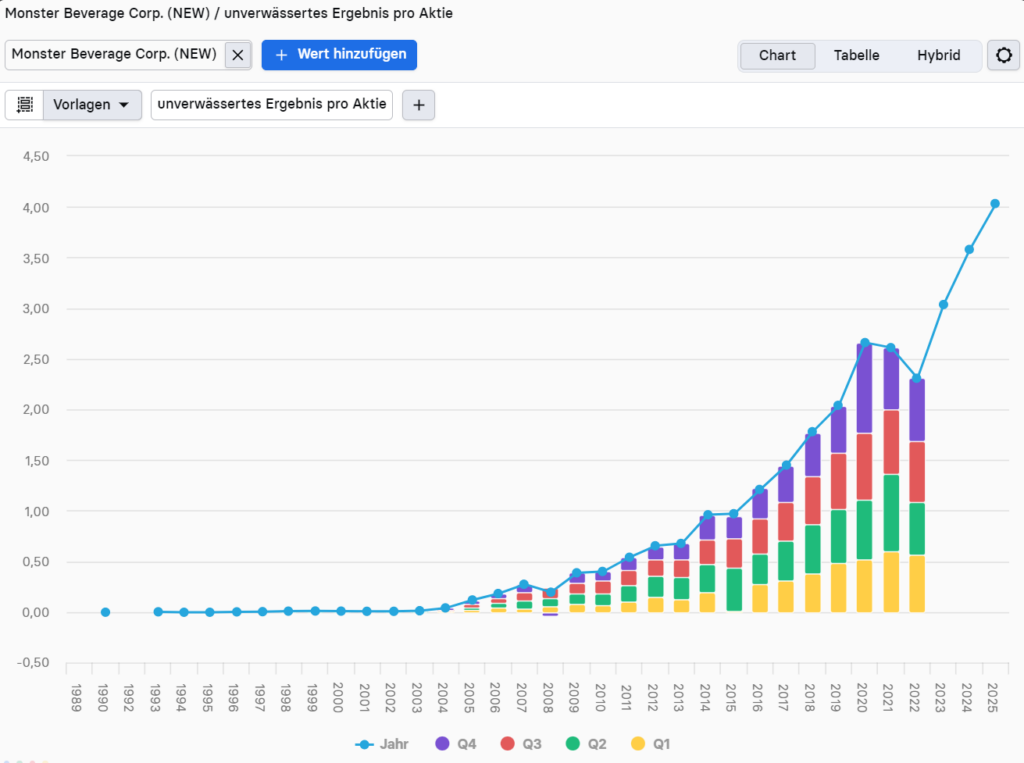

Auf dem stock3 Terminal sind fundamentale Daten für das Unternehmen im Fundamentalcharts-Widget für mehrere Jahrzehnte verfügbar. Die folgenden Grafiken zeigen, dass die wichtigsten Schlussfolgerungen für die Identifikation möglicher Verhundertfacher auch auf Monster Beverage zutreffen:

- Starkes Umsatzwachstum über Jahre hinweg,

- Starkes Wachstums beim Ergebnis je Aktie über Jahre hinweg.

- Steigendes KGV (“multiple expansion“) von Ende 2009 bis Ende 2015 von einem KGV von ca. 17 (Ende 2009) auf einen Wert von über 52 (Ende 2015). Diese Phase der multiple expansion fiel zusammen mit einem besonders starken Kursanstieg in dieser Zeit.

- Das hohe KGV Ende 2015 war kein guter Grund, die Aktie zu verkaufen. Das KGV nahm anschließend zwar wieder ab, aber da der Gewinn je Aktie weiter stark kletterte, nahm auch der Aktienkurs weiter zu.

- Das Unternehmen erzielte über viele Jahre sehr hohe Eigenkapitalrenditen. Die meiste Zeit über lag die Eigenkapitalrendite bei über 20 % und erreichte kurzzeitig sogar einen Wert von 60 %.

- Monster Beverage war zu Beginn des Kursanstiegs ein völlig unbekanntes und vom Markt ignoriertes Unternehmen. Der damalige Hersteller von Fruchtsäften war zunächst nur regional im Bundesstaat Kalifornien tätig und entwickelte sich erst im Laufe der Zeit zu einem weltweit operierenden Hersteller von Energy-Drinks.

- Anleger brauchten sehr viel Geduld. Die Phase der Vervielfachung dauerte (bisher) ungefähr zwei Jahrzehnte an. Es dürfte kaum Anleger gegeben haben, die ganze Zeit mit dabei waren. (Wie Jesse Livermore so schön sagte: “It was never my thinking that made the big money for me, it always was sitting. sitting tight.”)

Die Eigenschaften von Verhundertfachern ähneln sehr stark den fundamentalen Kriterien, die auch im Zuge der CAN-SLIM-Strategie von William O’Neil eine sehr wichtige Rolle spielen, was natürlich keine Überraschung ist, weil O’Neil zur Entwicklung der CAN-SLIM-Strategie ebenfalls die Eigenschaften der am besten performenden Aktien analysierte. Wie die CAN-SLIM-Strategie funktioniert, erfahren Sie in dem folgenden Artikel: Alles, was Sie über die CAN-SLIM-Strategie wissen müssen!

Wichtig: Natürlich entwickeln sich keineswegs alle Aktien, die die oben genannten Kriterien erfüllen, zu Verhundertfachern. Die oben zitierten Untersuchungen haben auch gewisse methodische Schwächen, denn es wurde in ihrem Rahmen nur untersucht, welche Faktoren Aktien typischerweise gemeinsam haben, die sich anschließend verhundertfacht haben. Es wurde hingegen nicht untersucht, ob vielleicht auch viele andere Aktien genau die gleichen Kriterien erfüllt haben, anschließend aber trotzdem keine so phänomenale Performance gezeigt haben. Deshalb sind die gefunden Kriterien zwar sicher wertvoll, sie sind aber natürlich keine Garantie dafür, dass eine Aktie eine so fantastische Performance zeigt, wenn sie die gefunden Kriterien erfüllt. Für Anleger, die in Aktien von stark wachsenden Unternehmen investieren wollen, könnten sich die obigen Kriterien aber trotzdem als Checkliste eignen, um interessante Investmentchancen zu entdecken.

Tipp: Testen Sie jetzt PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch stock3 PLUS ist inklusive. Jetzt PROmax 14 Tage kostenlos testen!

Weitere spannende Themen