Turnaround in Sicht? Zwei neue Kandidaten

Nachdem die erste Auflage unseres Turnaround-Formats scheinbar sehr gut bei euch ankam, möchten wir mit diesem Artikel an den vergangenen Turnaround-Artikel anknüpfen und euch heute wieder zwei Kandidaten vorstellen, die für einen möglichen langfristigen Turnaround in den Startlöchern stehen könnten.

Hierzu beleuchten wir zunächst die Gründe für den Kursverfall, blicken dann auf die aktuelle Situation und versuchen anschließend Argumente für und gegen einen langfristigen Turnaround aufzuführen, um euch in die Position zu bringen, die Turnaround-Kandidaten bestmöglich beurteilen zu können.

Turnaround-Stories können spannende Chancen für die Rendite des eigenen Depots darstellen, sofern vergangene Höchststände der Aktien, bei erfolgreicher Führung und damit operativer Rückkehr zu vergangener wirtschaftlicher Performance des jeweiligen Unternehmens, erreicht werden können.

Auf der anderen Seite ist natürlich auch ein mögliches Scheitern etwaiger Veränderungsbemühungen in Betracht zu ziehen, wodurch man sich gegebenenfalls einen jahrelangen Rohrkrepierer ins Depot holt, der auch auf Sicht der nächsten Jahre keine Chance auf alte Kurshochs zu haben scheint.

Haben die folgenden Aktien die Chance, ihre alten Hochs wieder zu erreichen? Oder werden die alten Höchststände als Hype-Phasen der Aktien nur im Jahreschart der Vergangenheit sichtbar bleiben?

Zunächst aber ein kurzer Blick zurück: Im letzten Turnaround-Artikel haben wir euch Fresenius und Sea Limited vorgestellt. Seither hat sich zumindest bei einer Aktie bereits einiges getan. Fresenius dümpelt weiter unterhalb der 30-EUR-Marke umher, während sich Sea Ltd. bereits deutlich erholen konnte. Vom damaligen Kursniveau bei 36,52 USD kletterte die Aktie, nach Ausbildung eines Doppelbodens bei rund 35 USD mittlerweile bis auf rund 44 USD, was einem Kursplus von guten 20 % entspricht. Nun könnte allerdings die 50-Tage-Linie (gelb) als Widerstand fungieren und es ist fraglich, ob die Aktie ohne weiteren Rücksetzer die Gap nach den letzten Zahlen schließen kann.

Doch nun wollen wir euch mit den aktuellen Turnaround-Kandidaten nicht länger auf die Folter spannen.

The Walt Disney Co. – Corona-Tief als Umkehrzone?

Das Unternehmen im Überblick

The Walt Disney Co. oder besser einfach Disney dürfte jedem von euch ein Begriff sein. Das Unternehmen hat vermutlich wie kein anderes die Kindheit von Generationen geprägt. Eine ausführliche Vorstellung von Disney findet ihr bereits in diesem Artikel von Sebastian aus Juni diesen Jahres.

Quelle: pixabay.com

Das Unternehmen bietet neben zahlreichen Kinderfilmen auch die bekannten Vergnügungsparks, Kreuzfahrten und seit einiger Zeit auch Streaming-Dienste an. Viel weiter will ich hier nicht ins Detail gehen und empfehle euch nochmals den oben verlinkten Artikel zu Disney.

Gründe für den Verfall

Sofern jemand von euch in die Vergangenheit reisen und den damaligen und heute wieder eingesetzten CEO Bob Iger davor warnen könnte, ins Streaming-Geschäft einzusteigen, nachdem er ihm den Kursverfall der Zukunft gezeigt hat, so würde er vermutlich reichlich dafür belohnt werden. Die Disney-Aktie steht aktuell deutlich unter dem Niveau vor dem Start des Streaming-Geschäfts in den USA im August 2019. Natürlich gibt es viele Faktoren, die für den Kursverfall verantwortlich sind, doch das Streaming-Geschäft hat in den vergangenen Quartalen den wohl stärksten operativen Einfluss genommen, da hier aufgrund der zu Beginn des Segments aufgerufenen Kampfpreise über viele Quartale hinweg Verluste erzielt wurden, wohingegen die Parks und das Filmgeschäft weiterhin deutlich positive Erträge abwerfen.

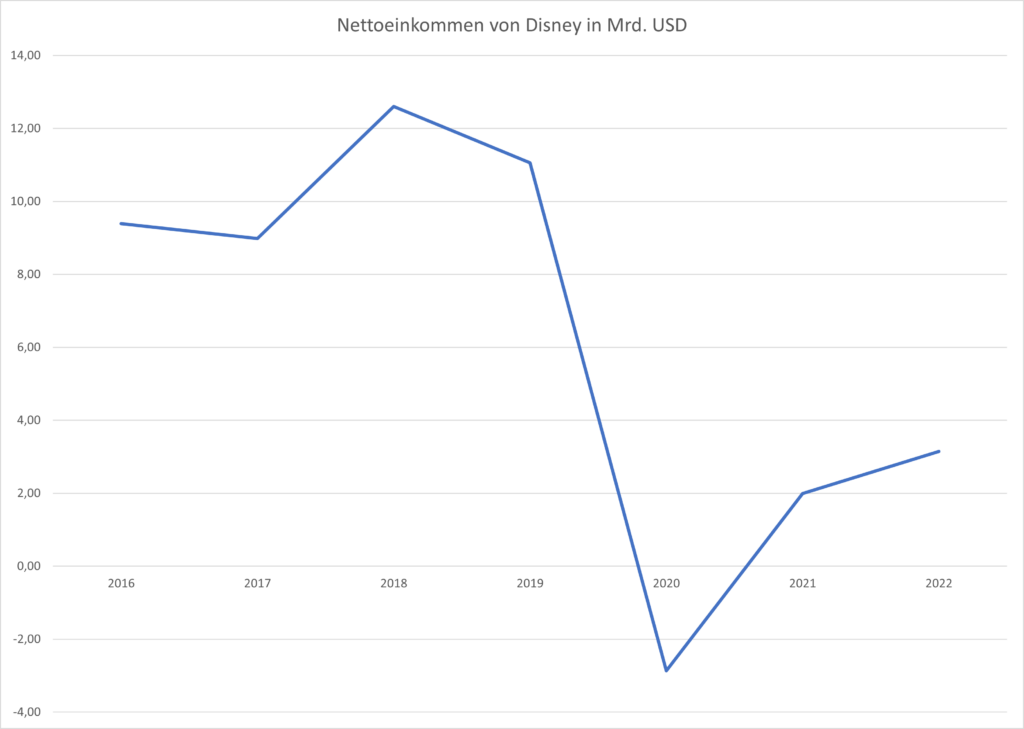

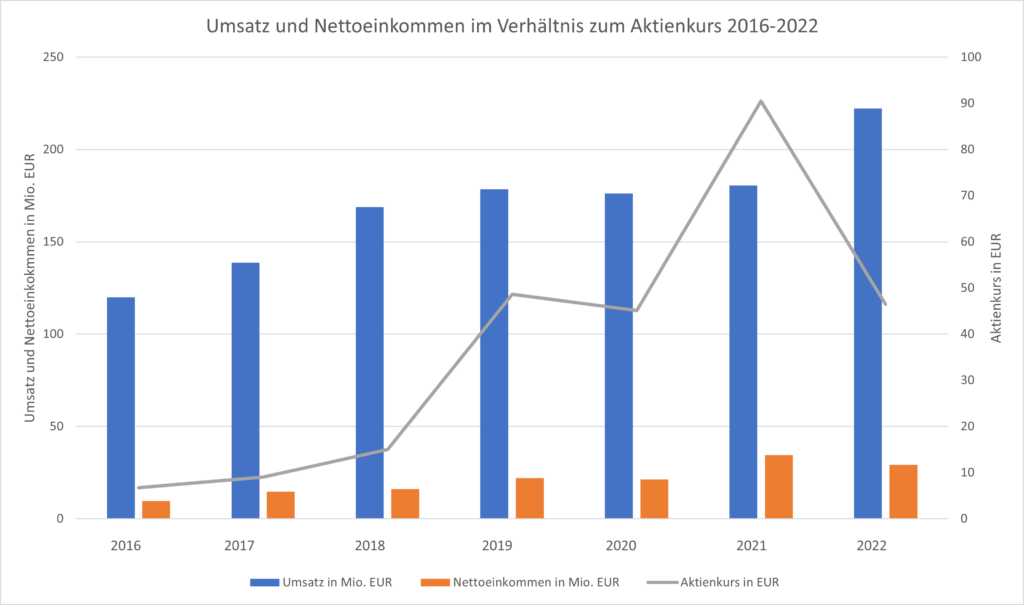

Der Einfluss des Streaming-Segments ist auch der aufgeführten Grafik des Nettoeinkommens der vergangenen Jahre sichtbar. Natürlich haben hier auch die Corona-Pandemie und die damit einhergehenden Probleme sowie die aktuelle Werbeflaute einen erheblichen Einfluss. Die Kosten für Disney+ sind bei den Belastungen des Nettoeinkommens seit 2019 aber wohl ebenfalls einer der schwerwiegenderen Faktoren.

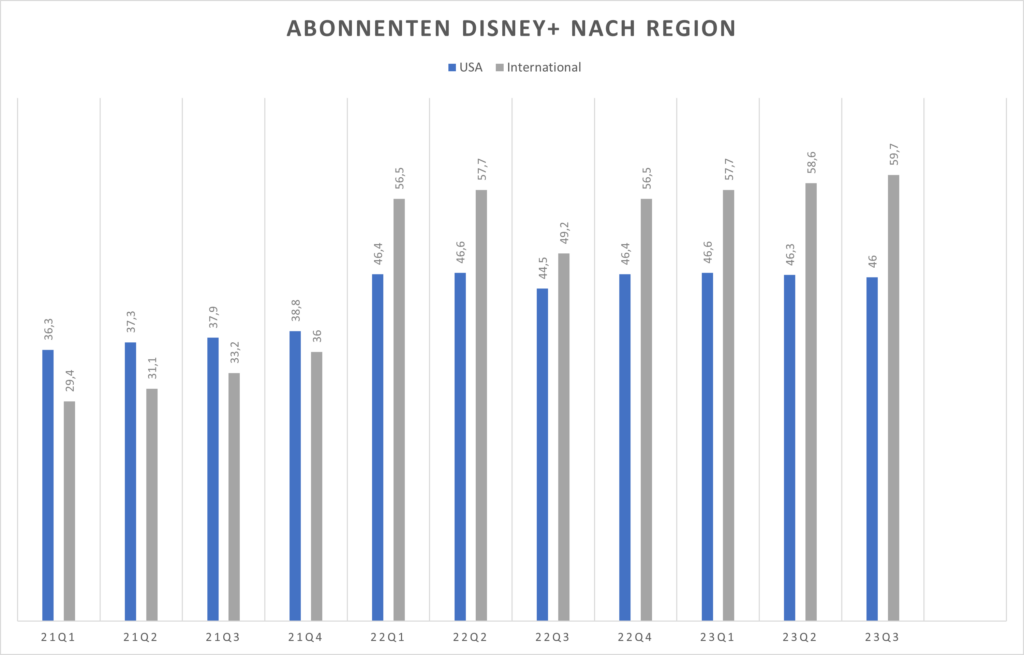

Fairerweise muss man allerdings auch festhalten, dass die Höchstkurse im Chart von Disney wohl unter anderem auch auf das Konto der Fantasie gehen, die mit dem neuen Geschäftsfeld des Streamings aufkam. Die Geschwindigkeit in der Disney zu Beginn des neuen Segments Abonnenten hinzugewann und zum Branchenprimus Netflix Boden gutzumachen schien, war überwältigend. Das Unternehmen musste allerdings zeitnah feststellen, dass die erwähnten Kampfpreise so nicht zu halten waren, um das Geschäft irgendwann auch einmal profitabel betreiben zu können. Mit den ersten Preiserhöhungen ließ auch das Wachstum von Disney+ deutlich nach, war zeitweise sogar rückläufig und stagniert mittlerweile weitestgehend.

Zum Streaming-Segment gehören neben Disney+ noch Hulu, ESPN und Hotstar. In der nachfolgenden Grafik schauen wir uns die Abonnentenentwicklung des größten Streaming-Service von Disney an.

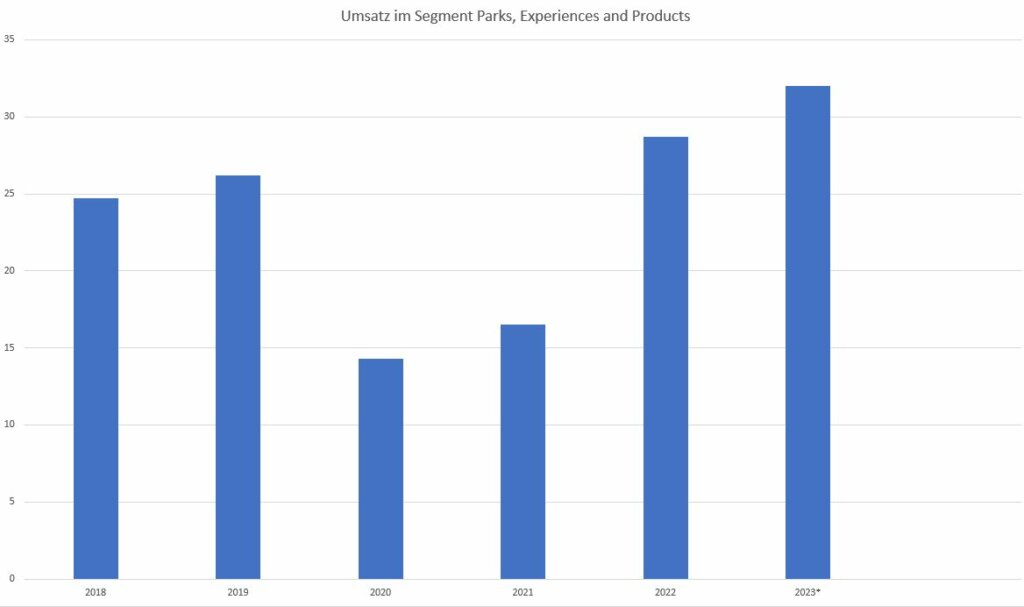

Wie bereits erwähnt, haben natürlich auch die Corona-Pandemie und die aktuelle Werbeflaute zur schlechten Performance der Disney-Aktie beigetragen. Die Umsätze im Segment Parks, Experiences and Products konnte sich von der Delle in den Corona-Jahren 2020 und 2021 allerdings wieder deutlich erholen und liegt mittlerweile sogar über den Krisenjahren.

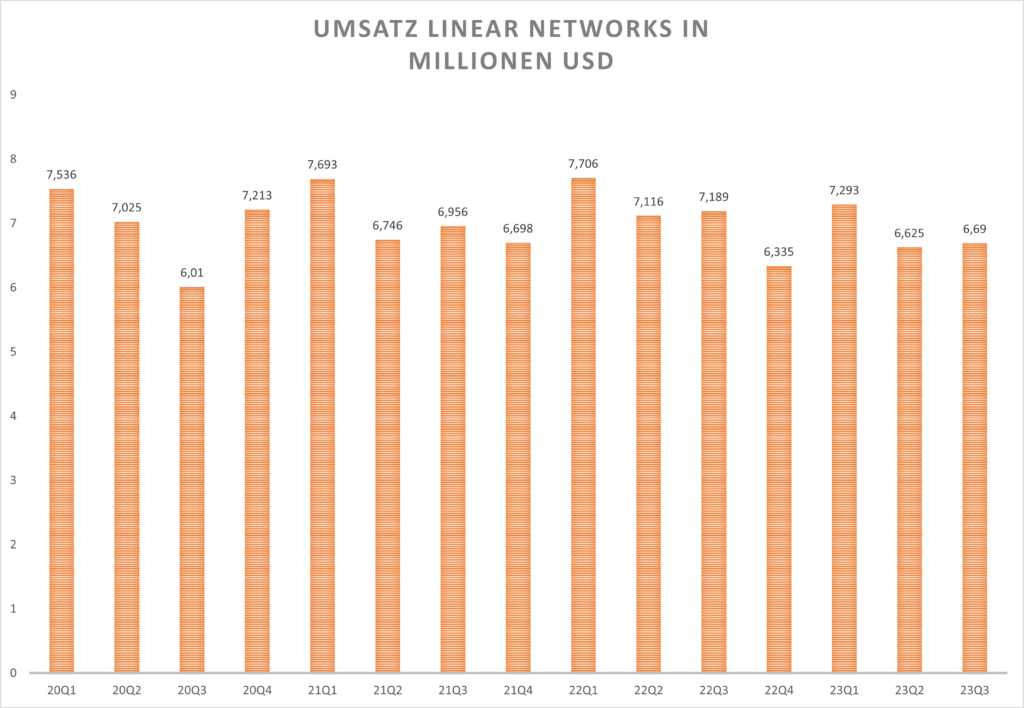

Ein weiteres großes Problem stellt allerdings die zuletzt schlechte Performance des umsatzstärksten Segments Linear Networks dar, über welches Disney zahlreiche Kabelsender wie beispielsweise National Geographic betreibt. Solange die Flaute am gesamten Werbemarkt anhält, wird sich wohl auch das Werbegeschäft von Disney nicht so schnell erholen. Zudem schätzen Experten, dass das lineare Fernsehen aufgrund des immer größeren Streaming-Angebots von allen möglichen Anbietern nach und nach ausstirbt.

Aktuelle Entwicklungen

Nachdem im November 2022 an der Unternehmensspitze der Wechsel von Bob Chapek auf den bereits zuvor 15 Jahre als CEO tätigen Bob Iger verkündet wurde, hatten einige Investoren zunächst die Hoffnung, dass von nun an schlagartig alles besser werden würde. In einem solch großen Konzern wie Disney dauern Veränderungen bekanntlich aber längere Zeit. Dies zeigen die letzten Quartalszahlen, die am Markt zunächst für Enttäuschung sorgten. Daran konnte auch die kürzlich verkündete Vertragsverlängerung mit CEO Iger bis 2026 nichts ändern.

Bob Iger hatte zuletzt immer wieder betont, er werde die notwendigen Veränderungen anstoßen. Es soll alles auf den Prüfstand kommen. Er möchte die Einteilung der Geschäftsbereich in die einzelnen Segmente überprüfen und auch Verkäufe von einzelnen Bestandteilen des Portfolios kommen in Betracht.

So wird immer wieder darüber spekuliert, ob sich das Unternehmen vom Kabelfernsehkanal ABC trennen könnte, um so den Schuldenberg zu reduzieren und einen möglichen Kauf der restlichen Anteile am schneller wachsenden Streaming-Service Hulu von Comcast zu ermöglichen. Disney besitzt aktuell 66 % an Hulu und müsste die restlichen 33 % noch bei der Konkurrenz einkaufen. Für dieses Geschäft müsste Disney Experten zufolge allerdings wieder tief in die Tasche greifen, weshalb auch einige Analysten bereits darüber spekulieren, ob das Unternehmen auch die aktuellen Hulu-Anteile zum Verkauf anbieten könnte.

Weiterhin wurde auf einem kürzlich abgehaltenen Investorentag bekannt, dass das Unternehmen in den nächsten 10 Jahren 60 Milliarden USD in die Modernisierung und den Ausbau der Erlebnisparks und der eigenen Kreuzfahrtlinie investieren möchte. Diese Meldung sorgte an den Börsen erneut für Kursabgaben, obwohl grundsätzlich bereits bekannt war, dass Disney in den kommenden 10 Jahren 54 Milliarden USD investieren möchte und diese Summe nun um lediglich 6 Milliarden USD angehoben wurde.

Am 6. Oktober wurde zudem vermeldet, Disney befinde sich in Gesprächen mit Sun TV, einem Unternehmen des indischen Multimillionärs Adani, über den Verkauf seines Indien-Geschäfts. Dieses hatte im letzten Jahr einen Verlust von 41 Millionen USD erwirtschaftet.

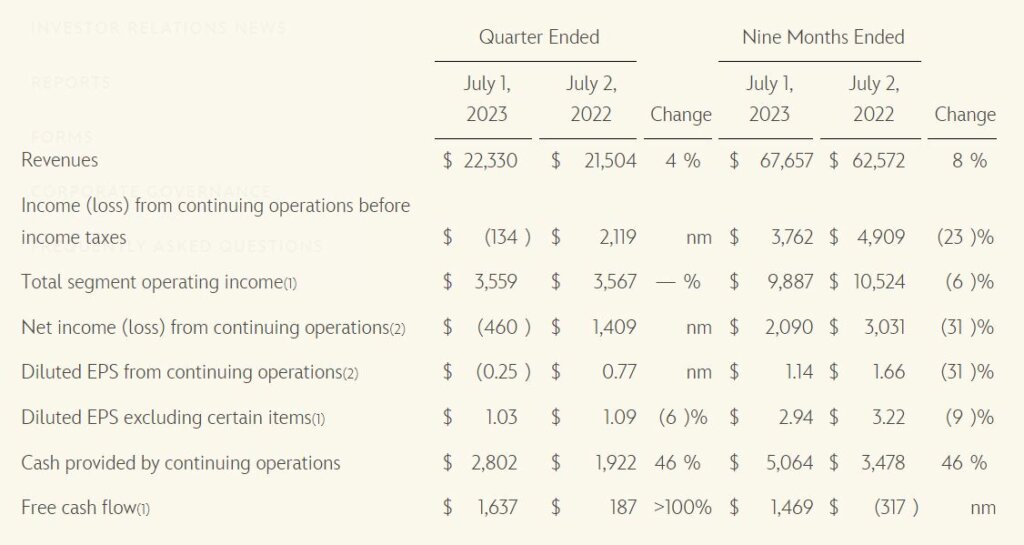

Schaut man sich letztlich noch die letzten Quartalszahlen an, so wird schnell klar, dass die Kursentwicklung bei Disney nicht von ungefähr kommt.

Während im Q3 des Jahres 2022 noch alle aufgeführten Zahlen positiv waren, musste Disney beim operativen Einkommen, beim Nettoeinkommen und beim verwässerten Gewinn je Aktie im dritten Quartal 2023 sogar Verluste vermelden. Immerhin konnte der frei verfügbare Cashflow wieder deutlich gesteigert werden.

Kommt am Corona-Tief die Wende?

Durch die bereits genannten Belastungsfaktoren hat auch der Aktienkurs massiv gelitten. Aktuell hält das Corona-Tief und ein Tief aus Oktober 2014. Fällt diese Zone zwischen 78,8 und 82 USD nachhaltig, gehen charttechnisch die Lichter wohl erstmal aus. Das Corona-Tief hat bisher allerdings bei einigen Aktien eine starke Support-Zone gebildet. Dies konnte man zuletzt auch am Beispiel von Amazon beobachten.

Über dem Kurs der Disney-Aktie liegen allerdings die gleitenden Durchschnitte SMA 50 und 200 als Widerstandsniveaus. Außerdem befinden sich über dem aktuellen Kursniveau zahlreiche Volumencluster. Sollte es den Bullen trotzdem gelingen, von den aktuellen Niveaus aus eine Erholung einzuleiten, könnte dies der Start einer längeren Erholung sein. Aktuell bildet die Aktie von Disney einen Doppelboden aus. Oberhalb der zugegebenermaßen schwachen und unsauberen Zone im Bereich der psychologisch wichtigen 100-USD-Marke nimmt zudem das Volumen ab, was den weiteren Aufwärtstrend befeuern könnte, sofern es den Bullen gelingt, diese Hürde in den nächsten Wochen oder Monaten zu nehmen.

Sollte man bereits jetzt auf einen Turnaround setzen wollen, so könnte man dies bei der grundsätzlich eher trägen Disney-Aktie mit folgendem K.O.-Zertifikat umsetzen – WKN: HG6TCW (3,25er Hebel der HSBC). Den Stop sollte man eng unterhalb des Corona-Tiefs wählen. Einen ersten Take-Profit könnte man bei aktuell rund 93 USD im Bereich der 200-Tage-Linie wählen.

Zeit für den Turnaround?

Die Disney-Aktie ist eine dieser Aktien, die viele Börsianer nennen, wenn es um Investments geht, die man seinen Kindern noch vererben kann. Über Jahrzehnte hinweg wurde hier für Aktionäre Mehrwert geschaffen. Seit 1990 stiegen die Papiere bis zum aktuellen Preisniveau immer noch um knapp 800 % und seit der Finanzkrise 2009 um über 400 %. Die aktuelle Krise beim Mediengiganten könnte daher auch für langfristige Investoren eine interessante Einstiegsgelegenheit sein.

Das Geschäft mit den Parks und die zahlreichen Filmrechte werden dem Unternehmen wohl noch lange Zeit Geld in die Kassen spülen und Bob Iger hat in der Vergangenheit als CEO von Disney bereits bewiesen, dass er die richtigen Entscheidungen treffen kann.

Sofern in den nächsten Monaten oder Jahren der Werbemarkt wieder an Fahrt aufnimmt und es dem Unternehmen gelingen sollte, das Streaming-Geschäft etwas profitabler aufzustellen, so könnte auch der langfristige Turnaround gelingen.

Auf dem aktuellen Kursniveau kann man sowohl aus Trading-Sicht als auch für eine langfristige Position einen Fuß in die Tür setzen, den man mit relativ geringem Risiko nach unten absichern kann.

Die letzten Meldungen des Unternehmens deuten zumindest darauf hin, dass der Konzernumbau voranschreitet.

Vielleicht wird Disney dann in den nächsten Monaten oder Jahren auch wieder eine Aktie, die man seinen Kindern gerne vererben möchte.

Eckert & Ziegler führend bei Strahlentechnik – der Kurs aber verstrahlt

Das Unternehmen im Überblick

Das Strahlen- und Medizintechnikunternehmen Eckert & Ziegler wurde 1997 als Holdinggesellschaft gegründet und gehört laut eigenen Angaben zu den weltweit größten Herstellern von radioaktiven Komponenten. Diese werden zum Beispiel für industrielle Messungen, in der Nuklearmedizin oder in der Strahlentherapie verwendet. Die isotopischen Komponenten sind in der Medizintechnik im Trend, denn sie ermöglichen eine genauere Diagnose sowie eine effektivere Krebs-Behandlung. Zusätzlich stellt das Unternehmen Analyse- und Bestrahlungsgeräte her.

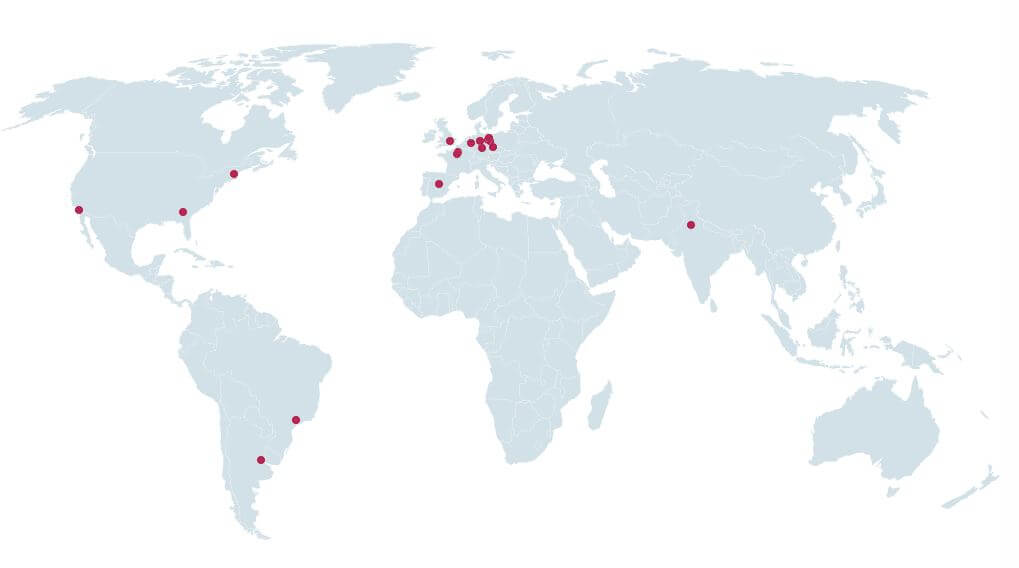

Eckert & Ziegler ist aktuell in Europa, Nord- und Südamerika und Asien mit eigenen Standorten vertreten und beschäftigt aktuell über 1000 Mitarbeiter von Los Angeles bis Shanghai. Die Geschäftstätigkeit ist in die Segmente Medical und Isotope Products untergliedert.

Zu den aktuell wichtigsten Produkten von Eckert & Ziegler gehört “Pulvicto” bei dem es sich um ein Medikament von Novartis handelt, welches zur Behandlung von Prostatakrebs eingesetzt wird. Diese Therapie ist auf einen Gallium-68-Generator angewiesen, der von Eckert & Ziegler hergestellt wird.

Weiterhin hat sich das Unternehmen aus Berlin auf Theranostika spezialisiert. Hierbei handelt es sich um Wirkstoffe die zur Identifizierung und Behandlung von Tumoren eingesetzt werden.

Gründe für den Verfall

Neben der fundamentalen Entwicklung des Unternehmens liegt die schwache Kursentwicklung wohl auch zum Teil an der aktuellen Marktphase, in der insbesondere Nebenwerte teilweise heftig verprügelt werden. So hat Eckert & Ziegler von den Höchstkursen im Jahr 2021 bei über 140 EUR mittlerweile über 75 % an Kurswert verloren.

Die operative Performance war zum letzten Halbjahresbericht allerdings auch eher enttäuschend. Zwar konnte der Umsatz im Vergleich zum 1. Halbjahr 2022 von 107,4 auf 118 Millionen EUR um rund 10 % gesteigert werden, dafür ging aber auch das EBITDA von zuvor 28,3 auf 25,6 Millionen EUR zurück. Das EBIT ging sogar um 17 % zurück. Das Ergebnis pro Aktie fiel zudem von 0,70 auf 0,52 EUR um 26 % und das Nettoeinkommen ging um 25 % auf 10,9 Millionen EUR zurück. Einzig der operative Cashflow konnte sich mit einer Steigerung um 184 % von 5,3 auf 15 Millionen EUR sehen lassen.

Ein weiterer Belastungsfaktor dürfte die hohe Bewertung des Unternehmens gewesen sein. Zum aktuellen Kurs liegt das KGV nach wie vor bei über 27 und das, obwohl die Aktie wie beschrieben bereits deutlich gefallen ist. Günstig ist der Titel damit immer noch nicht, auch wenn das Unternehmen natürlich in einem spannenden Geschäftsfeld aktiv ist.

Aktuelle Entwicklungen

Am 25. September vermeldete das Unternehmen einen Auftrag aus den USA. Für das Unternehmen Point Biopharma wird man über 10 Jahre hinweg Lutetium-177 liefern, sofern die Amerikaner eine Marktzulassung für ihre Produkte bekommen.

Das Umsatzvolumen soll hierfür bei über 100 Millionen EUR liegen. Bei aktuell jährlichen Umsätzen von rund 200 Millionen EUR wäre das auf die Laufzeit der Vereinbarung verteilt ein Umsatzplus von 5 % für Eckert & Ziegler. Bereits zuvor hatte das Unternehmen mit Point Biopharma einen Vertrag zur Lieferung von Actinium-225 abgeschlossen.

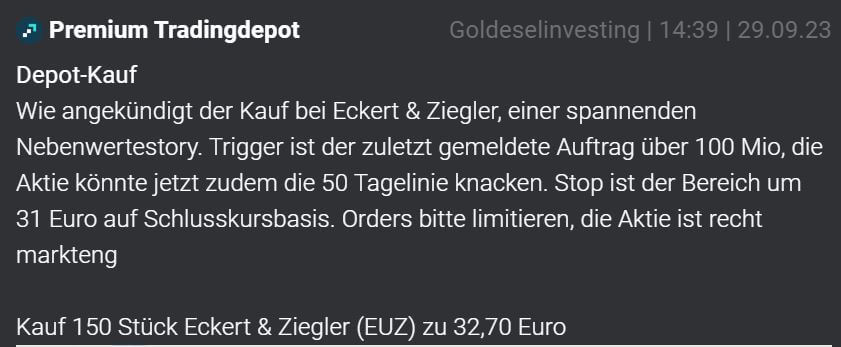

Wie Michael in einer Einschätzung bei Goldesel Premium zuletzt bereits erwähnt hatte, ist das spannendste an dieser Meldung aber die Fantasie für weitere Aufträge. Neben Point Biopharma arbeitet auch Novartis aktuell an einem Medikament gegen Prostatakrebs für welches Lutetium-177 benötigt werden würde.

Nach Schätzung von Experten hätte der Schweizer Pharmakonzern wohl Bedarf an dem Produkt von Eckert & Ziegler im Umfang von rund 350 Millionen EUR. Wie bereits erwähnt, zählt Novartis bereits zum Kundenkreis von Eckert & Ziegler.

Die Chancen stehen also wohl nicht ganz so schlecht, dass Novartis auch in diesem Falle auf die Produkte des Berliner Unternehmens zurückgreifen würde.

Darüber hinaus ist Eckert & Ziegler weiter auf Expansionskurs. So erhielt die 100%-ige Tochtergesellschaft des Unternehmens, Qi Kang Medical Technology Ltd., die Genehmigung der Behörde für Ökologie und Umwelt der Provinz Jiangsu in China für den geplanten Bau einer Produktionsanlage für Radioisotope.

Ein Blick auf den Chart

Eckert & Ziegler hat in den letzten Tagen gut an der aktuellen Unterstützungszone im Bereich von 30 EUR reagiert, indem sich knapp unterhalb der Zone ein Doppelboden gebildet hat.

Die 50-Tage-Linie liegt nun ebenfalls als Unterstützung unter dem aktuellen Kurs von 32,92 EUR.

Auf dem Weg zur nächsten Widerstandszone im Bereich der 50-EUR-Marke scheint nur noch die 200-Tage-Linie bei rund 43 EUR ein Hindernis darzustellen.

Danach könnten auch die letzten Verlaufshochs knapp unter 60 EUR angelaufen werden. Potenzielle Trades sollten im Bereich von 31 EUR oder spätestens unter den Tiefs bei 29 EUR abgesichert werden.

Turnaround möglich?

Eckert & Ziegler hat einiges seiner vergangenen Überbewertung abgebaut, ist aber nach wie vor kein Schnäppchen.

Mit dem zuletzt vermeldeten Auftrag scheint sich jedoch zu bestätigten, dass die neuen Produkte des Unternehmens Anklang bei den Kunden finden.

Sollte es dem Unternehmen gelingen, neben Point Biopharma auch Novartis als Kunden für sein Lutetium-177 zu gewinnen, könnte das der Aktie jedoch den erwarteten Schub verleihen, um sich aus dem aktuellen Kursniveaus gen Norden zu verabschieden.

Für einen langfristigen Turnaround müssten sich jedoch die operativen Ergebnisse in den nächsten Monaten deutlich verbessern. Die neuen Aufträge mit Lutetium-177 könnten hierzu allerdings ihren Beitrag leisten.

Charttechnisch scheint die Aktie aktuell in einer Bodenbildung. Sollte der Bereich um 30 EUR halten, könnte eine neue Aufwärtsbewegung entstehen. Im aktuell schweren Umfeld, insbesondere für Nebenwerte, gilt es dies jedoch engmaschig zu beobachten. Seit dem 29. September sind wir hier auch mit dem Goldesel Premium Tradingdepot investiert.

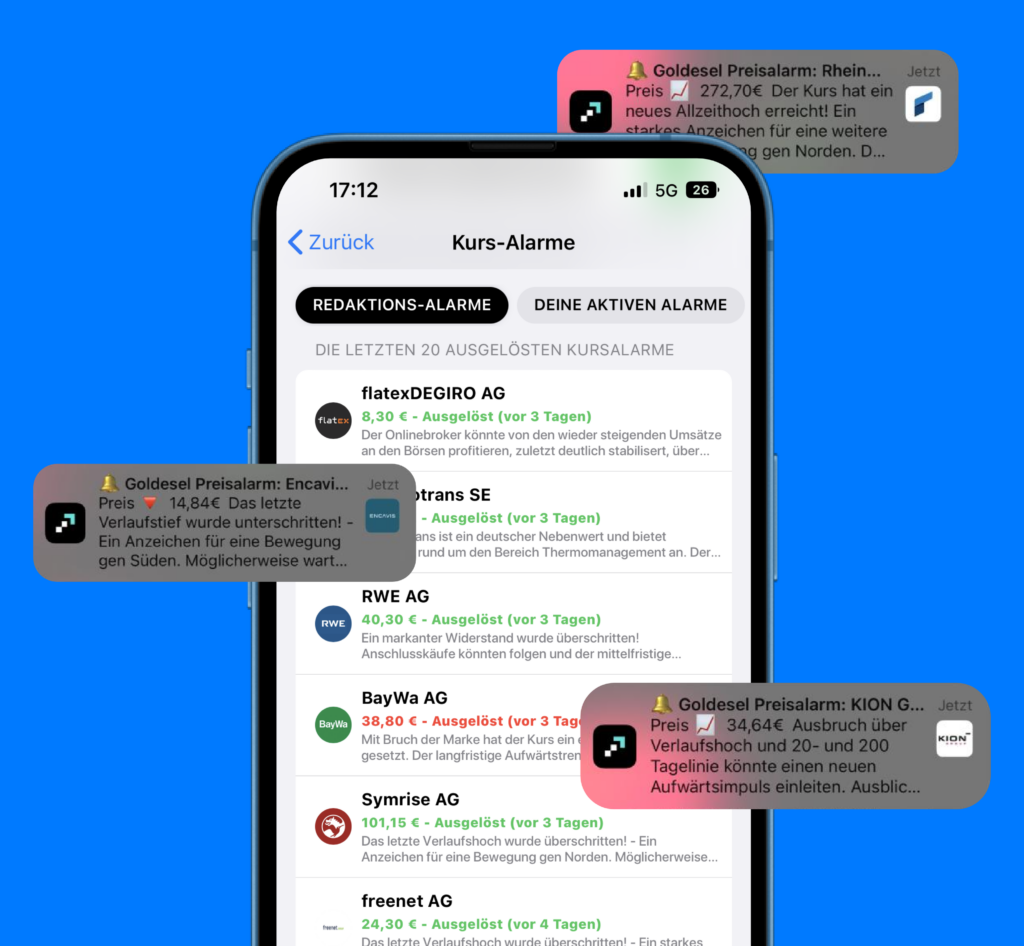

Teste Goldesel Premium 14 Tage kostenlos

Du willst die aktuellen Trades im Premium Tradingdepot nicht mehr verpassen und zusätzlich tägliche Marktupdates und Tradingideen erhalten? Zudem willst du alle Echtgelddepots einsehen und bei einer der aktivsten Tradingcommunitys dabei sein? Dann teste Goldesel Premium 14 Tage kostenlos und tauche ein in die Welt des aktiven Handels.

Offenlegung wegen möglicher Interessenkonflikte

Der Autor ist im besprochenen Wertpapier bzw. Basiswert zum Zeitpunkt der Veröffentlichung dieser Analyse investiert (Disney, Eckert & Ziegler). Transparenzhinweis: Die im Artikel vorgestellten Derivate werden durch die Redaktion ausgesucht. Wir arbeiten aber mit ausgewählten Emittenten zusammen, die mit der Goldesel Trading & Investing GmbH in einer Geschäftsbeziehung stehen. Bitte beachten Sie: Der Handel mit Derivaten ist mit einem erheblichen Risiko verbunden und kann unter Umständen zum Totalverlust des eingesetzten Kapitals führen.

Weitere spannende Themen