Stops im System – Sinnvoll oder nicht? Praxisbeispiele

Hallo liebe Goldesel-Community,

im heutigen Beitrag möchte ich euch nochmal praxisnah die Vorteile bzw. Nachteile von Stop-Loss Orders direkt im System zeigen. Hier sind mir letzte Woche direkt wieder einige Bewegungen aufgefallen, die prädestiniert sind, um auf die Fallstricke im täglichen Handel hinzuweisen. In der Literatur liest man ja immer Sätze wie:

Stop-Loss Orders schützen dich vor Verlusten und sind überlebenswichtig.

Was stimmt: Es braucht eine Art von Moneymanagement, wir müssen unser Kapital schützen. Denn: Ohne eine Absicherungsstrategie wird man sein Depot über kurz- oder lang an die Wand fahren. Das gilt vor allem für Shortseller, die bei Übertreibungen auf fallende Kurse setzen und Kurse eben doch immer weiter steigen. Wie heißt es so schön:

Märkte können länger irrational bleiben, als sie liquide bleiben können.

John Maynard Keynes

Sind hier aber Stop-Loss Orders, die man ins System setzt, der richtige Weg? Oder führt es nur zu Frust, weil man scheinbar immer am Tief unglücklich ausgestoppt wird? Oder ist das gar kein Pech, sondern eben “wie Börse funktioniert”? Man muss hier meiner Meinung nach eine wichtige Unterscheidung machen:

- Handele ich direkt in Futuremärkten mit großem Hebel bzw. Margin? Z.B. den DAX-Future, wo jeder Punkt 25 Euro sind. Dann braucht es knallharte Stops, sonst kann man schnell vom Markt weggefegt werden, wenn es z.B. nach einer FED-Sitzung mal 500 Punkte hoch oder runter geht (500 Punkte runter bedeuten 25 Euro x 500 Punkte = 12.500 Euro Verlust pro Kontrakt). Dieser Handel hat bei mir unterm Strich zu Verlusten und Frust geführt, weil die Stop-Orders im DAX Future immer wie von Geisterhand ausgelöst wurden.

- Handele ich Aktien direkt ohne Hebel oder Margin (d.h. mit geliehenem Geld vom Broker), dann kann ich “verrückte” Bewegungen auch mal abwarten, bis sich der Markt beruhigt. Genau das klappt mit Hebeln nicht, weil man oft am Tief ausgeknockt wird oder es einen Margin Call gibt (Banken rufen an und verlangen neue Sicherheiten in Form von neuem Cash). Jeder, der aktiv handelt, hat das wahrscheinlich schon erlebt. Wenn man einfach nur Aktien hält, kann man hier deutlich entspannter agieren und gerät nicht direkt unter Druck, liquidieren zu müssen. Dass man hier ggf. trotzdem reagieren muss, damit man keine riesigen Buchverluste aufbaut, ist klar.

Oft werden auf YouTube oder auch in der Literatur langfristige Charts gezeigt, die wie von Geisteshand einen Trend handeln oder an Unterstützungsmarken nach oben drehen. In der Theorie könnte man dann denken: “Ich setze einfach meinen Stop in Zukunft an der Unterstützung und bleibe dann über Wochen und Monate bei dem Aufwärtstrend dabei.” Oder: “Ich ziehe einfach meinen Trailingstop nach”. Die Praxis läuft da aber leider anders. Denn es gibt teils erratische Bewegungen und kurzfristige Übertreibungen in beide Richtungen, die dafür sorgen, dass Stop-Loss Orders ohne Ende getriggert werden. Diese Bereinigungen sind Gang und Gäbe, viele Trader werden so immer wieder abgeschüttelt. Dass es einfach nur solide Trends ohne Stop-Loss-Wellen gibt – das ist extrem selten.

Im Nachhinein kann jeder sagen: Hätte ich doch einfach mal eine Netflix 10 Jahre gehalten oder eine Amazon und meine Stops nachgezogen. In der Praxis, wo auch solche Aktien eben mal schnell 20-50 % verlieren, liegen meilenweite Unterschiede. In der Praxis ist es so, dass z.B. wichtige Unterstützungszonen oft kurzfristig unterschritten werden, um eben viele Marktteilnehmer wieder raus zu schütteln, erst danach drehen Aktien wieder. Ich habe euch hier zwei Beispiele mitgebracht, wo das zuletzt wieder deutlich wurde.

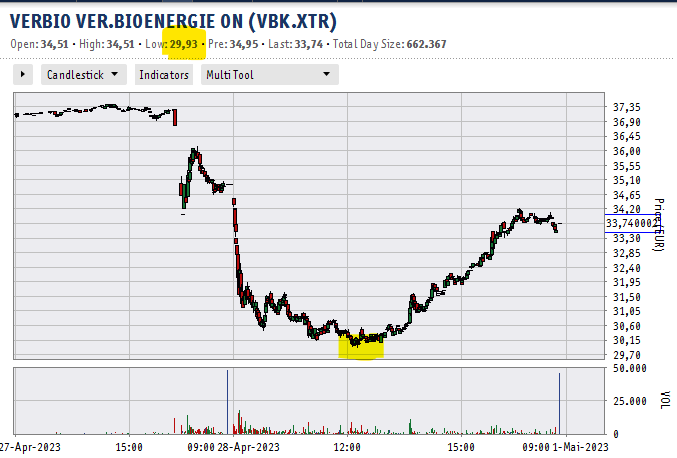

Beispiel Verbio

Oft bieten runde Marken wie 10, 20, 30 oder 100 Euro Bereiche, wo eine Aktie abprallt bzw. hochdreht. Marktteilnehmer setzen oft knapp darunter ihren Stop. Diese Marken werden dann oft getestet bzw. kurz unterschritten, danach dreht es aber wieder nach oben. Genau so geschehen bei Verbio am letzten Freitag. Hier haben viele Trader auch zu früh reingegriffen (inkl. mir) und dann nochmal verbilligt mit Nachkäufen. Würde man dann sagen: “Ok, wenn es unter 30 geht, dann gehe ich raus” wäre das natürlich fatal. Denn: Wenn eine Aktie in Richtung einer runden Marke läuft, ist es sehr wahrscheinlich, dass der Markt eben genau diese Stops unter dieser Marke abholen will. Ich würde hier an dieser Marke die Aktie also erstmal beobachten und schauen, ob eine Stabilisierung stattfindet. Wenn dann ein kleiner Rebound kommt, kann man z.B. an das vorherige Tief dann seinen Stop setzen.

Wichtig ist auch hier immer: Stückzahlen nicht zu groß wählen – es muss nicht sein, dass die Aktie hier dreht. Auslöser bei Verbio war eine Prognosesenkung, die Aktie hat bereits knapp 2/3 vom Hoch verloren, es gab ein Ausverkaufsvolumen – alles Indikatoren, dass eine kurzfristige Übertreibung vorliegt, waren also erfüllt. Ein gutes Chance-Risiko-Verhältnis für einen (zumindest kurzfristigen) Rebound.

Beispiel HelloFresh

HelloFresh hat nach Quartalszahlen sehr positiv reagiert, am Freitag kam dann aber trotz einer neuer Kaufempfehlung von Barclays massiver Druck rein. Die 20- und 200 Tagelinie war eigentlich eine gute Unterstützung, diese wurde intraday deutlich unterschritten. Gegen Nachmittag hat sich die Aktie aber wieder darüber geschoben. Deshalb schaue ich auch lieber darauf, ob Aktien per Schlusskursbasis (Xetra 17:30) wichtige Niveaus halten, teilweise gebe ich Aktien auch noch bis zum nächsten Tag Zeit. Erst wenn dann keine Erholung erfolgt, verkaufe ich. Hätte man in diesem Fall seinen Stop an die 200-Tagelinie gesetzt, wäre die Stop-Order nahe der Tiefs ausgeführt worden.

An der Börse kann immer alles passieren

Das hier sollen nur zwei Beispiele sein die zeigen, dass es zwischen Theorie und Praxis eben doch oft eine große Diskrepanz gibt. Oft halten solche Marken, manchmal aber eben auch nicht. Jeder Trend bricht einmal. Man muss auf alles vorbereitet sein – Erfahrung und ein kühler Kopf und natürlich eine Strategie helfen einem dabei, diese Phasen zu überstehen. Wir bei Goldesel sind eine Community, die die Praxis täglich erlebt und handelt.

Über den genannten Beispielen steht nochmal allgemein das Money- bzw. Positionsmanagement für das Gesamtdepot mit einigen wichtigen Regeln wie z.B.: Niemals mehr als 10 % Gewichtung pro Position. Denn es kann immer etwas ganz Verrücktes passieren, z.B. dass genannte Aktien ausgesetzt werden, ohne Rebound weiter fallen usw. Fragt euch immer: Überlebe ich das “worst-case-Szenario?” Und das ist eben: Die Aktie geht auf NULL. Wir hatten hier zuletzt einige Beispiele mit den Banken in den USA. Auch so einen Stresstest muss euer Depot überstehen. Ihr wollt und müsst handlungsfähig bleiben! Das ist das Wichtigste.

Einen Artikel zum Thema Moneymanagement gibt es bei uns auch bereits im Wissensbereich. Zudem ein Video zum Thema Moneymanagement.

Teste Goldesel Premium 14 Tage kostenlos

Du willst tägliche Marktupdates, Tradingideen, Echtgelddepots und bei einer der aktivsten Tradingcommunitys dabei sein? Dann teste Goldesel Premium 14 Tage kostenlos und tauche ein in die Welt des aktiven Handels.

Weitere spannende Themen