Stocks On Fire KW33 – Drei deutsche Firmen im Fokus

Welche Auswüchse Volatilität an den Börsen annehmen kann, konnte man in der zurückliegenden Woche gut beobachten. Nachdem der japanische Leitindex eingebrochen war, herrschte Panik an den globalen Märkten. Der S&P 500 verlor am Montag 3,5 % an Wert, und einige Einzelaktien erwischte es besonders heftig – zum Beispiel den Permabullen Nvidia, der zwischenzeitlich rund 14 % Kurseinbußen verkraften musste. Der Rest der Woche verlief jedoch recht ruhig. Die Börsen erholten sich vom Schock und machten den Großteil der Verluste wieder gut. Doch man sollte gewarnt sein.

In der aktuellen Marktphase herrschen extreme Emotionen, wobei wichtige Wirtschaftsnachrichten jederzeit das Pendel in die eine oder andere Richtung ausschlagen lassen können. Wie sollte man nun also als Trader vorgehen? Lieber kurzfristig handeln, strikte Stops einhalten und flexibel bleiben. Denn in der kommenden Woche könnte es in beide Richtungen gehen. Für eine freundliche Marktstimmung stellen wir euch in der neuesten Ausgabe von Stocks On Fire wieder drei Trading-Szenarien vor.

Jungheinrich bestätigt Jahresziele

Die Geschäfte des Gabelstaplerherstellers Jungheinrich verliefen im zweiten Quartal 2024 wie erwartet schwächer. Trotz höherer Kosten durch Tarifabschlüsse und Personalaufbau schnitt das Unternehmen insgesamt besser ab, als von Analysten befürchtet. Der Umsatz sank um 1,4 % auf 1,35 Milliarden EUR, und das operative Ergebnis (EBIT) ging um 2,3 % auf 113 Millionen Euro zurück. Auch der Auftragseingang verzeichnete mit 1,30 Milliarden EUR einen leichten Rückgang im Vergleich zu den 1,33 Milliarden EUR des Vorjahres.

Wir werden weiterhin die Umsetzung unserer Strategie 2025+ konsequent vorantreiben und bestätigen unsere Prognose für das laufende Geschäftsjahr.

Dr. Lars Brzoska, Vorstandsvorsitzender der Jungheinrich AG

Die schwache Entwicklung der deutschen Wirtschaft machte sich in den ersten sechs Monaten bemerkbar, erklärte Unternehmenschef Lars Brzoska am Freitag. Dennoch bestätigte Jungheinrich seine Jahresziele für 2024. Philippe Lorrain vom US-Analysehaus Bernstein Research bewertete die Resultate als solide und im Einklang mit dem Unternehmensausblick. Der schwächere Auftragseingang überraschte ihn nicht, nachdem auch Wettbewerber Kion ähnliche Entwicklungen zeigte. Viel Negatives war bereits eingepreist.

Chart und Trading-Szenario

Diese besser als erwarteten Zahlen könnten der Jungheinrich-Aktie nach dem jüngsten Rücksetzer neuen Auftrieb geben. Bereits am Freitag, dem 9. August, legte der Aktienkurs um 3,30 % zu – ein gutes Zeichen! Bei weiterer Stärke in der Aktie könnte man einen Trade wagen. Langfristig bleibt der Kursverlauf fragil, und ein erneuter Rücksetzer unter die Marke von 27,00 Euro könnte den Abwärtstrend wieder verstärken. Genau an dieser Marke kann man einen Stop setzen.

Auch interessant: Nach dem Abverkauf: 3 spannende Aktien aus Japan, die du noch nicht kanntest

Vonovia nähert sich wichtiger Marke

Anfang August präsentierte der Bochumer Immobilienkonzern Vonovia seine Halbjahreszahlen. Trotz eines weiterhin steigenden Mietniveaus und einer Anpassung der Erwartungen für das bereinigte EBT auf das obere Ende der Prognose, verzeichnete das Unternehmen einen Rückgang des Portfoliowerts auf 82,5 Milliarden Euro, verglichen mit 83,9 Milliarden Euro Ende 2023. Auch das geplante Verkaufsprogramm in Höhe von 1,5 Milliarden Euro bleibt im Zeitplan. Unterm Strich verzeichnete Vonovia jedoch wie erwartet einen Verlust von rund 529 Millionen Euro.

CEO Rolf Buch äußerte sich optimistisch: „Im zweiten Quartal sehen wir höhere Volumina bei Immobilientransaktionen und eine erwartete Stabilisierung unserer Immobilienwerte.“ Er plant, nach Abschluss des Verkaufsprogramms spätestens ab 2025 von einer Stabilisierung auf Wachstum umzuschalten.

Insgesamt stimmen die Zahlen zuversichtlich und lassen auf eine Fortsetzung des mittelfristigen Trends hoffen – vorausgesetzt, die Marktstimmung im Sektor verbessert sich weiter.

Inzwischen ist in Immobilienaktien und REITs allerdings schon viel Negatives eingepreist. Auch die Aktie von TAG Immobilien ist in diesem Zusammenhang ein interessanter Kandidat, den wir im Trading-Kanal von Goldesel Premium mehrfach vorgestellt haben.

Mit mehr Erfahrung und Risikobereitschaft könnte man einen Long-Trade auch mit einem Derivat vollziehen, beispielsweise mit dem K.o-Zertifikat der HSBC mit einem Hebel von 2,04 (WKN: HG87P7).

Chart und Trading-Szenario

Am Jahreshoch bei 30 EUR aus Mitte Mai ist die Aktie Anfang Juni gescheitert – und rutschte bis auf 26 EUR ab. Bei einem positiven Gesamtmarkt wäre es durchaus möglich, dass Vonovia diese Hürde diesmal überwindet. Einen Stop kann man unterm Widerstand bei 27,70 EUR setzen.

Rheinmetall: Ist der Korrekturmodus bald vorbei?

Die Rheinmetall AG, Deutschlands größtes Rüstungsunternehmen, verzeichnet weiter außergewöhnliches Wachstum, das maßgeblich durch die erhöhte Nachfrage aufgrund des Ukraine-Krieges angetrieben wird. Die jüngsten Quartalszahlen bestätigen diesen positiven Trend, wobei das Unternehmen trotz eines beeindruckenden ersten Halbjahres seine Gesamtjahresprognose bekräftigen konnte. Die Auftragsbücher sind prall gefüllt.

Ende Juni betrug der Auftragsbestand 48,6 Milliarden Euro, fast ein Drittel mehr als im Vorjahr. Diese Zunahme ist insbesondere auf die erhöhte Nachfrage nach Rüstungsgütern durch NATO-Staaten zurückzuführen, die im Zuge des Ukraine-Krieges an Rheinmetall herangetragen wurde. Das Unternehmen, ein wichtiger Lieferant von 155-Millimeter-Geschossen, verzeichnete im ersten Halbjahr 2024 einen Umsatzanstieg von einem Drittel auf rund 3,8 Milliarden Euro, während sich der operative Gewinn auf 404 Millionen Euro nahezu verdoppelte. Im zweiten Quartal übertraf Rheinmetall die Erwartungen mit einem Umsatzanstieg von 49 % auf 2,234 Milliarden Euro und einem operativen Gewinn von 271 Millionen Euro. Diese Ergebnisse waren jedoch weitgehend von Analysten erwartet worden.

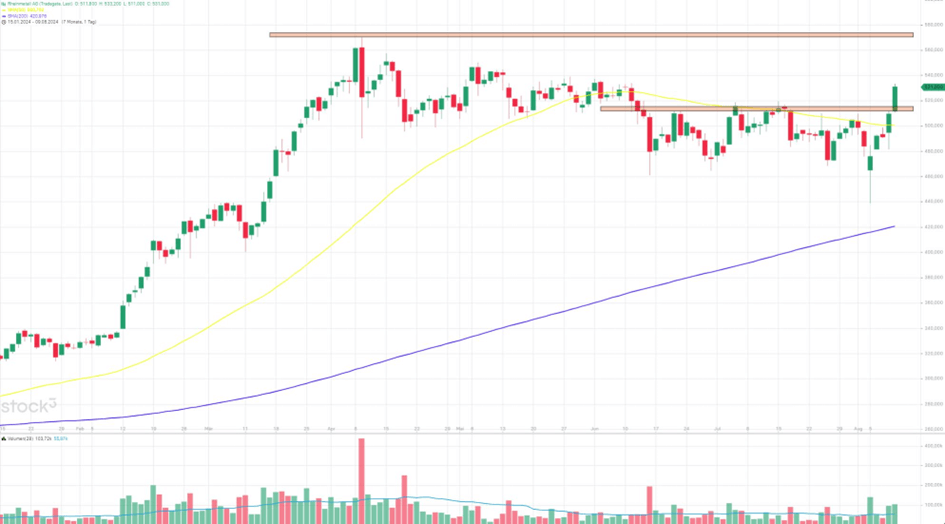

Chart und Trading-Szenario

Die Rheinmetall-Aktie befindet sich seit ihrem Hoch im April 2024 in einer Konsolidierungsphase. Dieser Abwärtstrend könnte jedoch bald durchbrochen werden. Für Trader könnte sich eine Long-Position anbieten, sofern der Kurs die Marke von 510 Euro nachhaltig überschreitet. Sollte diese Stabilisierung eintreten, wäre der Weg für weitere Kurssteigerungen geebnet. An diesem Freitag präsentierte sich die Aktie überaus freundlich und kletterte zwischenzeitlich rund 4 % nach oben.

Als Stop-Loss-Marken bieten sich 491,5 Euro oder die 50-Tages-Linie bei rund 500 Euro an.

Mit mehr Erfahrung und Risikobereitschaft könnte man einen Long-Trade auch mit einem Derivat vollziehen, beispielsweise mit dem K.o-Zertifikat der HSBC mit einem Hebel von 2,02 (WKN: HS3ZFE).

Offenlegung wegen möglicher Interessenkonflikte

Der Autor ist im besprochenen Wertpapier bzw. Basiswert zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert. Transparenzhinweis: Die im Artikel vorgestellten Derivate werden durch die Redaktion ausgesucht. Wir arbeiten aber mit ausgewählten Emittenten zusammen, die mit der Goldesel Trading & Investing GmbH in einer Geschäftsbeziehung stehen. Bitte beachten Sie: Der Handel mit Derivaten ist mit einem erheblichen Risiko verbunden und kann unter Umständen zum Totalverlust des eingesetzten Kapitals führen.

Weitere spannende Themen