Pindoudou stürzt nach Quartalszahlen ab!

Die Pindoudou (kurz: PDD) Holding, ein aufstrebender Gigant im E-Commerce-Sektor, sorgt mit ihrer Tochter-Plattform Temu weltweit für Aufsehen. In nur wenigen Jahren hat sich Temu zu einem ernstzunehmenden Konkurrenten für etablierte Player wie Amazon und Alibaba entwickelt. Doch was macht Temu so besonders, und welche Rolle spielt es für den Erfolg der PDD Holding? Ist PDD möglicherweise zu abhängig von der Performance seiner Tochter Temu geworden?

Angesichts der rasanten Expansion stellt sich die Frage, ob PDD das Potenzial hat, die globale E-Commerce-Landschaft nachhaltig zu verändern. Der Hype um die Billigprodukte des Konzerns, insbesondere der Temu Tochter kann allerdings auch nur von kurzer Dauer sein. Insbesondere die heutigen Quartalszahlen werfen kritische Punkte auf. Diese Fragen sind zentral, um die strategische Bedeutung von Temu für PDD Holding zu verstehen und Chancen und Herausforderungen für den Konzern aufzudecken.

Der Konzern hat heute die jüngsten Quartalszahlen vorgestellt und konnte zwar beim Nettogewinn überzeugen, aber der Umsatz zeigt eine schwache Entwicklung. Schwächere Nachfrage hauptsächlich aus China, aber auch eine schwächer als erwartete Umsatzentwicklung für Temu belasteten den Umsatz.

Das Management erwartet einige Herausforderungen, unter anderem durch stärkeren Konkurrenzdruck und ist bereit, kurzfristig die Ziele für Profitabilität einzukassieren und mehr in Innovationen zu investieren, was die Marge belasten kann.

Die PDD Aktie verliert im heutigen Handelsverlauf (26. August) zeitweise über 30 % an Wert.

| erwartet | gemeldet | |

| Umsatz | 13,97 Mrd. USD | 13,36 Mrd. USD |

| EPS | 2,79 | 3,20 |

Unternehmensvorstellung

Die PDD Holding, gegründet 2015 von Colin Huang in China, hat sich in kürzester Zeit zu einem der dynamischsten Akteure im globalen E-Commerce entwickelt. Das Unternehmen begann mit einem innovativen Social-Commerce-Modell, das den gemeinsamen Einkauf in Gruppen fördert, um Rabatte zu erhalten. Dieses Modell, das soziale Interaktionen mit E-Commerce verbindet, war der Schlüssel zum schnellen Wachstum der Plattform, besonders in China.

Im Laufe der Jahre hat sich PDD Holding weiterentwickelt und diversifiziert. Mit der Einführung von Temu, einer internationalen Plattform mit Sitz im US-amerikanischen Boston, hat das Unternehmen den Schritt auf die globale Bühne gewagt. Temu ist bekannt für:

- Extrem günstige Preise: Ein breites Produktsortiment, das von Elektronik über Mode bis hin zu Haushaltswaren reicht.

- Aggressive Expansion: Temu hat sich innerhalb kurzer Zeit als bedeutender Akteur im globalen E-Commerce etabliert.

Die Haupteinnahmequellen von PDD Holding bestehen aus:

- Verkaufsprovisionen: Erlös durch die Vermittlung von Transaktionen auf den Plattformen.

- Werbeeinnahmen: Händler zahlen, um ihre Produkte auf den Plattformen hervorzuheben.

Neben diesen traditionellen Einnahmequellen investiert PDD Holding auch in neue Dienstleistungen und Technologien, um die Nutzererfahrung im E-Commerce zu verbessern und das Wachstum weiter voranzutreiben. Diese Diversifikation und kontinuierliche Innovation unterstreichen den Ehrgeiz des Unternehmens, seine Marktstellung sowohl in China als auch weltweit auszubauen.

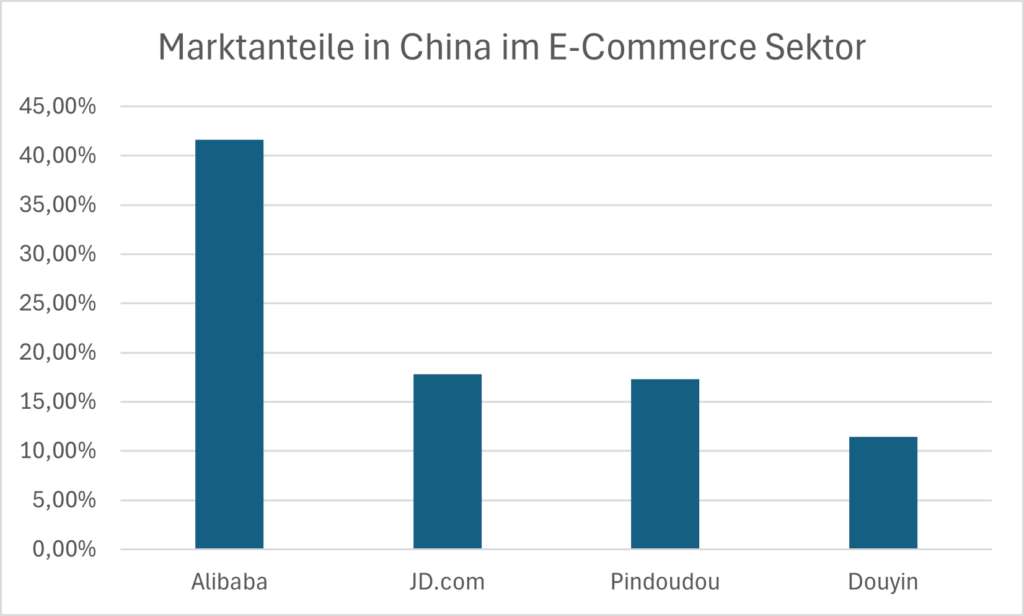

Konkurrenten von Pindoudou und Temu

Quelle: statista

PDD mit Temu steht in einem hart umkämpften Markt, in dem der Konzern sich gegen mehrere etablierte Konkurrenten behaupten muss. In China ist Alibaba mit seiner dominanten Plattform Taobao ein direkter Rivale, während JD.com ebenfalls eine starke Position im E-Commerce innehat, insbesondere durch seinen Fokus auf eine schnelle und zuverlässige Lieferlogistik.

International betrachtet, tritt Temu gegen Amazon an, den weltweit größten E-Commerce-Anbieter, der durch sein umfassendes Produktangebot und seine globale Reichweite eine bedeutende Konkurrenz darstellt. Hinzu kommen aufstrebende Plattformen wie Shopee und Lazada in Südostasien, die ebenfalls um Marktanteile im internationalen E-Commerce kämpfen. In diesem dynamischen Umfeld muss PDD Holding ständig innovative Strategien entwickeln, um wettbewerbsfähig zu bleiben und ihre Position weiter auszubauen.

Fundamentalanalyse

| ISIN | US7223041028 |

| Hauptsitz | Shanghai |

| Börsenwert | 185,83 Mrd. USD |

| Gründungsjahr | 2015 |

| Angestellte | 17.403 |

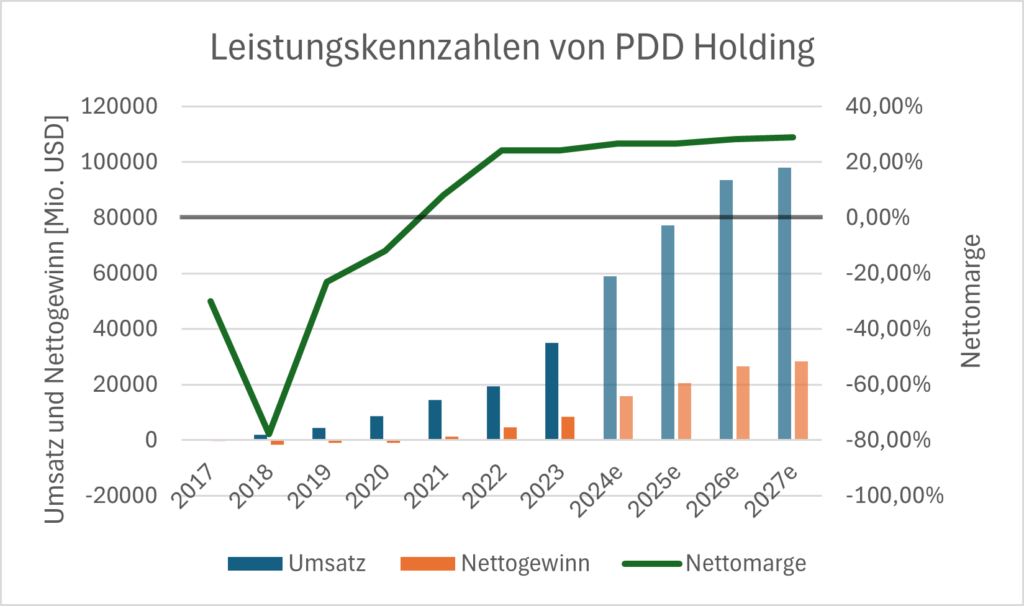

Leistungskennzahlen

Die letzten Jahre konnte der Konzern enorm schnell wachsen. Der Umsatz explodierte förmlich und nach anfänglichen Verlusten, schaffte es der Konzern 2021, unterm Strich Gewinn zu erwirtschaften. Der Konzern erwartet für die nächsten Jahre eine Marge von knapp unter 30 % bei stetig steigendem Umsatz und Nettogewinn.

Solvenzkennzahlen

| Gesamtverschuldung | 1,31 Mrd. USD |

| Nettovermögen | 40,37 Mrd. USD |

| Eigenkapital | 30,26 Mrd. USD |

Die Bilanz des Konzerns sieht sehr stark aus. Es gab allerdings den Verdacht auf Bilanz-Beschönigung durch einen Shortseller-Bericht. Ob dieser Hand und Fuß hat, bleibt fragwürdig. Wenn man davon ausgeht, dass die Bilanz korrekt ist, überzeugt PDD vor allem mit einem Nettovermögen von 40,37 Mrd. USD auf der einen Seite und einer verschwindend geringen Verschuldung von 1,31 Mrd. USD auf der anderen Seite.

Bewertungskennzahlen

| KGV | KUV | KBV |

|---|---|---|

| 16,87 | 4,95 | 5,78 |

Diese starke Bilanz und das starke Wachstum wird vom Markt angemessen eingepreist. Für einen chinesischen Konzern hat PDD eine eher hohe Bewertung. Zwar ist die Bewertung unter dem historischen Durchschnitt, allerdings ist die Bewertung seit einem Jahr wieder deutlich angestiegen, da die Nettogewinne nicht so schnell wie die Kursgewinn gewachsen sind. Mit dem heutigen Abverkauf hat sich das allerdings wieder relativiert.

Chancen und Risiken

PDD Holding steht vor einer Vielzahl von Chancen, aber auch erheblichen Risiken, die das zukünftige Wachstum beeinflussen könnten. Eine der größten Chancen liegt in der fortgesetzten Expansion von Temu auf internationale Märkte. Die aggressive Preispolitik und das breite Produktsortiment könnten es Temu ermöglichen, in neuen Regionen signifikante Marktanteile zu gewinnen, insbesondere in Schwellenländern, wo Preissensibilität eine große Rolle spielt. Zudem könnte die zunehmende Digitalisierung und der steigende E-Commerce-Boom das Wachstum weltweit weiter antreiben.

Jedoch birgt diese Expansionsstrategie auch erhebliche Risiken, insbesondere im Bereich der Nachhaltigkeit und Reputation. Die massenhafte Verbreitung von Billigprodukten könnte in westlichen Märkten zunehmend auf Kritik stoßen, da Verbraucher und Regierungen immer mehr Wert auf ethische Produktionsbedingungen und Umweltfreundlichkeit legen. Dies könnte das Image von PDD Holding stark belasten und zu einem Reputationsrisiko führen, das sich negativ auf den Absatz und die Marktposition auswirken könnte.

Ein weiteres Risiko besteht in der potenziellen Regulierung des Heimatmarkts China sowie internationaler Märkte. Strengere Regulierungen in Bezug auf Umweltschutz, Arbeitsbedingungen und Produktsicherheit könnten nicht nur die Betriebskosten erhöhen, sondern auch die Fähigkeit des Unternehmens beeinträchtigen, seine Produkte zu den derzeit extrem niedrigen Preisen anzubieten. Dies könnte Temus Wettbewerbsfähigkeit im Westen erheblich beeinträchtigen, insbesondere in Märkten, die zunehmend auf nachhaltige und faire Produktionspraktiken achten.

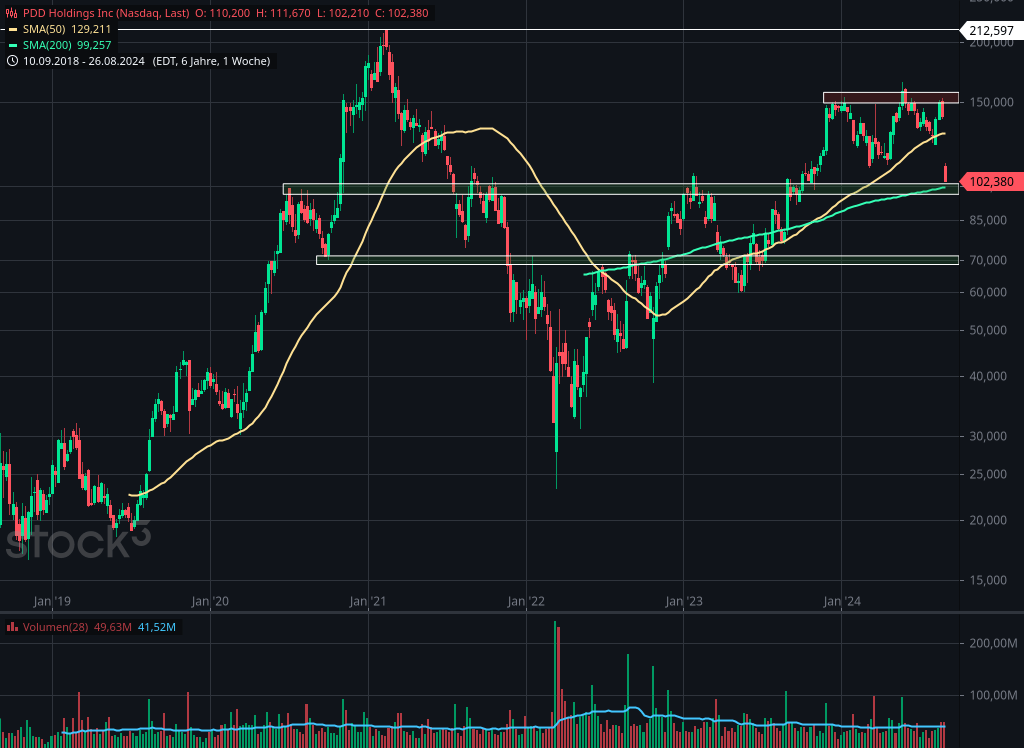

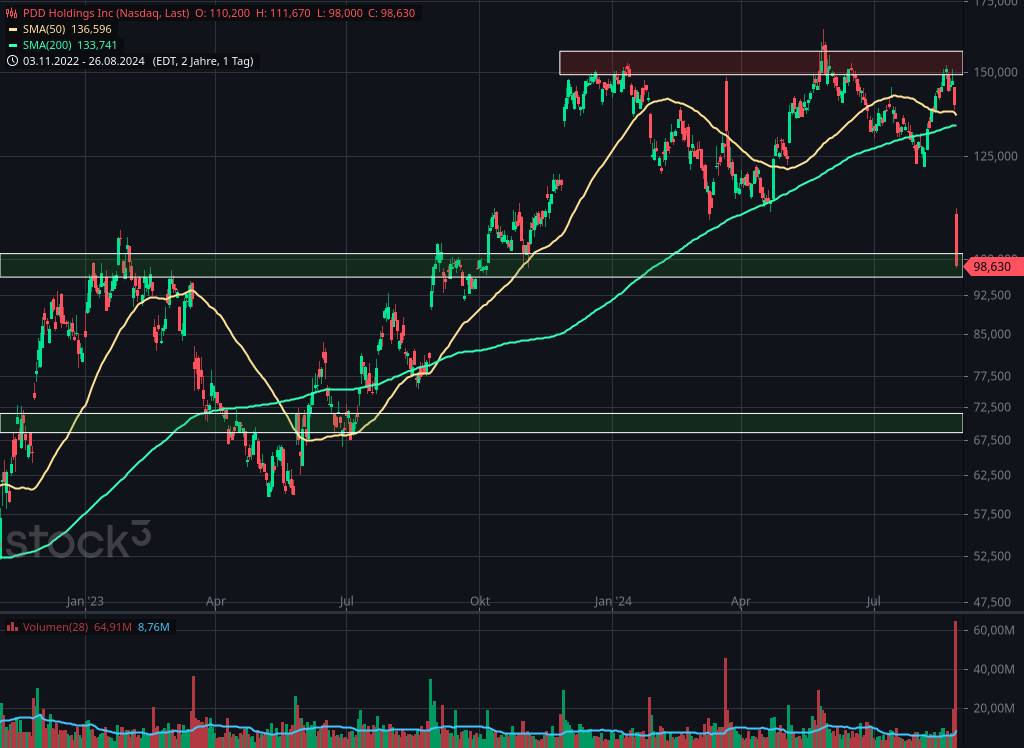

Chart

Nachdem die PDD Aktie Anfang 2021 ihr Allzeithoch bei 212 USD markierte ging es innerhalb von nur einem Jahr bis 23 USD stark abwärts. Die Aktie konnte im anschließenden Bullen-Run kein neues Allzeithoch erreichen, und sackt mit den aktuellen Quartalszahlen unter hohem Handelsvolumen über 30 % auf die Unterstützung um 100 USD ab.

Hier könnte sich die Aktie fangen und einen Rebound hinlegen. Allerdings sollte definitiv nach einem solchen Abwätsgap eine Stabilisierung abgewartet werden. Die Aktie kann die nächsten Tage auch noch weiter rutschen, möglicherweise Richtung 85 USD. Nach einem Einstieg sollte der Stop bei ca. 90 USD gesetzt werden und möglichst schnell auf Einstand nachgezogen werden. Ein Ziel wäre bei diesem Rebound Szenario die 50- oder 200-Tage-Linie.

Dieser Trade lässt sich mit einem Knock-Out Zertifikat der HSBC (WKN: HG340K) umsetzen. Der Schein hat eine Knock-Out Schwelle bei 41,19 USD, woraus ein Hebel von aktuell 1,67x resultiert, was bei einem solchen volatilen Wert wie PDD völlig ausreichend ist.

Fazit

Die jüngsten Quartalszahlen von PDD Holding zeigen, dass das Unternehmen nach einer beeindruckenden Expansion vor großen Herausforderungen steht. Während der Nettogewinn die Erwartungen übertraf, blieb der Umsatz im abgeschlossenen Quartal hinter den Prognosen zurück, was vor allem auf eine schwächere Nachfrage in China und erhöhten Konkurrenzdruck zurückzuführen ist. Der Konzern ist außerdem immer abhängiger von der Temu Tochter als Wachstumsmotor, was das Unternehmen anfälliger für Marktschwankungen macht.

Zusätzlich birgt die aggressive Preispolitik von Temu in westlichen Märkten erhebliche Reputationsrisiken, da immer mehr Verbraucher und Regierungen Wert auf Nachhaltigkeit legen. Das Management plant zwar verstärkte Investitionen in Innovationen, um diesen Herausforderungen zu begegnen, doch könnte dies kurzfristig die Margen belasten. Investoren sollten die Situation daher genau beobachten, da weitere Schwächen die Stabilität des Unternehmens gefährden könnten.

Offenlegung wegen möglicher Interessenkonflikte

Der Autor ist im besprochenen Wertpapier bzw. Basiswert zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert. Transparenzhinweis: Die im Artikel vorgestellten Derivate werden durch die Redaktion ausgesucht. Wir arbeiten aber mit ausgewählten Emittenten zusammen, die mit der Goldesel Trading & Investing GmbH in einer Geschäftsbeziehung stehen. Bitte beachten Sie: Der Handel mit Derivaten ist mit einem erheblichen Risiko verbunden und kann unter Umständen zum Totalverlust des eingesetzten Kapitals führen.

Weitere spannende Themen