Oppenheimer-Analyst: Zukünftig große Gewinne bei Netflix durch diese Aktion!

Die jüngsten Finanzergebnisse von Netflix weisen eine Mischung aus über- und untererfüllten Erwartungen auf. Trotz des über den Analystenschätzungen liegenden Gewinns pro Aktie, blieb der Umsatz hinter den Prognosen zurück. Ein Blick in die Zukunft zeigt die Prognosen von Netflix für das zweite Quartal 2023 und ambitionierte Pläne zur Umsatzsteigerung.

Die weltweite Strategie gegen das Teilen von Passwörtern könnte dabei eine entscheidende Rolle spielen. Oppenheimer-Analyst Jason Helfstein erhöht derweil sein Kursziel für Netflix und sieht ein Aufwärtspotenzial von etwa 25 %. Doch mehr dazu im folgenden Beitrag.

So verlief das letzte Quartal und der Ausblick auf Q2

Netflix hat am 18. April seine jüngsten Finanzergebnisse veröffentlicht und dabei gemischte Zahlen präsentiert, welche die Erwartungen der Analysten teilweise übertrafen, an anderer Stelle aber verfehlten. Der Streaming-Gigant hat einen Gewinn von 2,88 USD pro Aktie ausgewiesen, was die Schätzungen der Analysten um 0,01 USD übertraf.

Jedoch lag der Umsatz des Unternehmens bei 8,16 Milliarden USD, was einem Wachstum von 3,7 % gegenüber dem Vorjahr entspricht. Dieser Wert verfehlte die Schätzungen der Wall Street jedoch um 20 Millionen USD.

Trotz des geringer als erwarteten Umsatzes hat Netflix die Schätzungen bei den bezahlten Mitgliedschaften übertroffen. Diese stiegen um 4 % und verzeichneten insgesamt 1,75 Millionen Netto-Neuzugänge auf insgesamt 232,5 Millionen Mitglieder. Somit hat Netflix die Prognosen der Analysten, die bei 1,38 Millionen Netto-Neuzugänge lagen, deutlich übertroffen. Gleichzeitig verzeichnete das Unternehmen einen Rückgang des durchschnittlichen Umsatzes pro Mitglied um 1 % – währungsbereinigt sogar um 4 %.

Das Unternehmen berichtete auch, dass sein Betriebsergebnis von 2 Milliarden USD im Vorjahr auf nun 1,7 Milliarden USD gesunken ist. Zudem fiel die operative Marge von 25 % im Vorjahr auf 21 %. Das Unternehmen führte diesen Rückgang auf den starken Dollar zurück.

Blickt man in die Zukunft, prognostiziert Netflix für das zweite Quartal 2023 einen Umsatz von 8,2 Milliarden USD, was einem Anstieg von 3 % gegenüber dem Vorjahr oder einem Wachstum von 6 % auf währungsbereinigter Basis entspricht. Es wird erwartet, dass das operative Ergebnis bei 1,6 Milliarden USD liegen wird, etwa auf dem gleichen Niveau wie im Vorjahr, und dass die operative Marge 19 % beträgt, im Vergleich zu 20 % im zweiten Quartal 2022.

Darüber hinaus rechnet Netflix damit, dass sich das währungsbereinigte Umsatzwachstum im Laufe der zweiten Jahreshälfte 2023 beschleunigen wird. Dies wird auf die Verbesserung der Services und die Expansion des Werbegeschäfts zurückgeführt.

Netflix erwartet ebenfalls ein Wachstum des Betriebsergebnisses und der operativen Marge für das Gesamtjahr, vorausgesetzt, es gibt keine wesentlichen Schwankungen bei den Währungskursen. Für das Jahr 2023 strebt das Unternehmen weiterhin eine operative Marge von 18 bis 20 % an, basierend auf den Wechselkursen vom ersten Januar 2023.

Aufwärtspotenzial von 25 %

Laut Oppenheimer-Analyst Jason Helfstein ist Netflix ein Kauf wert, da der Streaming-Gigant sein Vorgehen gegen das Teilen von Passwörtern nun auf den US-Markt ausdehne. Helfstein hat sein Kursziel für Netflix-Aktien um 35 USD auf 450 USD erhöht und bekräftigt sein “outperform”-Rating. Dieses neue Kursziel beinhaltet ein Aufwärtspotenzial von etwa 25 % im Vergleich zum aktuellen Aktienkurs von 362 USD.

Netflix gab kürzlich bekannt, dass es damit begonnen habe, US-Kunden darüber zu informieren, dass sie entweder ein Profil weitergeben können, damit jemand anderes sein eigenes Konto erstellt, oder die Kunden müssten eine zusätzliche Gebühr von 7,99 USD pro zusätzlichem Stream zahlen. Diese Maßnahme ist Teil der weltweiten Bemühungen von Netflix, das Teilen von Passwörtern einzuschränken. Ähnliche Regelungen wurden bereits in internationalen Märkten eingeführt.

Helfstein stützt seine Empfehlung unter anderem auf eine von Netflix durchgeführte Umfrage unter etwa 1.800 Nutzern in den USA. Diese Umfrage ergab, dass eine beachtliche Anzahl der Nutzer bereit wäre, für zusätzliche Zugänge zu zahlen. Zumindest einige der Nutzer, deren Hauptkonteninhaber nicht zahlen würden, gaben an, dass sie ein eigenes Konto erstellen würden. Die Umfrage ergab auch, dass fast die Hälfte der Nutzer mindestens einen weiteren Nutzer auf ihrem Konto hat, der nicht zu ihrem eigenen Haushalt gehört.

Helfstein betonte, dass diese Ergebnisse seine These stützen würden, dass das bezahlte Teilen den durchschnittlichen Umsatz pro Mitglied (Average Revenue Per Member – ARM) erhöhen und die Abonnenten zu einer werbeunterstützten Mitgliedschaftsebene drängen könnte. Tatsächlich gaben 45 % der Befragten an, dass sie für zusätzliche Nutzer zahlen würden. Dies könnte dazu führen, dass diese zusätzlichen Nutzer ein eigenes Konto erstellen. Zudem könne die günstigere, werbeunterstützte Mitgliedschaftsebene den durchschnittlichen Umsatz pro Nutzer steigern und die Nutzer davon abhalten die Plattform zu verlassen, so Helfstein.

Der Analyst merkte außerdem an, dass die Umfrage die Zielsetzung des Managements unterstütze, 30 Millionen neue Abonnements zu gewinnen. Mehr als die Hälfte der Befragten, die angaben, dass sie sich nach dem Verlust des Zugangs nicht wieder anmelden würden, nannten den Inhalt als Hauptgrund. Helfstein betonte dazu, dass Netflix gut positioniert sei, wenn es seine Ausgaben für Inhalte konstant halten könnte, während die Wettbewerber ihre Ausgaben reduzieren müssten, um sich auf ihre Rentabilität zu konzentrieren.

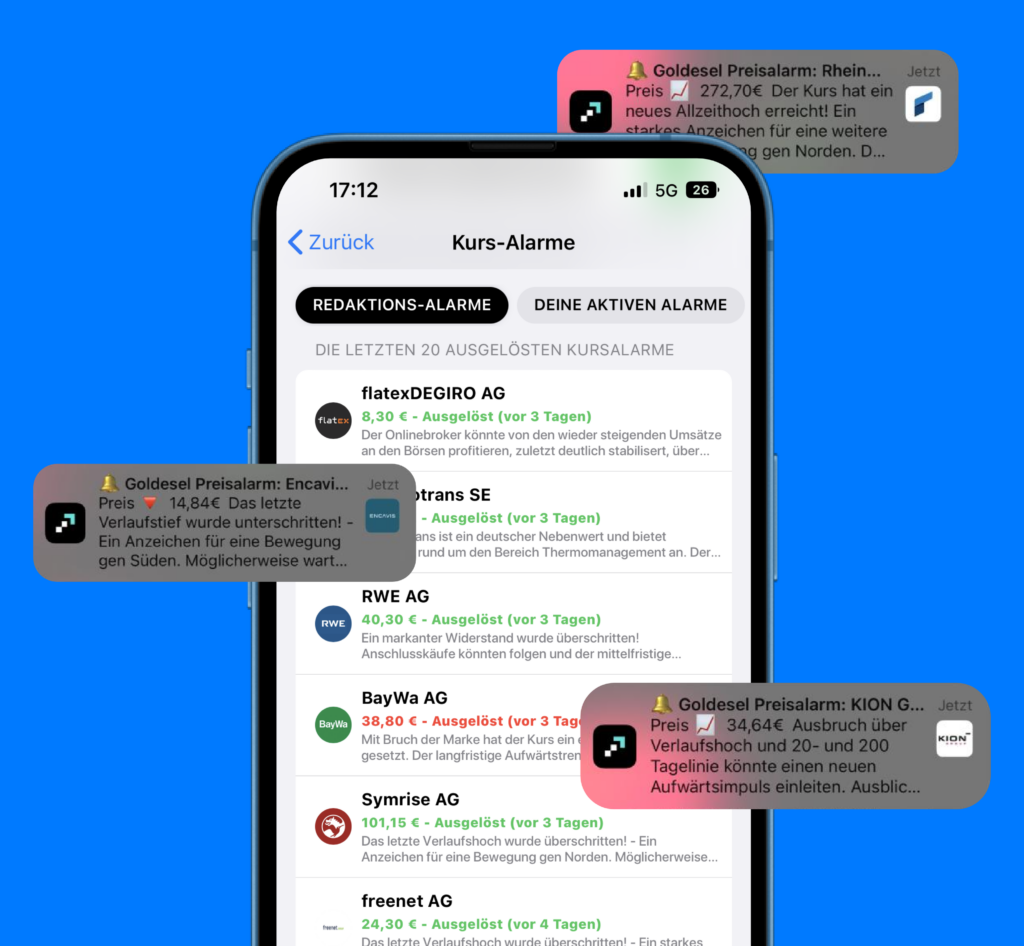

Teste Goldesel Premium 14 Tage kostenlos

Du willst tägliche Marktupdates, Tradingideen, Echtgelddepots und bei einer der aktivsten Tradingcommunitys dabei sein? Dann teste Goldesel Premium 14 Tage kostenlos und tauche ein in die Welt des aktiven Handels.

Technische Einordnung: Netflix

Obwohl die Netflix-Aktie im Laufe des letzten Jahres einen erheblichen Rückgang von über 50 % verzeichnete, hat sie seit Beginn des Jahres eine Erholung von über 20 % erlebt. Aktuell bewegt sich die Aktie knapp unter der unteren Grenze der Widerstandszone, die zwischen 381 USD und 400 USD liegt. Um den derzeitigen Aufwärtstrend fortzusetzen, muss diese Widerstandszone nachhaltig überschritten werden. Sollte dies gelingen, könnte als nächstes Ziel die höhere Widerstandszone zwischen 460 USD und 500 USD in Angriff genommen werden.

Falls die Aktie allerdings zunächst eine Korrektur erlebt, bietet die Unterstützungszone zwischen 350 USD und 334 USD einen potenziellen Halt. Sollte der Kurs unter diese Zone fallen, könnte die 50-Tage-Linie sowie die nächsttiefere Unterstützungszone zwischen 318 USD und 300 USD als zusätzlicher Puffer dienen.

Übrigens: Jefferies-Analyst: Microsoft als “Top-Pick” – mehr als 25 % Kurspotenzial!

Offenlegung wegen möglicher Interessenkonflikte

Der Autor ist in den folgenden besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

Weitere spannende Themen