Neue “Grüne Welle” an der Börse – Teil 1 Wind- und Solaraktien

[Dieser Artikel ist Teil von Goldesel Premium – Teil 1 stelle ich aber für alle Interessierten zur Verfügung 🙂 ]

Hallo liebe Goldesel Community,

die letzten Wochen und Monate hatten es Aktien aus dem Bereich der Erneuerbaren Energien sehr schwer. Der Sektor hat massiv korrigiert, einige gehypte Aktien haben 70% und mehr von ihren Hochs verloren. Die letzten Tage kam aber wieder etwas Schwung rein. Grund sind Meldungen, dass Joe Biden und die USA sich in Sachen Klimaschutz zurückmelden – als weltweit größter Emittent von Co2 ist das ein wichtiger Schritt.

„Das ist das entscheidende Jahrzehnt, wenn wir die größten Schäden des Klimawandels vermeiden wollen“

Joe Biden

Auf der virtuellen Klimakonferenz, die Ende der Woche stattgefunden hat, kündigte Biden an, den Ausstoß an Treibhausgasen gegenüber 2005 zu halbieren, bis 2050 möchte man klimaneutral sein. Es sollen dadurch Millionen neue Jobs geschaffen werden. Auch China bekannte sich zu den Klimazielen, Deutschland ist sowieso schon lange dabei und möchte die Emissionen bis 2030 um 55% senken.

Durch diese massiven Verschärfungen und neuen Rahmenbedingungen mit Förderungen und Subventionen ergeben sich für Firmen aus dem Bereich der Erneuerbaren Energien große Chancen. Und entsprechend für uns Investoren und Trader 🙂 Im Moonshot-Depot bilde ich diese Trends ja mit einigen Aktien schon ab: Umweltprobleme wie Plastik und Co2 Ausstoß verringern, Emissionen senken usw. Ich habe hier noch einige Aktien auf der Watchlist und werde demnächst tätig.

Durch diese neuen Impulse könnten sich an den Märkten auch bei den “Green-Stocks” wieder neue Aufwärtstrends entwickeln. Wenn Milliarden in die Förderung Erneuerbarer Energien/Elektromobilität/Infrastruktur investiert werden sollen, bedeutet das entsprechend zusätzliche Umsätze und Gewinne für Firmen. Zeit, sich also mögliche langfristige Profiteure anzuschauen.

In Teil 1 dieses Berichts stelle ich Unternehmen vor, die auch langfristig sehr interessant sind, in Teil 2 kommen dann Hotstocks mit großen Chancen, aber auch Risiken – hier ist aktives Moneymanagement gefragt.

Langfristig interessante “Grüne Aktien”

In Europa haben wir die weltweit führenden Anbieter von Windkraftanalagen und auch große Betreiber von Wind- und Solarparks. Interessant ist im Bereich der Windkraft natürlich der Weltmarktführer Vestas Wind, der auch in den USA führend ist. Wenn die USA ihre Klimaziele erreichen will führt an der Windkraft kein Weg vorbei. Und hier wird Vestas einer der größten Profiteure sein. Die Aktie konsolidiert auch seit einiger Zeit, am Donnerstag gab es aber einen schönen Schub. Die 200 Tagelinie (blau) wurde verteidigt, ein Anstieg Richtung 200 Euro und höher könnte demnächst erfolgen.

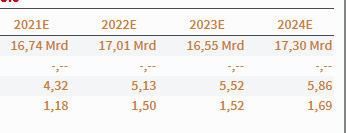

Die Konsens-Analystenschätzungen für die nächsten Jahre sind beim Umsatz eher konservativ. Es wird mit keinem Umsatzwachstum gerechnet. Das könnte nach den von der US-Regierung verkündeten Zielen für den Ausbau der Erneuerbaren Energien viel zu konservativ sein. Bei Vestas Wind werde ich mir den nächsten Quartalsbericht am 05. Mai genau anschauen.

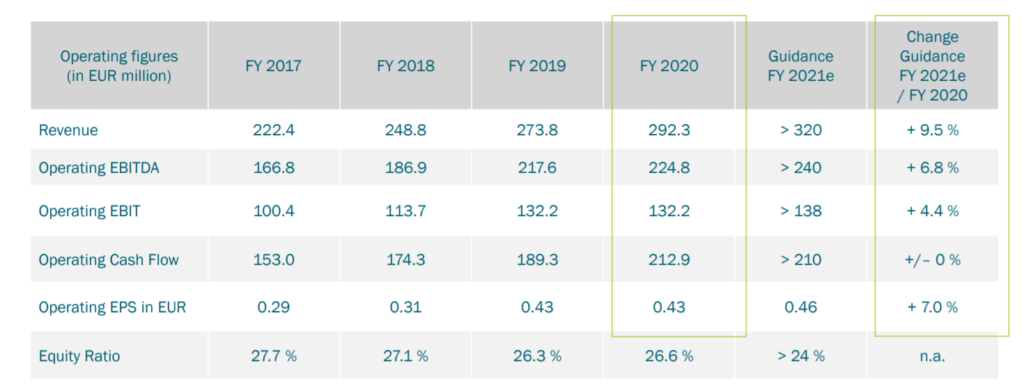

Neben den Herstellern der Windkraftanlagen sind natürlich auch die Betreiber ein interessantes Investment. Führend bei Offshore-Windparks ist die dänische Orsted. Auch hier ging es die letzten 2 Tage aufwärts, seit Anfang des Jahres hat die Aktie aber deutlich korrigiert. Der Bereich um 900 DKK scheint aber ein Boden zu sein, als Trade würde ich diesen Bereich auf jeden Fall einhalten – das heißt: bei einem Schlusskurs darunter die Aktie erstmal wieder verkaufen. Der Ausblick auf 2021 war nicht ganz so euphorisch, langfristig ist das Unternehmen aber super aufgestellt. Das hier für Aktionäre Werte geschaffen werden sieht man auch am Langfristchart.

Ein kleinerer Betreiber von Wind- und Solarparks ist die deutsche Encavis – eine auch bei Privatanlegern und in der Community beliebte Aktien. Ich selber bin hier seit vielen Jahren Aktionär und halte Sie im Langfristdepot – aber ich trade sie natürlich auch gerne, da die Aktie ziemlich volatil ist.

Das Betreiben von Wind- und Solarparks ist ein ein relativ gut planbares Geschäft, da man mit festen Vergütungen kalkulieren kann und übers Jahr verteilt meist ähnlich viel Wind weht bzw. Sonne scheint. Die großen Solarparks von Encavis sind in Spanien, hier scheint meist immer die Sonne 😉 Zwei Großprojekte wurden vor kurzem fertiggestellt: “Talayuela” mit einer Erzeugungskapazität von 300 Megawatt und “La Cabrera” mit 200 Megawatt Erzeugungskapazität. Eine wichtige Änderung zu früheren Parks ist, dass diese subventionsfrei betrieben werden können! Den Strom in Spanien verkauft man teilweise schon per PPA (Power Purchase Agreements) direkt an Kunden wie Amazon, die damit ein Rechenzentrum betreiben.

Und diese Großprojekte sorgen dieses Jahr 2021 bereits für Umsätze in Höhe von 36 Mio. Euro und 26 Mio. EBITDA. Langfristig will man laut CEO Dr. Dierk Paskert weiter mit direkten Abnahmeverträgen wachsen. Und ich sehe hier gute Chancen, dass dies auch gelingen wird. Der Track Record die letzten Jahre ist sehr gut, das Management macht einen sehr guten Eindruck. Die Angst vieler vor Shortsellern hat der CEO mit der Wandelleihe erklärt, die bald ausläuft. Viele Investoren sichern sich mit der Shortposition wohl quasi ab, wenn sie durch die Wandelanleihe neue Aktien erhalten. Auch hat Blackrock die Anteile zuletzt verringert, was wohl mit der Zusammensetzung eines ETFs zu tun hat. So genau weiß man das aber natürlich nie. Einen Bilanzskandal oder Betrug a la Wirecard halte ich aber für extrem unwahrscheinlich.

Ähnlich wie andere Aktien aus dem Bereich Erneuerbare Energien kam auch Encavis deutlich zurück. Jetzt hat sich aber ein schöner Doppelboden gebildet. Aus Tradingsicht sollte man diesen einhalten. Im Goldesel-Premium Turbo-KO Depot bilden wir einen möglichen Rebound bzw. neuen Aufwärtstrend mit einem Turbo-KO Schein (WKN: PH1MPN) ab, den wir am Freitag gekauft haben:

Da das Wachstum durch die ambitionierten Pläne der USA vor allem in diesem Markt dynamisch ausfallen könnte macht es natürlich Sinn, sich auch die großen US-Unternehmen anzuschauen. Zumal auch unter Biden eine “America-First”-Politik wahrscheinlich ist. Das heißt: Es bekommen US-Unternehmen oder zumindest in den USA produzierende Unternehmen die Aufträge, da ein Hauptaugenmerk ja auch der Jobaufbau ist.

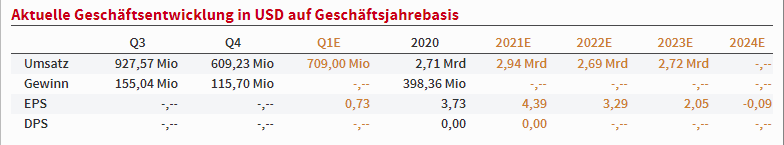

Wenn es um Solarmodulhersteller geht, kommt man an der US-Firma First Solar kaum vorbei. Interessanterweise sind die Schätzungen auch hier eher pessimistisch, der Konsens geht von sinkenden Gewinnen aus. Ob das mit den neuen Plänen der Regierung auch so kommt? Das Solarmodulgeschäft ist ein Massengeschäft und von Preisdruck geprägt – und das seit vielen Jahren. Bei First Solar würde ich die Quartalsberichte und Ausblicke genau verfolgen, eine reine Buy-and-Hold Aktie ist das für mich nicht. Basierend auf dem KGVe für 2021 ist die Aktie mit einem KGV von 20 nicht teuer.

Auch charttechnisch jetzt interessant: Die Aktie probt den Ausbruch aus einer Seitwärtsphase, auch hier wirkt das anstehende Konjunkturpaket und die Pläne der Regierung, mehr in Erneuerbare Energien zu investieren.

Für langfristig aussichtsreicher halte ich Solaredge – ein israelisches Unternehmen mit Hauptsitz in Kalifornien. Solaredge ist ein weltweit führender Anbieter von intelligenter Energietechnik und vor allem durch seine Wechselrichter bekannt.

Mittlerweile produziert und vertreibt man intelligente Energieprodukte und -lösungen, mit denen laut eigener Aussage der tägliche Energiebedarf gedeckt und zukünftiger Fortschritt vorangetrieben wird.

Man ist seit vielen Jahren auf starkem Wachstumskurs – 2021 sind 1,84 Mrd. Dollar Umsatz geplant, 25% mehr als 2020. Günstig ist das Unternehmen durch den starken Kursanstieg der letzten Jahre nicht. Aber man wächst auch beim Gewinn deutlich. Das KGV 2022 liegt bei gut 50. Auch hier sind die nächsten Jahre deutlich zweistellige Wachstumsraten zu erwarten. Das ganze Thema der intelligenten Stromtechnik bzw. Energieprodukten steckt noch in den Anfängen und verspricht meiner Meinung nach langfristig große Chancen.

Auch aus Tradingsicht ist Solaredge jetzt interessant. Der Abwärtstrend aus dem Jahr 2021 wurde bereits geknackt, die 200 Tagelinie zurückerobert. In der vergangenen Woche ging es deutlich nach oben. Den Stop für einen Trade würde ich im Bereich knapp unter 250$ setzen – das sind die Verlaufstiefs aus 2021

Im zweiten Teil gehe ich dann auf die deutlich spekulativeren Sektoren Lithium, Wasserstoff/Brennstoffzellen sowie Elektromobilität/Ladestationen ein.

Viele Grüße

Michael

Sie sind Dauergäste in defensiven Depots, Lieblinge von Dividendenstrategen und Markensymbole mit jahrzehntelanger Börsenerfahrung: PepsiCo und Coca-Cola. Seit Jahren liefern sich die beiden US-Konzerne ein stilles Duell – nicht nur im Supermarktregal,...

Lotus Bakeries – ein unaufhaltsamer Dauerläufer an der Börse, korrigiert nun 33 %. Ist das die Chance für mutige Anleger oder ein Warnsignal für mehr Gegenwind?