LULULEMON – Fliegt die Aktie raus?

Was lange währt, wird endlich gut. Lululemon schlägt die Analystenerwartungen und legt besser als befürchtete Quartalsergebnisse vor. Insbesondere die stabile Margenentwicklung sticht positiv heraus. Der Ausblick auf das zweite Quartal ist dagegen eher vorsichtig gewählt und verfehlt die Analystenerwartungen leicht. Der Gesamtjahresausblick hingegen angehoben und das Management bekräftigt im Earnings Call, dass es mit einem starken zweiten Halbjahr rechnet.

Was mir im Rahmen der Analyse aufgefallen ist, was im Earnings Call gesagt wurde und wie ich mit meiner Lululemon-Position verfahre, erfährst Du in dieser kompakten Analyse.

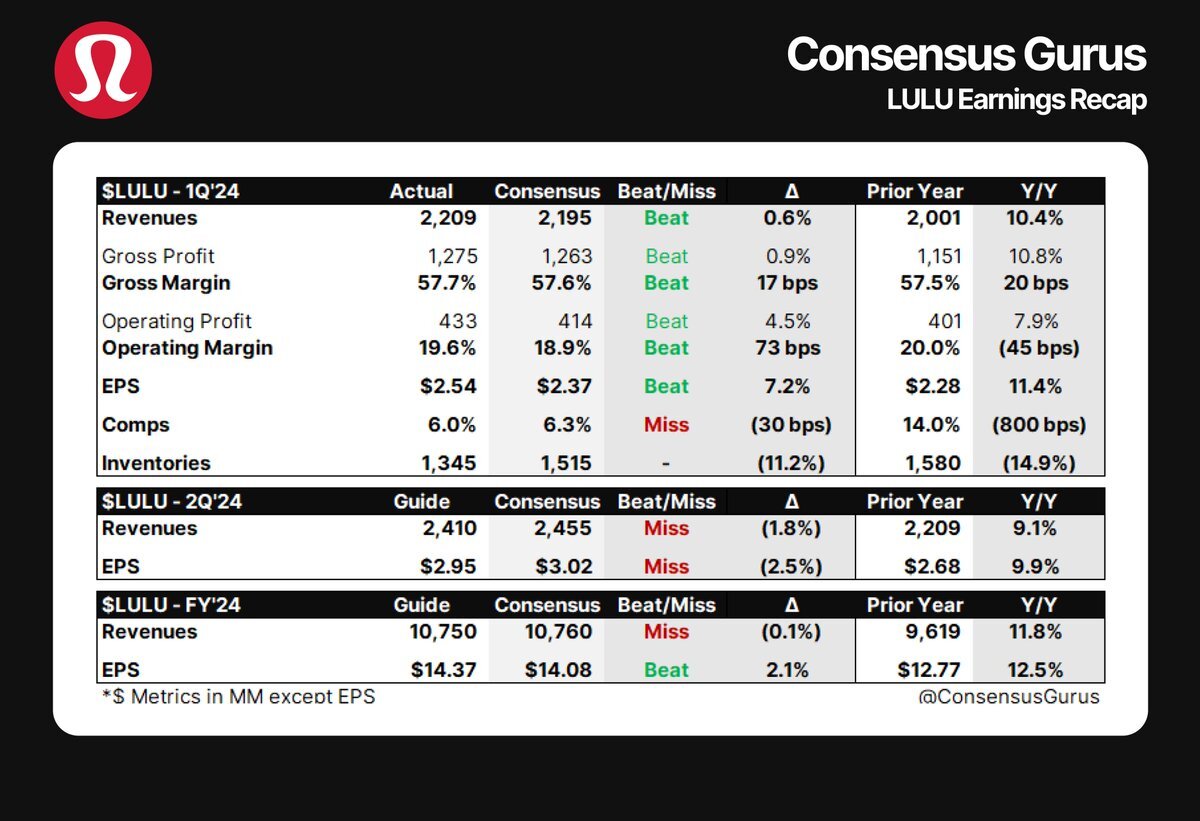

Finanzergebnisse Q1 2024

Mit einem Gewinn pro Aktie von 2,54 USD übertraf das Unternehmen die Schätzungen von 2,40 USD deutlich. Den Umsatz konnte man um 10,4 % auf 2,21 Mrd. USD steigern, leicht über den erwarteten 2,2 Mrd. USD. Die digital generierten Umsätze wuchsen um 8 %, im physischen Store um 12 %.

Die wichtige Metrik der Comparable same store sales (CSSS) legten auf globaler Basis um 6 % zu, was leicht unter den Erwartungen lag. Die Comparable same store sales sind wichtig, da sie den Umsatz darstellen, den ein Einzelhandelsunternehmen mit bestehenden Geschäften erzielt, die seit mindestens einem Jahr geöffnet sind; und dient damit als Maßstab für das organische Wachstum. In den USA waren die CSSS gegenüber dem Vorjahr flat.

Die Umsätze in diesem Quartal wurde vor allem durch China getrieben; so legten die Nettoumsätze hier um 45 % zu und in dieser Region sollen verstärkt neue Stores eröffnet werden.

Mittlerweile betreibt man 711 Stores. Im Q1 2023 waren es noch 662. In der zweiten Jahreshälfte plant man fünf bis zehn neue Filialen und 15 bis 20 Optimierungen. Insgesamt werden 35 bis 40 neue Filialen und ca. 40 Optimierungen erwartet. Ferner übernimmt man 15 Filialen in Mexiko für 160 Mio. USD, um das Wachstum effizienter zu gestalten.

Besonders bemerkenswert ist die Bruttomarge, die mit 57,7 % die Erwartungen von 57,5 % übertraf und im Jahresvergleich um 20 Basispunkte gestiegen ist. Gleichzeitig konnte man das Inventar um 15 % auf 1,3 Mrd. USD (gegenüber 1,6 Mrd. USD) zurückfahren. Sehr stark, denn dies lässt den Rückschluss zu, dass man nicht in dem Umfang rabattieren musste, um die Ware an die Frau und den Mann zu bringen. Die Produktmarge verbesserte sich um 120 Basispunkte durch niedrigere Produktkosten und niedrigerer Frachtkosten.

Geographisch zeigte Lululemon ein starkes Wachstum in den internationalen Märkten, wo der Umsatz um beeindruckende 35 % stieg, während die Märkte in Amerika lediglich ein Wachstum von 3 % verzeichneten. Diese Diskrepanz unterstreicht allerdings nur zunehmende globale Interesse an der Marke Lululemon und auch den Bestrebungen des Managements langfristig ca. 50 % der Umsätze international zu erzielen. Aktuell erzielt man 21 % der Umsätze international.

Das operative Ergebnis belief sich auf 432,6 Mio. USD bzw. einer operativen Marge von 19,6 % (+ 7,7 % gegenüber dem Vorjahr; – 50 Basispunkte bei der EBIT-Marge).

Der operative Cashflow verbesserte sich um 180 % YoY auf 128 Mio. USD bei einer operativen Cashflow Marge von 6 %.

Die Aktienanzahl war durch die Aktienrückkäufe weiter leicht rückläufig und man erhöhte das Aktienrückkaufprogramm um eine weitere Milliarde USD, mit einer verbleibenden Autorisierung von 1,7 Mrd. USD.

„Wie wir bereits in unserer letzten Telefonkonferenz erwähnt haben, haben wir einen langsameren Start in das Jahr erlebt, was auf mehrere interne Faktoren zurückzuführen ist, einschließlich verpasster Gelegenheiten in der Damen- und Taschenbranche, die wir aktiv angehen, und einer gewissen anhaltenden Unbeständigkeit im Verbraucherumfeld.”

Lululemon CEO Calvin McDonald

Der Store-Traffic in den USA hat sich laut dem CEO positiv entwickelt, die Nachfragesituation bleibt aber unverändert und die Konversion der Kundinnen und Kunden ist etwas schwieriger. CEO McDonald räumte mehrfach ein, dass man bei den Frauenangeboten einiges an Umsatz hat liegen lassen, insbesondere bei Farboptionen und Größen.

Die verpasste Chancen in einigen Kategorien, insbesondere Leggings, wurden erkannt und sollen in der zweiten Jahreshälfte mit neuen Produktlancierungen behoben werden.

Auch der Abgang des Chief Product Officers Sun Choe zu Vans wurde diskutiert und sei rein auf persönliche und berufliche Ziele zurückzuführen gewesen. Die ergriffene Nachfolgeplanung soll neue Perspektiven und Kreativität im Produktteam fördern und wurde bereits etabliert.

Außerdem möchte man verstärkt in das Männer- und Accessoiregeschäft expandieren, wo man bereits Marktanteile gewinnen konnte. So soll es im Q3 auch eine TV-Werbekampagne geben, die vor allem auf die Zielgruppe der Männer abzielt. Die Umsätze mit Frauen wuchsen um 10 % auf 1,4 Mrd. USD, die mit Männern um 15 % auf 506 Mio. USD.

Ausblick auf das Q2 und Gesamtjahr

Für das zweite Quartal wird ein EPS von 2,92 bis 2,97 USD erwartet, was unter den Schätzungen von 3,01 USD liegt. Der prognostizierte Umsatz von 2,40 bis 2,42 Mrd. USD bleibt ebenfalls hinter den Erwartungen von 2,45 Mrd. USD zurück.

Erfreulich hingegen ist aber die Jahresprognose für das Geschäftsjahr 2025. Diese wurde angehoben, mit einem erwarteten EPS von 14,27 bis 14,47 USD (vorher 14,00 bis 14,20 USD) und einem Umsatz von 10,70 bis10,80 Mrd. USD, was einem Wachstum von 11 bis 12 % entspricht. Außerdem soll die EBIT-Marge sich deutlich bessern und bei 23,3 % liegen. Dies bestätigt die Management-Kommentare, dass das zweite Halbjahr deutlich besser laufen soll.

Außerdem bekräftigt Lululemon weiterhin seine “Power of Three ×2”-Wachstumsstrategie, die darauf abzielt, das Geschäft bis 2026 im Vergleich zu 2021 zu verdoppeln. Das Ziel: 12,5 Mrd. USD Umsatz (FY21: 6,25 Mrd. USD). Die starke Performance in internationalen Märkten und die geplanten Innovationen und Produkteinführungen in der zweiten Jahreshälfte untermauern diese Ambitionen.

Das mache ich nun mit meiner Position

Zusammenfassend lässt sich sagen, dass Lululemon im ersten Quartal 2024 solide Ergebnisse erzielt hat. Die Erwartungen waren im Keller und die Analystenrevisionen sind über das letzte Quartal immer weiter zurückgelaufen. Außerdem stimmt mich vor allem die Margenentwicklung positiv und die Tatsache, dass sich das Lululemon-Management bewusst ist, dass man hat Umsatz liegen lassen. Es ist also weniger ein grundlegendes Nachfrageproblem, wie bei einigen Mitbewerbern, die sich über schwächelnde Nachfrage beschweren.

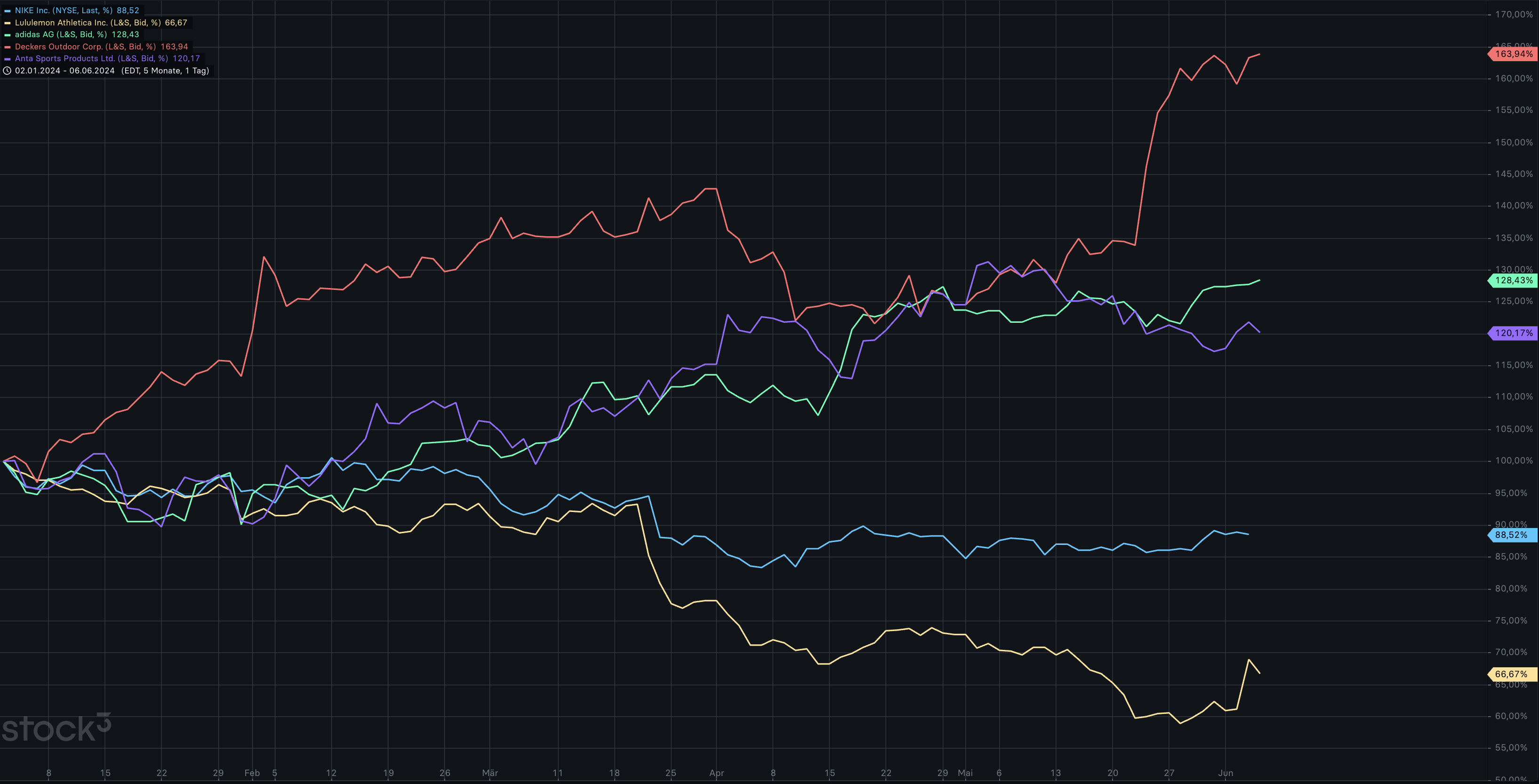

Die Bewertung lag mit einem erwarteten Kurs-Gewinn-Verhältnis von 21,8 auf historisch sehr günstigen Niveaus, gleichzeitig ist man so profitabel wie noch nie. Auch nach dem Kursverfall (-40 % seit Jahresbeginn) ist die Aktie nicht günstig, aber verdient meiner Meinung nach aufgrund des internationalen Expansionspotentials, der starken Margen und des Wachstums ein deutliches Bewertungsprämium gegenüber dem Wettbewerb.

Ich bleibe weiter in Lululemon investiert, auch wenn die Branche gerade keine einfach Zeit durchläuft. Der extrem starke Kursverfall bei Lululemon ist und bleibt das Resultat der damaligen sehr hohen Erwartungshaltung sowie Bewertung. Beides ist hier deutlich entschärft worden und stellt eher eine Chance für Neueinstiege dar.

Für diejenigen, die potenziell von dem stärkerem Kursverfall seit Jahresbeginn profitieren möchten, könnte der Open End-Turbo-Optionsschein von der DZ-Bank (WKN: HS6RJ9, Hebel 2,64) eine geeignete Wahl sein, um von einer möglichen kommenden Aufwärtsbewegung verstärkt zu profitieren.

Wenn Du informiert werden möchtest, wenn ich eine neue Aktie aus dem Screening of the Week in das Depot aufnehme oder wieder verkaufe, dann solltest Du mir definitiv als Experten auf stock3 folgen und die Benachrichtigungen für Trades & Streamposts aktivieren. Außerdem kann es vorkommen, dass ich dort Updates unterhalb der Woche poste.

Hier kannst Du mir auf stock3 folgen

Auch interessant: Steht dieser deutsche Nebenwert vor einem Turnaround?

(© stock3 2024 – Autor: Valentin Schelbert, Community Marketing Manager)

Offenlegung wegen möglicher Interessenkonflikte

Der Autor ist im besprochenen Wertpapier bzw. Basiswert zum Zeitpunkt der Veröffentlichung dieser Analyse investiert (Lululemon Athletica Inc.). Transparenzhinweis: Die im Artikel vorgestellten Derivate werden durch die Redaktion ausgesucht. Wir arbeiten aber mit ausgewählten Emittenten zusammen, die mit der Goldesel Trading & Investing GmbH in einer Geschäftsbeziehung stehen. Bitte beachten Sie: Der Handel mit Derivaten ist mit einem erheblichen Risiko verbunden und kann unter Umständen zum Totalverlust des eingesetzten Kapitals führen.

Weitere spannende Themen