Jetzt ist die Zeit für hohe Dividenden

Dividendenrenditen sind für Anleiherenditen derzeit keine Konkurrenz. Trotzdem sind Dividendentitel interessant.

Aktien mit hoher Dividendenrendite sind aus mehreren Gründen eine gute Wahl. Einige Einschränkungen gibt es allerdings. Das Motto „je höher, desto besser“ gilt nicht. Sehr hohe Dividendenrenditen weisen auf Probleme hin und sind als Vorahnung zu deuten, dass eine Dividendenkürzung bevorsteht. Das kann jedem Unternehmen passieren. Intel ist so ein Beispiel. Die Dividendenrendite lag lange Zeit bei 5%. Anleger erwarteten eine Kürzung. Als diese kam, fiel die Rendite unter 2 %.

Ausnahmen zu der Regel gibt es. So sind die Dividendenrenditen von Telekomunternehmen meist sehr hoch. Je nach Land und Unternehmen liegen diese bei 3, 5% bis 7 %. Das ist überdurchschnittlich, deutet aber nicht auf Kürzungen hin. Sie sind Folge mangelnden Wachstums und nicht einer Gefährdung der Dividende.

Im Detail kann die Sache also kompliziert sein. Anleger müssen diese Details nicht kennen. Die meisten Dividenden-ETFs wählen Aktien nicht nur nach Dividendenhöhe, sondern auch nach deren Zuverlässigkeit aus. Bleibt die Frage, weshalb Dividendentitel gerade im Umfeld hoher Zinsen interessant sein können.

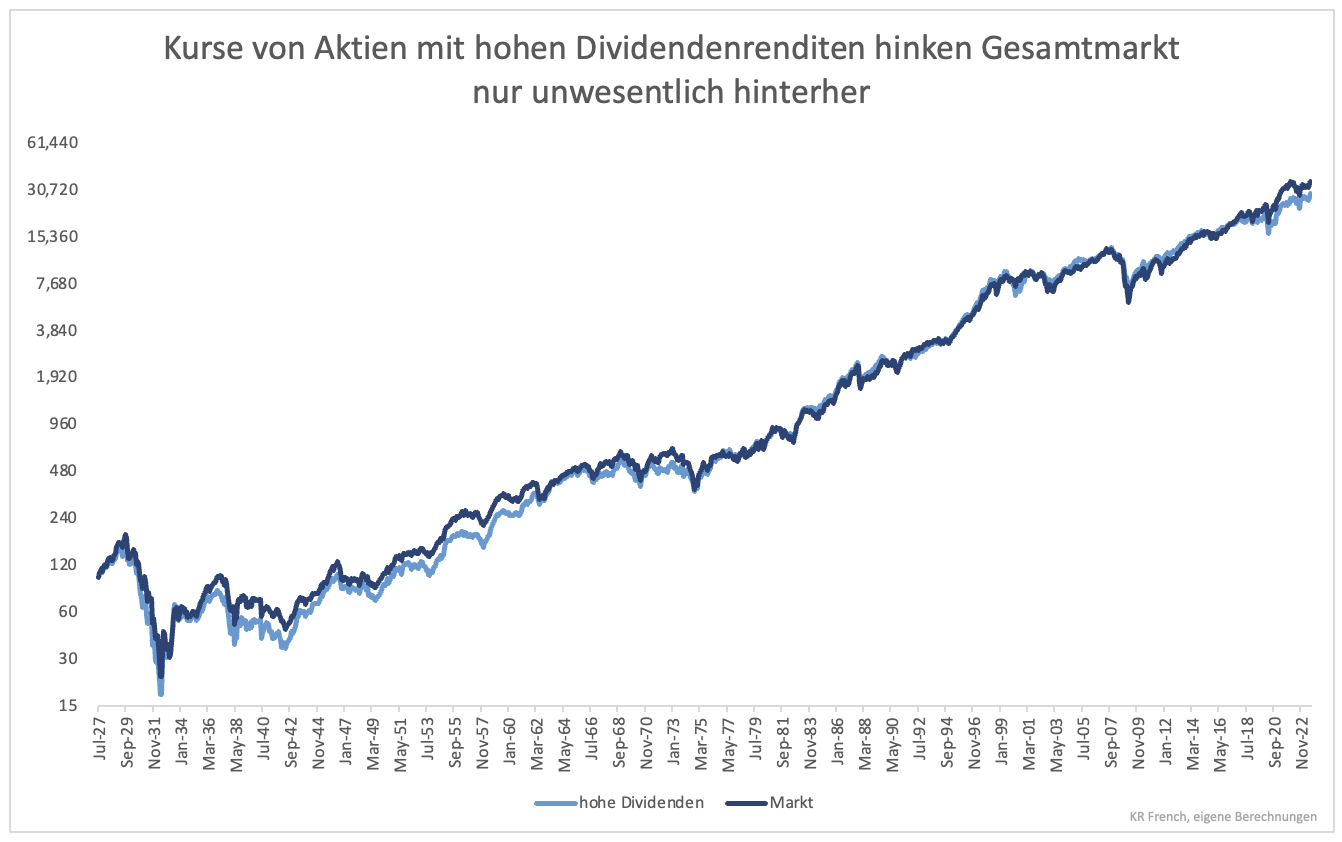

Hier hilft ein Blick auf die Kurshistorie. Über einen sehr langen Zeitraum steigen die Kurse von Aktien mit hohen Dividendenrenditen ungefähr genauso schnell wie die Kurse des Gesamtmarktes. Der Gesamtmarkt hat eine tiefere Dividendenrendite. Werden Dividenden ausgeschüttet, sinken die Kurse um den Betrag der Dividende. Bei höherer Dividende dennoch die gleichen Kursgewinne zu erzielen, ist daher ein starkes Signal (Grafik 1).

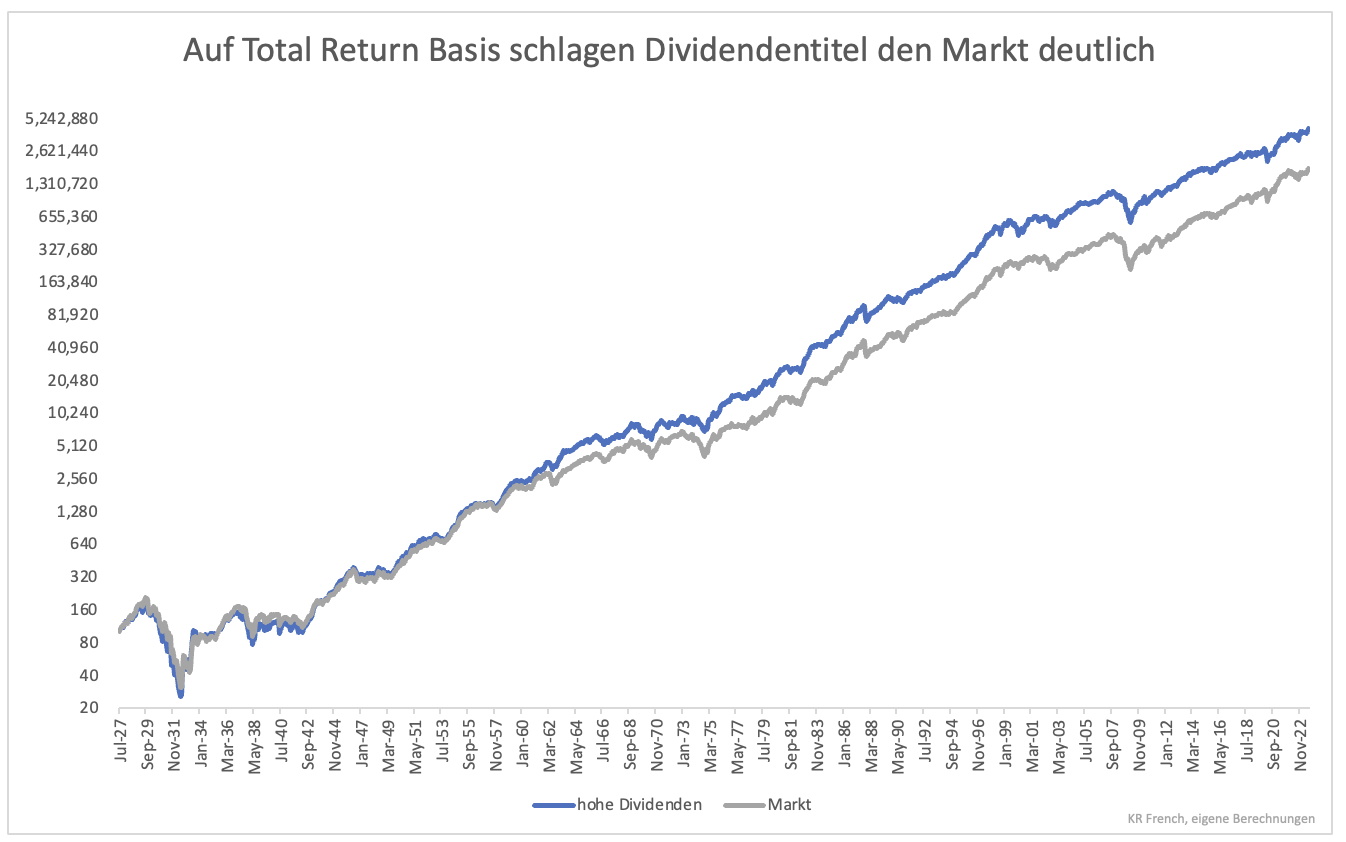

Unter Einbezug der Dividenden liegen Dividendentitel klar vor dem Gesamtmarkt (Grafik 2). Die Rendite ist pro Jahr um einen Prozentpunkt höher. Das mag nicht nach einer großen Zahl klingen. Über mehrere Jahre gesehen ergibt sich daraus allerdings eine stattliche Outperformance.

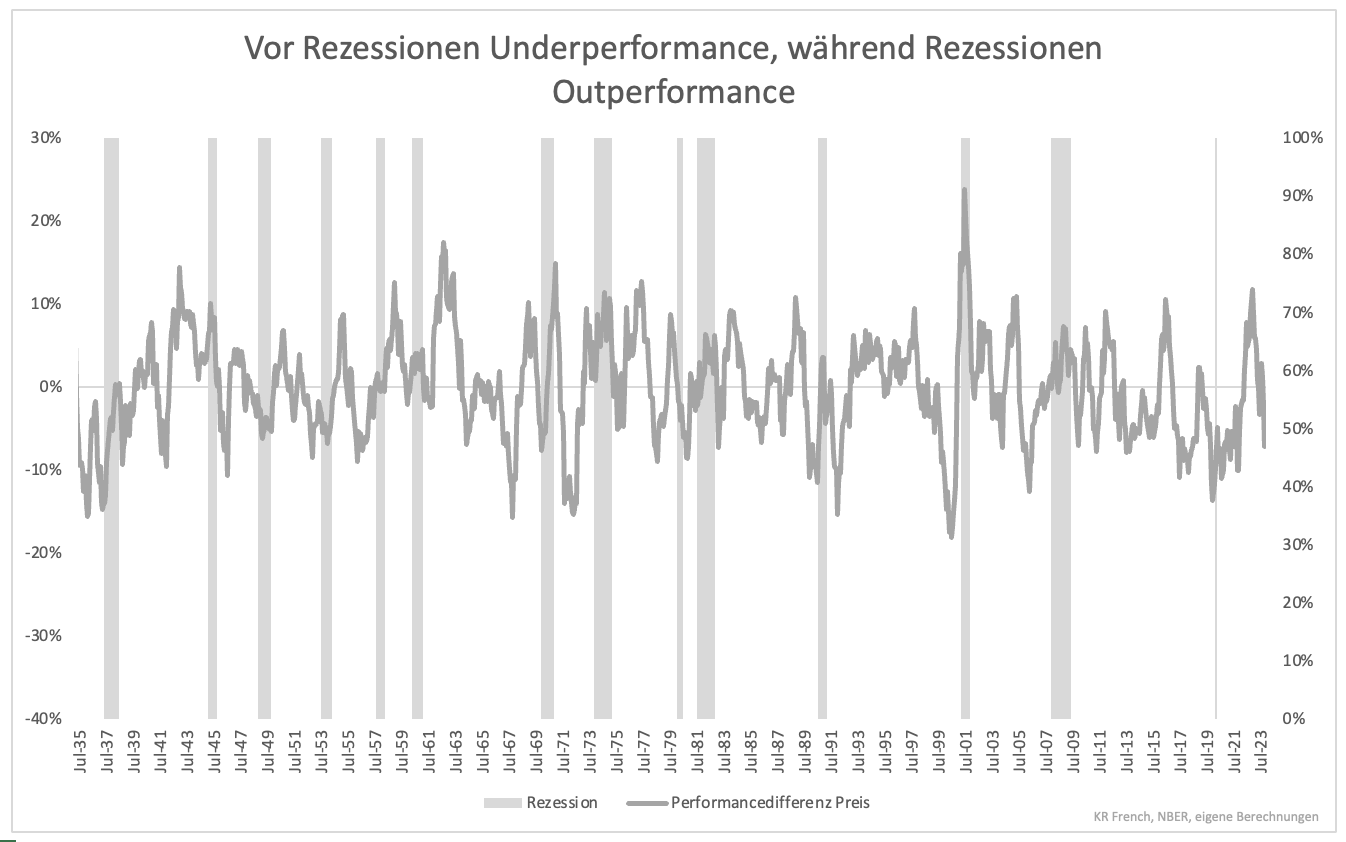

Aktuell, wie man sich angesichts hoher Zinsen denken kann, sind Dividendentitel nicht unbedingt gesucht. Die 12-Monatsperformance hinkt der des Marktes hinterher. Der Gesamtmarkt ist in den vergangenen zwölf Monaten um 7 % mehr gestiegen als Dividendentitel. Eine Underperformance kann kurzfristig aus vielen Gründen erfolgen. Einer davon ist ein befürchteter Abschwung oder eine Rezession. Vor Beginn von Wachstumsdellen und Rezessionen kommt es zur Underperformance. Dies ist eine mögliche Erklärung für den aktuellen Stand.

Beginnt die Rezession erst, kommt es zuverlässig zu einer Outperformance. Vor dem Abschwung fürchten sich Anleger vor Dividendenkürzungen und verkaufen. Meist kommt es weniger schlimm als gedacht. Eine Outperformance beginnt (Grafik 3). Dividendentitel sind eine Art Hedge, wenn man vor einem Abschwung Angst hat.

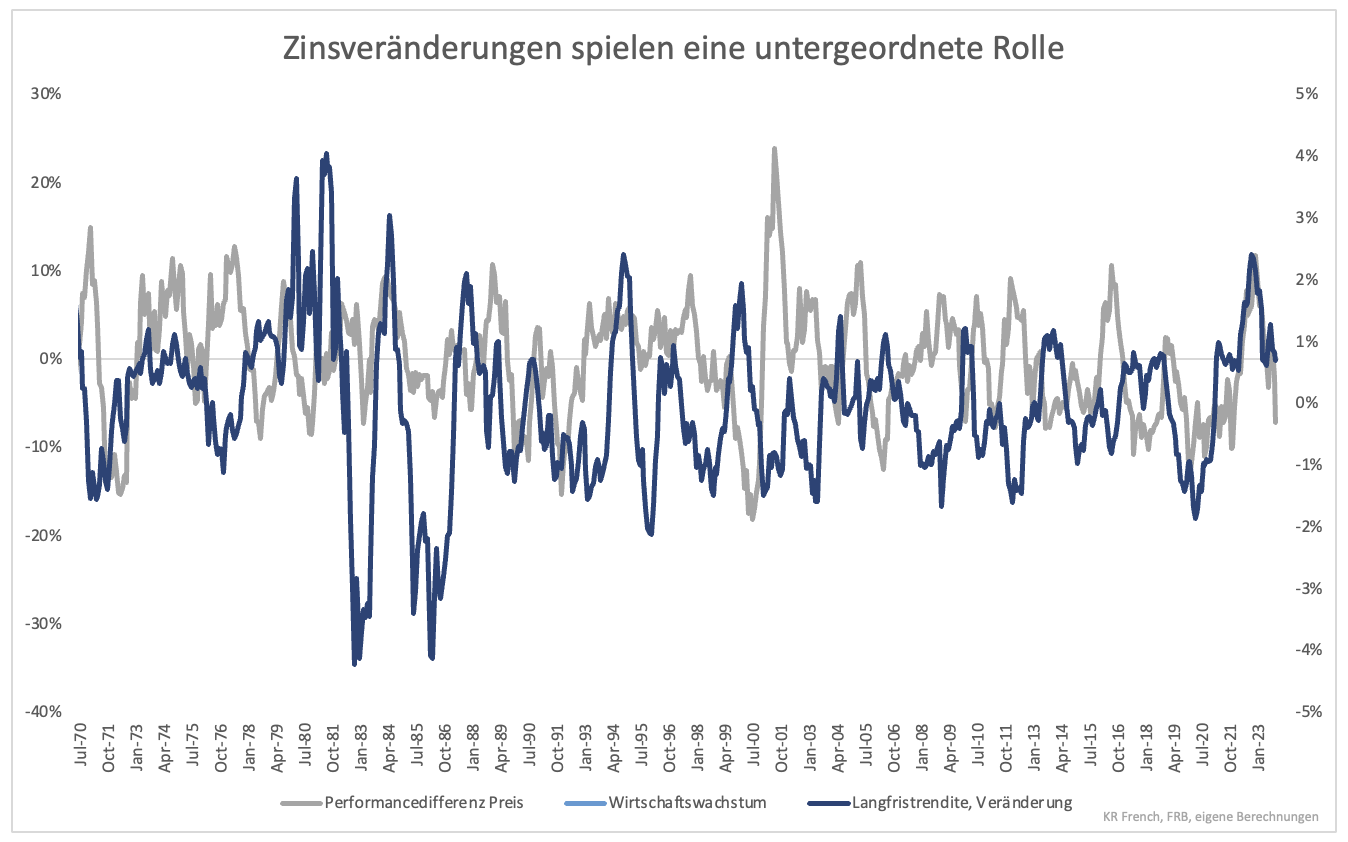

Nach der jüngsten Underperformance gibt es noch einen Grund für Dividendentitel. Hohe Anleiherenditen sind keine Konkurrenz für diese Art von Aktien. Wäre dem so, müsste es zur Underperformance kommen, wenn Anleiherenditen steigen. Das ist nicht konsequent so. Oftmals ist die Korrelation sogar negativ (Grafik 4). Hohe Zinsen sind kein Argument gegen Dividendentitel.

Kurz gesagt, Anleger haben wenig zu verlieren. Kommt ein Abschwung, ist Outperformance wahrscheinlich. Kommt kein Abschwung, ist eine Rückkehr zum Mittel wahrscheinlich. Dividendenaktien sind im Vergleich zum Markt überverkauft und dieser Zustand hält nicht ewig an. Zu guter Letzt sind hohe Zinsen zumindest kein Argument gegen Dividendenaktien. Ein Klassiker unter den Dividenden-ETFs ist der US-Dividend Aristocrats ETF (ISIN IE00B6YX5D40).

Clemens Schmale

Dieser Beitrag ist zuerst auf stock3.com erschienen.

Hier geht es zu allen meinen Beiträgen auf stock3.com

Weitere spannende Themen