Golden Cross – Funktioniert der Indikator beim Trading?

Das sogenannte Golden Cross wird gerne von Finanzmedien oder auch Experten dazu benutzt, um die aktuelle Lage des Marktes zu beschreiben. Gerade wenn bei einem Index das Golden Cross kurz vor einem Durchbruch steht, dient es dazu, die eigene Sichtweise zu untermauern. Bei solchen Darstellungen interessiert mich eine Frage. Wie gut hat das eigentlich in der Vergangenheit funktioniert?

Das Golden Cross wird als Trendfilter verkauft.

Das Golden Cross stammt aus dem Bereich der technischen Analyse. Es bezieht sich auf ein spezifisches Muster, das auftritt, wenn zwei gleitende Durchschnitte sich überkreuzen. Im Englischen heißt das dann “cross”. Mit Hilfe eines gleitenden Durchschnitts können wir den Durchschnittskurs von Aktienindizes oder anderer Finanzinstrumente berechnen. Der einfachste gleitende Durchschnitt ist schlichtweg der Mittelwert oder Durchschnitt. In der Fachliteratur wird dies dann Simple Moving Average (SMA) genannt. Es gibt auch andere Formen von gleitenden Durchschnitten, die dem Bereich der Indikatoren in der technischen Analyse zugeordnet werden. Heute konzentrieren wir uns jedoch auf den SMA – kurz Mittelwert. Der SMA wird herangezogen, um die Preisbewegung eines Assets zu glätten, um so mögliche anhaltende Aufwärtsbewegungen, oder auch positive Trends zu identifizieren. Das gleiche gilt natürlich auch für Abwärtsbewegungen.

Das Golden Cross tritt auf, wenn ein kurzfristiger gleitender Durchschnitt den langfristigen gleitenden Durchschnitt von unten nach oben durchkreuzt. Der kurzfristige Durchschnitt wird dabei als schnellerer Indikator angesehen, während der langfristige Durchschnitt als langsamerer Indikator fungiert. Das Golden Cross ist also nichts anderes, als der Schnitt zweier Mittelwerte. In der Praxis wird es häufig als ein bullisches Signal interpretiert, das auf eine mögliche Trendwende hin zu steigenden Kursen deutet. Es ist also ein positives Signal. Für die Berechnung des Golden Cross werden zwei spezielle Berechnungsperioden herangezogen – der 50-Tage gleitende Durchschnitt und der 200-Tage gleitende Durchschnitt. Wenn der 50-Tage gleitende Durchschnitt den 200-Tage gleitenden Durchschnitt von unten nach oben kreuzt, gilt dies als Golden Cross. Ob das Golden Cross auch wirklich Gold verspricht, schauen wir uns nun an.

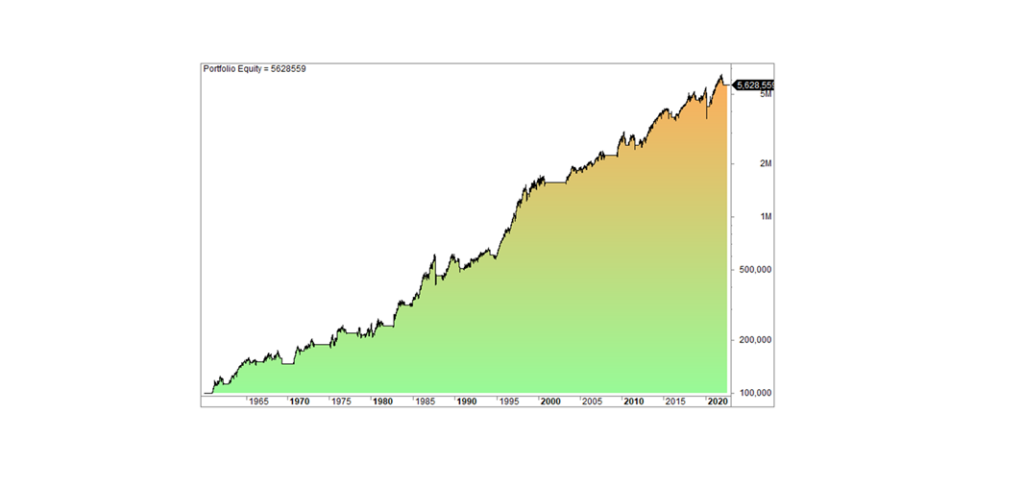

Die langfristige Kapitalkurve der Golden Cross Strategie auf den S&P500 sieht auf dem ersten Blick vielversprechend aus. Seit 1960 kam das Golden Cross 32 mal zum Einsatz. Die annualisierte Rendite liegt bei +6.6 % p.a. und somit unter der vom S&P500 selber. Dieser konnte ohne Dividendenzahlungen +6.9 % p.a. erzielen. Buy&Hold konnte also eine höhere annualisierte Rendite erzielen, als die Golden Cross Strategie. Der zweite Blick ist also ernüchternd. Auf der anderen Seite ist es mit Hilfe dieser einfachen Regel jedoch auch gelungen den maximalen zwischenzeitlichen Wertverlust von -56 % auf -33 % zu reduzieren. In anderen Worten: Die Golden Cross Strategie hat das Rendite-Risiko-Verhältnis deutlich verbessert.

Golden Cross ist ein Marktrisikofilter

Hier hat sich eine historische Analyse gelohnt. Denn wir konnten erkennen, dass die Golden-Cross-Regel in erster Linie ein Marktrisikofilter ist, mit dessen Hilfe man das Verlustrisiko reduzieren kann. Wenn man davon ausgeht, dass Marktteilnehmer sich in Phasen hoher Unsicherheit auch in Zukunft ähnlich verhalten werden, dann kann die Golden-Cross-Regel ein hilfreiches Instrument sein, um das eigene Risiko zu managen.

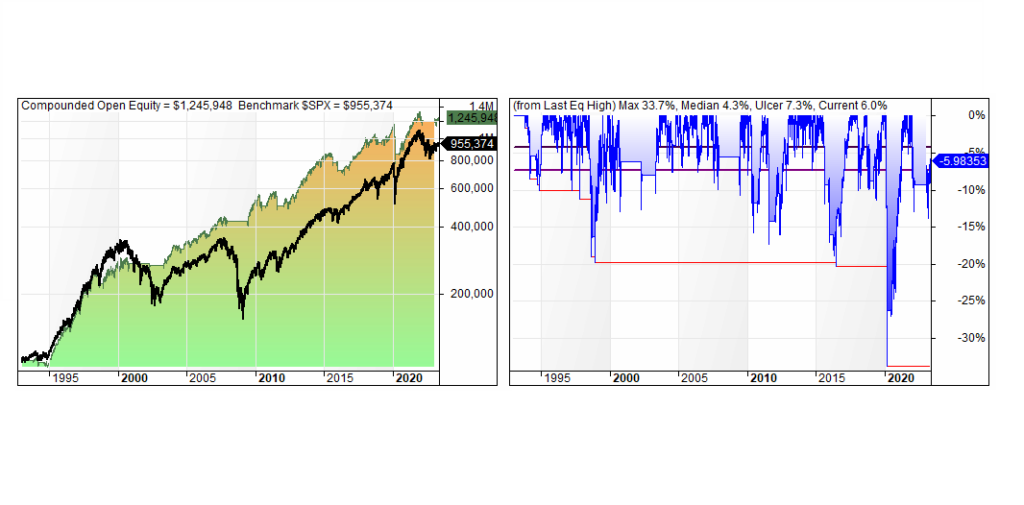

Eine etwas nähere zeitliche Betrachtung verdeutlicht dies: Während der Dot.com-Bubble und der Finanzkrise konnte die Golden Cross Strategie ihre Stärke ausspielen. Beim Covid Crash hat dies nicht funktioniert. Im letzten Bärenjahr konnte man wieder seine Verluste reduzieren. Damit die Golden Cross Regel einen Mehrwert bringt, ist es von Vorteil, dass der Abwärtstrend über einen längeren Zeitraum anhält. V-artige Erholungsmuster, die wir 2020 gesehen haben, spielen dem Ansatz nicht in die Hände. Insgesamt können wir festhalten, dass die Golden-Cross-Strategie ihre Vorteile hat. Diese liegen jedoch nicht in einer wesentlich höheren Rendite, sondern in einer Verringerung des Verlustrisikos. Damit eignet sich dieser Ansatz als Marktrisikofilter.

Ähnliche Ansätze wie die Golden-Cross-Strategie nutzen wir auch für unsere Handelssysteme auf den deutschen- und US-Aktienmarkt. In unserem Signal Channel Algolab verbinden wir Investmentstrategien mit einem aktiven Risiko Management.

Weitere spannende Themen