Golden Cross – Funktioniert das auch mit Short-Positionen?

Im vorherigen Artikel unserer Wissensreihe haben wir uns das Golden Cross im amerikanischen Index S&P 500 angeschaut. Wir konnten feststellen, dass dieses Analysewerkzeug aus der technischen Analyse durchaus seinen Mehrwert bringt.

Konkret bezieht sich das Golden Cross auf den Zeitpunkt, an dem der kürzere gleitende Durchschnitt (der 50-Tage-Durchschnitt) über den längeren gleitenden Durchschnitt (der 200-Tage-Durchschnitt) steigt. Dieses Ereignis wird als bullishes Signal angesehen, das auf eine potenzielle Trendumkehr oder eine Aufwärtsbewegung hinweisen kann.

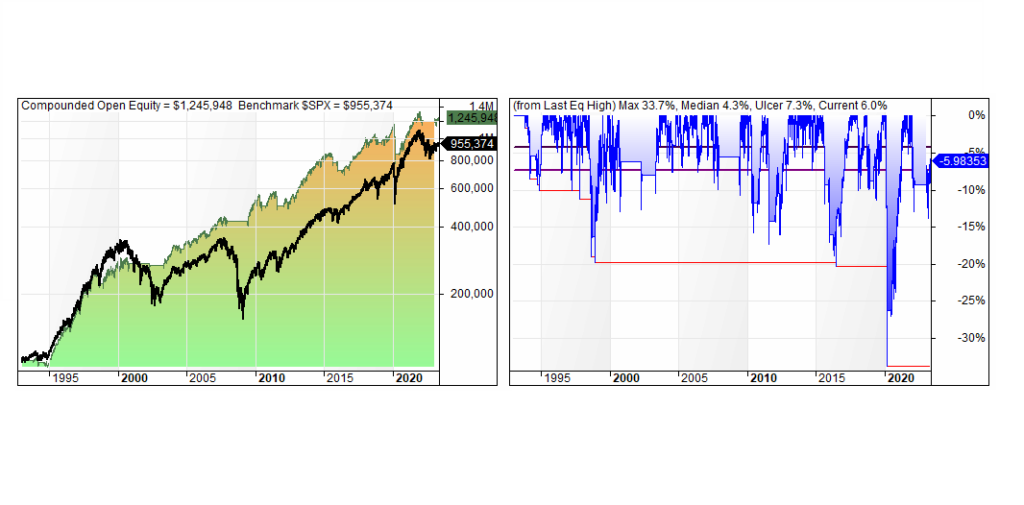

Wir konnten durch unsere Analysen aufzeigen, dass das Golden Cross in erster Regel ein Instrument ist, um das Verlustrisiko zu verringern. Die Grafik zeig dies noch einmal schön auf. Insbesondere die Drawdowns bei der Dot.com-Bubble und bei der Finanzkrise konnten durch das Golden Cross gegenüber einer Buy&Hold-Strategie erheblich reduziert werden.

In diesem Artikel schauen wir uns an, inwieweit das Golden Cross ein sinnvolles Instrument ist, eine Hedging-Position aufzubauen. Hedging ist der Sammelbegriff für Strategien, deren einzige Aufgabe es ist, das Verlustrisiko eines bestehenden Portfolios zu reduzieren. In anderen Worten: Eine Hedging Strategie signalisiert mir, wann ich eine Short-Position z.B. auf den SP500 eingehen sollte. Diese Position kann dann als einzelne Handelsposition betrachtet werden oder als Risikominderung eines bestehenden Aktienportfolios.

Das Ziel ist das gleiche: Hedging-Positionen sollen durch Kursverluste eines Assets Gewinne erzielen und somit mögliche größere Verluste minimieren. Dies geschieht, indem man auf fallende Kurse wettet.

Die Strategie ist simpel: Es wird eine Short-Position im S&P 500 aufgebaut, sobald der kurzfristige gleitende Durchschnitt (50 Tage) den langfristigen gleitenden Durchschnitt (200 Tage) von oben nach unten durchkreuzt. Dieses Szenario kann auch als Bärenmarkt deklariert werden. Geschlossen wird die Short-Position, sobald das Golden Cross ein erneutes bullishes Signal generiert.

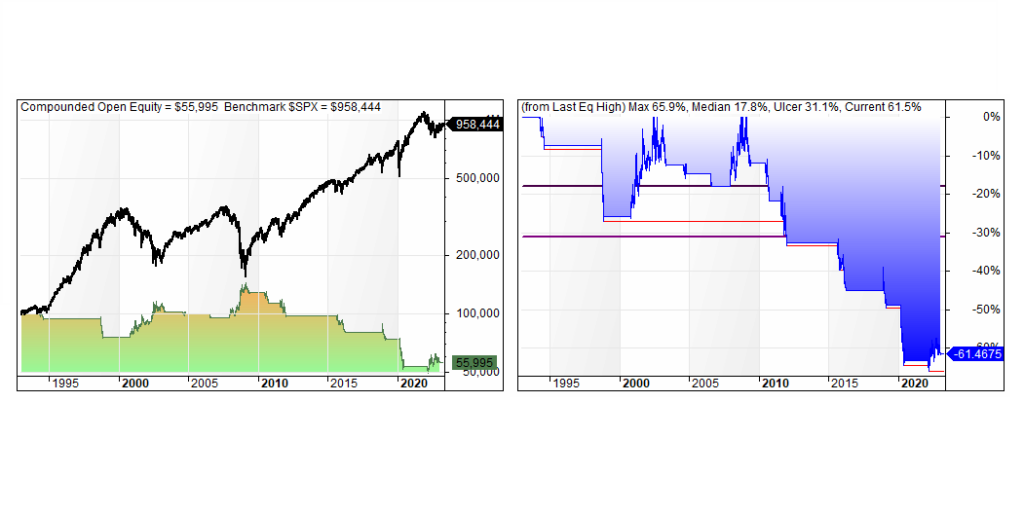

Obwohl das Golden Cross in der Lage ist, die Verluste bei einem Long Portfolio zu reduzieren, sind die Ergebnisse für die Short-Seite ernüchternd. Das Golden Cross konnte zwar in den Bärenmärkten von 2000 und 2008 Gewinne erzielen, musste aber in den folgenden Jahren viele Verlustperioden aushalten. Daher ist das Golden Cross für sich ist ohne zusätzliche Elemente als Hedging Strategie ungeeignet.

Gerade wenn der Markt innerhalb kürzester Zeit hohe Verluste verzeichnet und diese dann nicht weiter ausbaut, zeigt diese Strategie ihre Schwächen. Insgesamt liegt der maximale zwischenzeitliche Wertverlust bei -60%.

Long ist einfacher als Short

Meine Erfahrung ist, dass Short-Strategien deutlich schwieriger umzusetzen sind als Long-Strategien. Im Wesentlichen liegt das an unserer Psyche. Wir reagieren schlichtweg unterschiedlich auf positive und negative Nachrichten bzw. Ereignisse. In der Fachliteratur spricht man von der Prospect Theory. Diese besagt, dass positive Ereignisse zu stetigen kleinen positiven Veränderungen führen. Dies kann man an einem Aufwärtstrend gut ablesen. Bei negativen unvorhergesehen Ereignissen reagieren wir sehr schnell und abrupt. Man kann dies mit den Tunnelblick in einer Stresssituation vergleichen. Die Folge sind extreme Kursschwankungen, bis die neuen Ereignisse richtig eingeordnet werden können.

Neben dem Faktor der Unsicherheit, haben negative Kursschwankungen einen deutlich stärken Einfluss auf unsere Psyche im Vergleich zu positiven Veränderungen. Dies ist ein weiterer Grund, warum es in einem Bärenmarkt schwerfallen kann, das Marktgeschehen nüchtern zu betrachten. Hier hilft es, sich bereits vorweg einen Plan zurechtzulegen.

Wir können festhalten, dass die Golden-Cross-Strategie als Hedging-Instrument ungeeignet ist. Damit eine Hedging-Strategie Erfolg hat, muss diese in der Lage sein, die Dynamik eines Bärenmarktes einzufangen. Eine gute Alternative lautet: Cash halten. Diesen Weg gehen wir auch bei unseren Strategien in unserem Algo-Channel Algolab.

Weitere spannende Themen