Extreme vermeiden – Der DAX aus Wochenperspektive

Buy & Hold ist eine langfristige Anlagestrategie. Nehmen wir den Dax als Beispiel: Ein Buy & Hold-Investment in den deutschen Leitindex profitiert von langfristigen Wertsteigerungen und Dividendenausschüttungen. Der Dax kann mit einer historischen jährlichen Rendite von ca. 6,40 % glänzen.

Eine langfristige Anlage in den deutschen Aktienindex ermöglicht es, ein stabiles Wachstum über die Zeit zu erzielen. Gleichzeitig ist man auch indirekt an der wirtschaftlichen Entwicklung des Standortes Deutschland beteiligt. Abhängig vom Zeitpunkt des Investments schwankt natürlich auch die durchschnittliche Rendite. Diese liegt in den letzten Jahren, je nach Startpunkt, zwischen +2.5 % und +5.5 %.

Bin ich erst Anfang 2022 aktiv geworden, so ist meine aktuelle Rendite negativ. Das ist nichts Außergewöhnliches, denn wir sprechen von durchschnittlichen Gewinnen. Das heißt, einzelne Jahre können auch negativ zu Buche schlagen oder eben auch deutlich positiv.

Buy & Hold profitiert von der Zeit im Markt. Ein mögliches Market Timing ist ausgeschlossen. Zum einen widerspricht es der gängigen Finanzliteratur, zum anderen hat das Verpassen positiver Renditewochen fatale Folgen für die Gesamtrendite. So klingt eine typische Argumentation.

Die Zeit im Markt ist entscheidend, nicht der Zeitpunkt.

Time vs. Market Timing

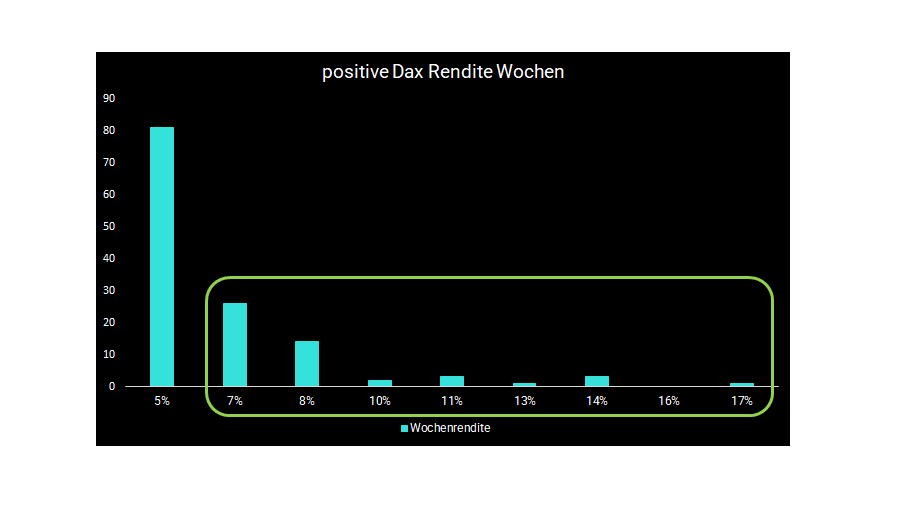

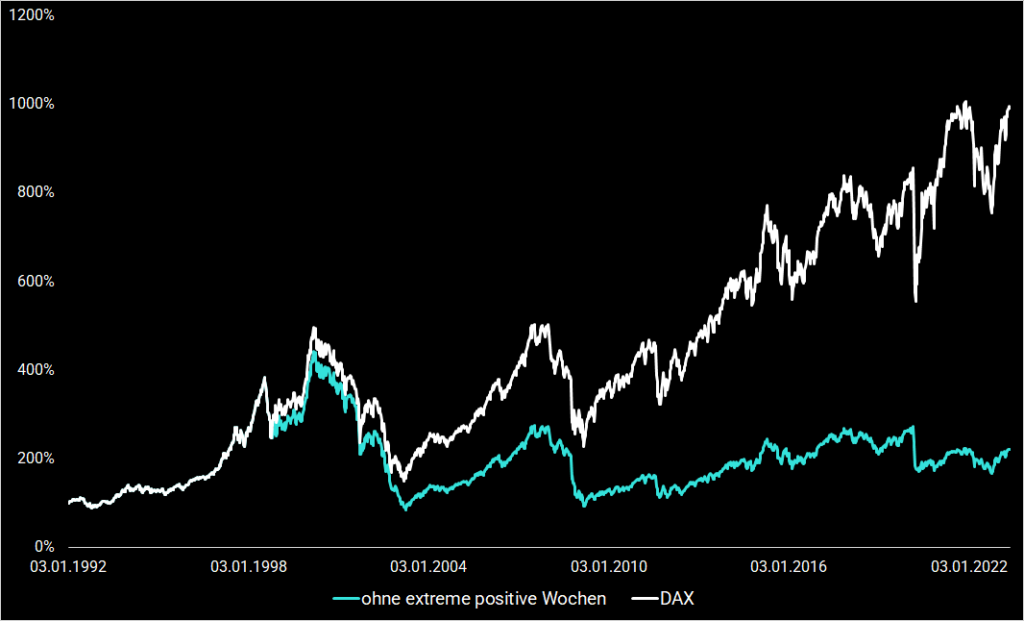

Folgendes Beispiel zeigt dies eindrucksvoll. Nehmen wir einmal an, wir haben ein wirklich schlechtes Händchen und verpassen die besten Renditewochen. Um genauer zu sein, sind wir bei allen Wochen mit einem Kursgewinn von +7.5 % und höher an der Seitenlinie.

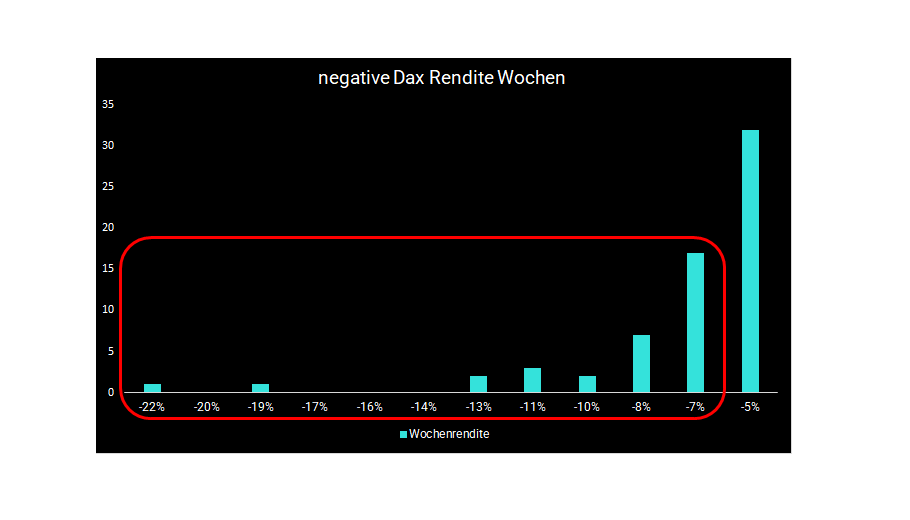

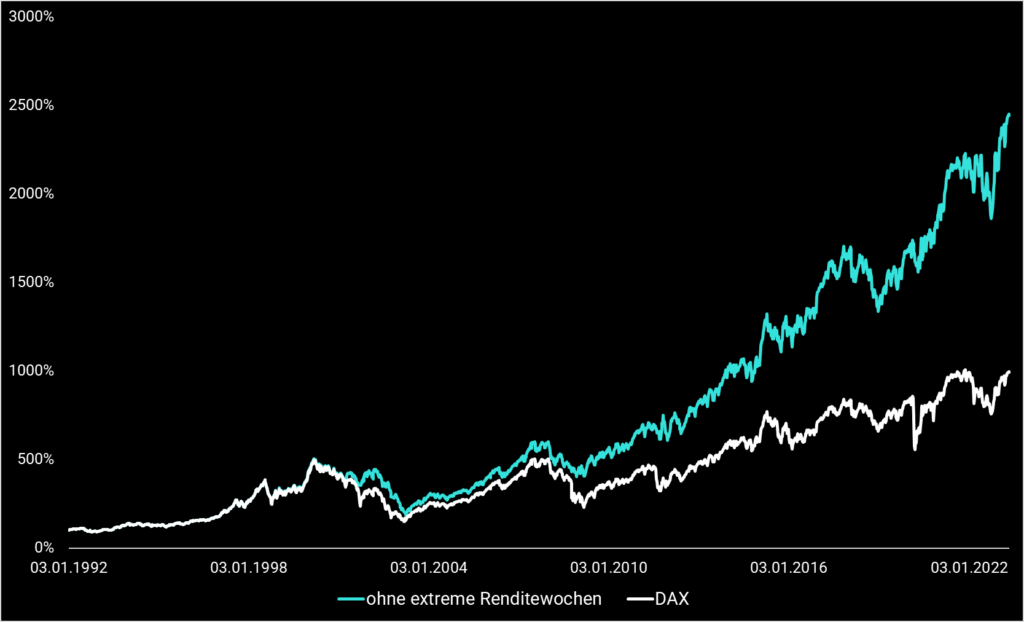

Insgesamt verpassen wir 15 positive Renditewochen. Die Unterschiede zwischen Buy & Hold und unserem schlechten Händchen sind dank Zinseszins drastisch. Ganze +800 % höher fällt der Gewinn der Buy & Hold-Strategie aus. Jetzt kann man das Ganze auch von der anderen Seite aufziehen. Was wäre, wenn wir in der Lage sind, die schlechtesten Renditewochen auszulassen? Mit diesem höchst unrealistischen Beispiel sind wir 20 Wochen 100% in Cash investiert. Die Gesamtrendite liegt um ein Vielfaches höher als die von Buy & Hold.

Ein durchaus realistisches Beispiel ist die Annahme, dass wir sowohl die besten als auch die schlechtesten Renditewochen auslassen. Dies liegt daran, dass die besten Renditewochen i.d.R. den schlechtesten Folgen. Extreme Wochenrenditen treten vermehrt in Marktphasen mit hoher Unsicherheit auf. Die klassischen Beispiele sind hier die Dot.com-Bubble, die Finanzkrise oder der Covid-Crash.

Das Auslassen aller Renditewochen mit einem Gewinn größer als +7,5 % oder einem Verlust von -7,5 %, führt dazu, dass wir Buy & Hold signifikant outperformen. Dies liegt zum einen an der Clusterung von extremen Renditewochen und zum anderen an dem Zinseszinseffekt. Der maximale zwischenzeitliche Verlust lag beim DAX seit 1992 über -60 %. Bei einem Verlust von -60 % benötigen wir einen Gewinn von +150 %, um wieder bei 0 zu sein. In der Praxis ist auch dieses Beispiel eher ein theoretisches Modell. Denn wir können nicht in die Zukunft sehen.

Wir können aber unser Wissen nutzen. Zum einen ist bekannt, dass extreme Renditewochen in Clustern auftreten, zum anderen sind die Verhaltensweisen der Marktteilnehmern in extremen Börsenphasen sehr ähnlich ausgeprägt. Dies liegt nicht daran, dass keiner etwas dazulernt, sondern daran, dass unsere Psyche schlichtweg nicht gut mit Situationen hoher Unsicherheit umgehen kann.

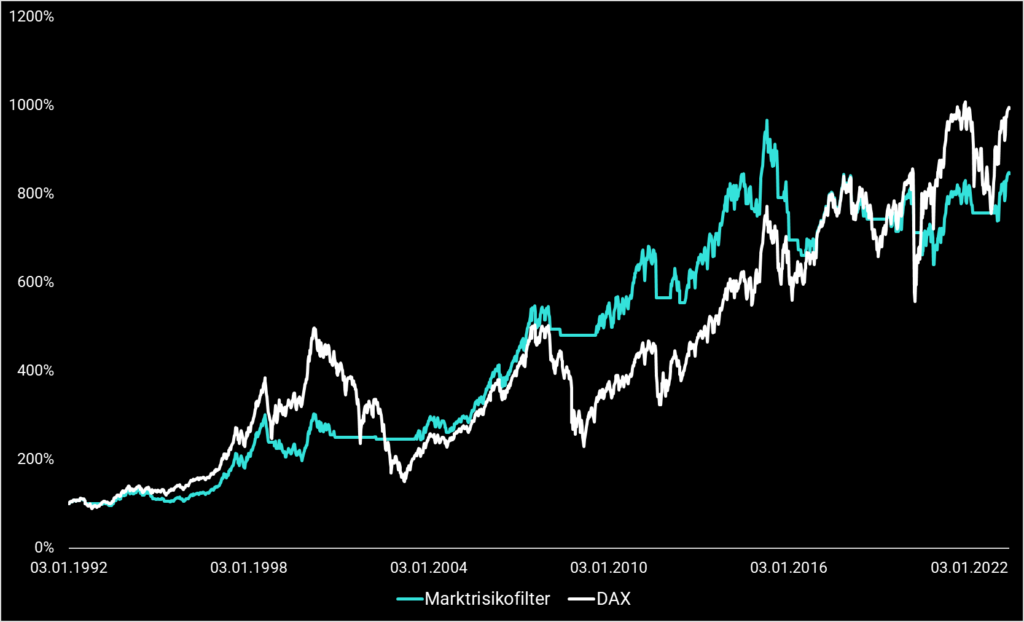

Nehmen wir ein sehr einfaches Modell. Wir sind im Markt investiert, sofern der aktuelle Wochenschlusskurs über dem Durchschnitt der letzten 52 Wochenkurse liegt. Mit diesem simplen Marktrisikofilter sind wir in der Lage, den größten Teil der extremen Renditewochen herauszufiltern. Gleichzeitig können wir den zwischenzeitlichen Wertverlust von ca. -60 % auf ca. -35 % reduzieren. Die Gesamtrendite liegt leicht unter der Buy & Hold-Rendite. Das Rendite-Risiko-Verhältnis konnte jedoch deutlich gesteigert werden.

Fazit

Zusammenfassend können wir sagen, dass der Einfluss extremer Renditewochen auf die langfristige Gesamtperformance massiv ist. Wichtig bei dieser Form von Analysen ist, dass man beide Seiten der Medaille betrachtet. Einfache Ansätze können hier bereits einen erheblichen Mehrwert bringen. Marktrisikofilter nutzen wir übrigens auch in unserem Strategie-Channel Algo Lab.

Weitere spannende Themen