Die Ultimo-Strategie: “buying weakness, selling strength”

Der Finanzmarkt ist ein komplexes und volatiles Gebilde, in dem Marktteilnehmer sich ständig den verändernden Gegebenheiten stellen, um ihre Gewinne zu maximieren und ihre Risiken zu minimieren. Die Interessen der Marktteilnehmer sind vielfältig. Institutionelle Anleger verfolgen andere Ziele als Trader oder Systemhändler. Es treffen langfristige Investitionsansätze auf kurzfristige Tradingstrategien.

In diesem Umfeld gilt es stabile und profitable Handelsansätze zu finden, die man selber auch erfolgreich umsetzen kann. Auch hier gibt es verschiedene Wege. Das Universum reicht von Newstrading über Preisaction bis hin zu saisonalen Strategien. In dem Artikel “Money moves the market – der Ultimo Effekt” haben wir einen saisonalen Ansatz der Ultimo-Effekt unter die Lupe genommen.

Bei jeder Strategie gilt es zunächst die Hausaufgaben zu machen. Bevor man sich der Strategieentwicklung im Detail widmet, muss man einige Fragen zu beantworten. Wie verhält sich der Effekt über die Jahre? Wie ausgeprägt ist dieser Effekt? Mit welchen Instrumenten kann man diesen am besten handeln? Die Antworten zu diesen Fragen ergeben ein Grundbild, das letztlich darüber bestimmt, ob es sich lohnt tiefer einzusteigen – oder eben nicht.

Der Ultimo-Effekt: kaufe am fünftletzten Handelstag eines Monats & verkaufe am vierten Handelstag des neuen Monats

Der Ultimo-Effekt beschreibt das Phänomen, dass zum Monatswechsel hin die Renditen signifikant höher ausfallen als zu allen anderen Handelstagen im Monat. Im Detail heißt dies, dass man innerhalb von acht Handelstagen die gleiche Rendite erzielen kann wie mit einem Buy & Hold-Ansatz. Der Ansatz funktioniert hervorragend auf den US-Indizes. Da jeder Markt für sich ein unterschiedliches Preisverhalten hat, lohnt es sich nicht nur die beiden großen Indizes S&P500 und die Nasdaq100 anzuschauen, sondern auch den S&P400 (Mid Cap) und den S&P600 (Small Cap).

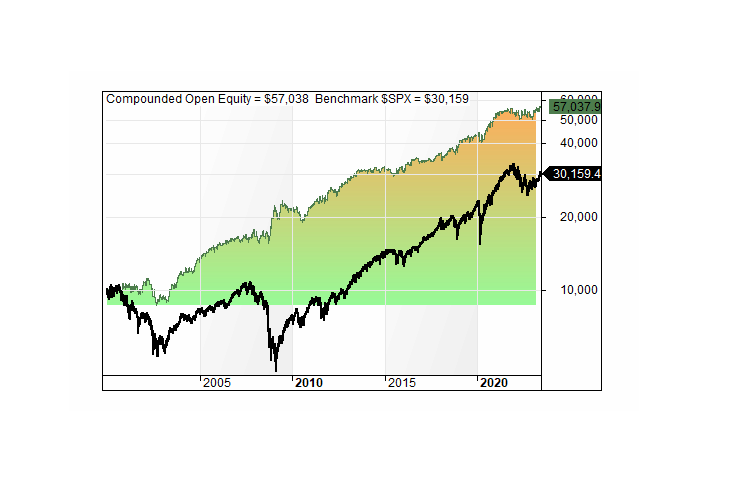

Als ersten Schritt schauen wir uns die Performance des reinen Ultimo-Effekts an. Die Handelskriterien für ein Ultimo-Modell sind einfach. Es wird zum Handelsschluss am fünftletzten Handelstag eines Monats gekauft und zum Handelsschluss am vierten Handelstag des neuen Monats wieder verkauft. Mit Hilfe dieses simplen Ansatzes schlägt ein gleichgewichtetes Portfolio aus den eben genannten vier Indizes den S&P500 deutlich. Selbst in Phasen von hoher Unsicherheit – wie der Dot.com Bubble oder der Finanzkrise – behauptet sich der Ultimo-Effekt blendend. Ähnlich positive Effekte können wir für den Covid-Crash und den Bärenmarkt 2022 erkennen. Im realen Leben würden wir nicht die Indizes kaufen, sondern einen ETF, ein Indexzertifikat oder einen CfD. In diesem Fall wurden ETFs genommen.

Kaufe bei Schwäche und verkaufe bei Stärke

Der Ultimo-Effekt für sich bietet bereits einen klaren Mehrwert für jeden Anleger. Insgesamt kommt man mit diesem Ansatz auf eine auf die Investitionszeit hochgerechnete Rendite von ca. +22 % p.a. Gleichzeitig zeigt der Ansatz aber auch seine Schwächen. In Phasen von hoher Unsicherheit nimmt die Ultimo-Strategie ebenfalls ein hohes Maß an Schwankungsintensität an, sodass zwischenzeitliche Wertverluste von -20 % und mehr durchaus möglich sind.

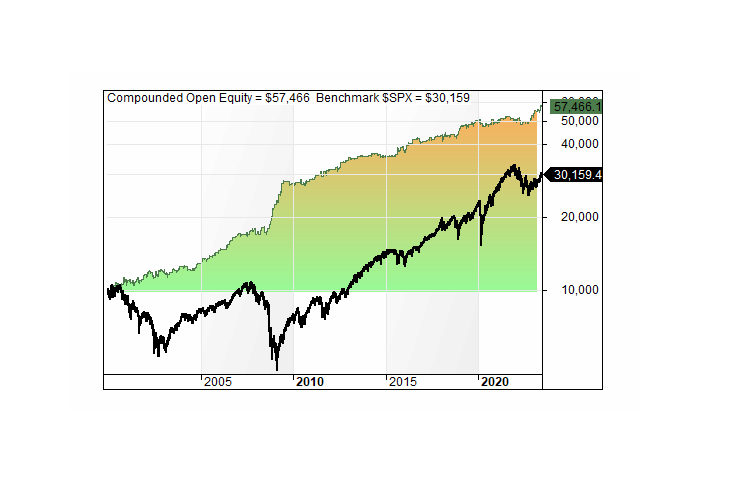

Im nächsten Schritt gilt es also nun herauszufinden, ob man durch einfache Regeln das Rendite-Risiko-Verhältnis verbessern kann. Das Augenmerkt gilt hier einfachen Regeln. Denn die Anzahl der Handelsmöglichkeiten, zwölf mal im Jahr, ist von vornherein begrenzt. Hier gilt es aufzupassen, um nicht durch “Curve Fitting” etwas zu produzieren, was im realen Trading völlig unrealistisch ist. Der einfachste Filter lautet: Kaufe bei Schwäche und verkaufe bei Stärke. Wir steigen also erst ein, wenn der Markt im Vorfeld gefallen ist und verkaufen frühzeitig, wenn der Markt relativ stark gestiegen ist. Dies führt zwingendermaßen dazu, dass sich der Investitionszeitraum verkürzt.

Die Ergebnisse sehen wir in der zweiten Grafik. Mit eine auf den Investitionszeitraum hochgerechneten Rendite von 55% pro Jahr wird nicht nur die Rendite verbessert, sondern auch das Risiko reduziert. Der zwischenzeitliche Wertverlust konnte von -20 % auf -8 % reduziert werden.

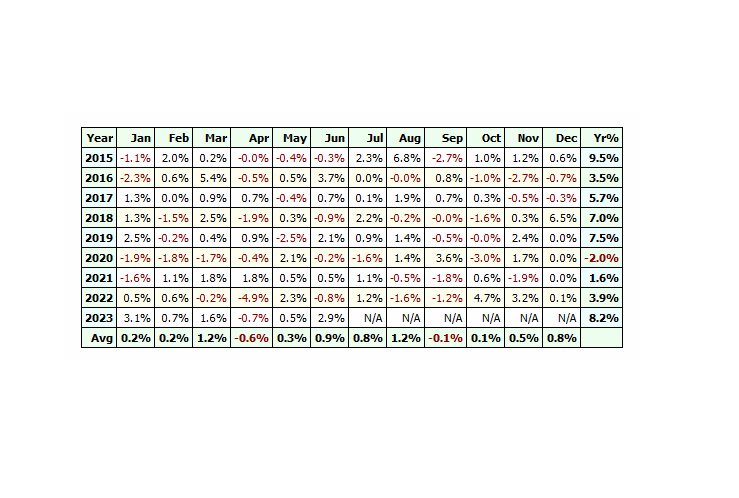

Abzüglich Kosten lag die Rendite innerhalb der letzten neun Jahre acht Mal im grünen Bereich. Die aktuelle Jahresperformance beläuft sich auf +8.2 %. Aufgrund der Strategieeigenschaften lässt sich der Ansatz auch gut mit gehebelten Produkten handeln. Einen Hebel von unter 3 würde ich hier empfehlen. Die Strategie hat neben ihren klaren Einstiegskriterien auch ein integriertes Risikomanagement und einen Teil “Secret Sauce”.

Die Strategie wird ab nächster Woche in unserem Strategie-Channel Algolab angeboten. Dort werden dann die Signale zu den jeweiligen Indizes mit den entsprechenden Take-Profits und Stop-Loss-Marken gepostet.

Weitere spannende Themen