“Best-in-Class”-Akteur in der Werbebranche: Upgrade für diese Aktie!

The Trade Desk startet mit starken Quartalsergebnissen ins Jahr 2023 und übertrifft die Erwartungen der Analysten, begleitet von optimistischen Prognosen für das kommende Quartal. Morgan Stanley-Analyst Matthew Cost hebt das Unternehmen hervor und betont seine führende Rolle in einem sich stabilisierenden Werbemarkt, während auf TipRanks eine überwiegende Mehrheit der Analysten zum Kauf der Aktie rät. Was sind die Gründe des Analysten? Und wie fiel das Quartal im Detail aus?

Das erste Quartal und der Ausblick

The Trade Desk meldete am 10. Mai starke Ergebnisse für das erste Quartal 2023, die die Erwartungen der Analysten deutlich übertrafen. Das Unternehmen berichtete über einen Gewinn von 0,23 USD pro Aktie, was einen deutlichen Anstieg gegenüber den Schätzungen der Analysten von 0,12 USD darstellt.

Der Umsatz des Unternehmens betrug im Berichtszeitraum 382,8 Millionen USD, was einem beeindruckenden Wachstum von 21,4 % gegenüber dem Vorjahr entspricht. Damit übertraf The Trade Desk die Schätzungen der Wall Street um 18,47 Millionen USD, was das starke Wachstum und die dynamische Geschäftsentwicklung des Unternehmens unterstreicht.

Darüber hinaus wurde ein bereinigtes EBITDA (Ergebnis vor Zinsen, Steuern, Abschreibungen und Amortisationen) von 109 Millionen USD gemeldet. Das entspricht einer EBITDA-Marge von 21 %.

Blick in die Zukunft: Das Unternehmen erwartet einen Umsatz von mindestens 452 Millionen USD, was die durchschnittliche Analystenschätzung von 445,63 Millionen USD übertrifft. Außerdem wird ein bereinigtes EBITDA von etwa 160 Millionen USD prognostiziert.

“Best-in-Class”- und “Pure Play”-Akteur

Matthew Cost, Analyst bei Morgan Stanley, hat The Trade Desk als seinen Top-Pick in einem sich stabilisierenden Werbemarkt eingestuft. Die Stärke des Unternehmens liege in seiner Spezialisierung auf die Personalisierung von Werbung, um spezifische Kundengruppen für verschiedene Unternehmen effektiv anzusprechen.

In einer jüngsten Analyse hat Cost seine Einstufung für die Aktie von am Donnerstag von “neutral” auf “overweight” erhöht und das Kursziel von 60 auf 90 USD pro Aktie angehoben. Dies deutet auf ein potenzielles Aufwärtspotenzial von fast 20 % gegenüber dem aktuellen Kurs hin.

Der Analyst glaubt, dass TheTradeDesk gut positioniert ist, um vom Wachstum sowohl im werbegestützten Streaming als auch im Handel mit Medien zu profitieren. Er prognostiziert, dass die Einnahmen im Bereich Connected TV bis 2025 eine durchschnittliche jährliche Wachstumsrate von etwa 18 % erreichen werden.

Cost betonte die Position von The Trade Desk als führende unabhängige Demand-Side-Plattform (DSP) und ihre Fähigkeit, von zwei wichtigen Branchentrends zu profitieren. Erstens, die Verlagerung der Werbeausgaben von traditionellem linearem Fernsehen zum Streaming, und zweitens, die zunehmende Nutzung von Kundendaten von Einzelhändlern durch Werbetreibende, um effektivere und messbare Werbekampagnen zu kreieren. Er beschrieb The Trade Desk als einen “Best-in-Class”-Akteur in der Branche.

Weiterhin beschrieb der Morgan Stanley-Analyst The Trade Desk als einen “Pure Play”-Akteur, der in der Lage ist, die Wachstumsstory der Werbeausgaben optimal zu nutzen. Dies wird dem Unternehmen nach Ansicht von Cost schließlich zu einer führenden Position unter seinen Wettbewerbern verhelfen.

“Wir glauben, dass The Trade Desk in der Lage sein wird, seine Position als unabhängiger Akteur zu nutzen, um mehr Medienpartner aus dem Einzelhandel zu gewinnen und letztendlich ein führender Anbieter von Offsite-Medienwerbung im Einzelhandel zu werden.”

Morgan Stanley-Analyst Matthew Cost

Derzeit überwachen 18 Analysten die Aktie von The Trade Desk auf der Plattform TipRanks. Von diesen empfehlen 15 Analysten den Kauf der Aktie, während zwei eine neutrale Haltung einnehmen und die Aktie als “Halten” bewerten. Nur ein Analyst empfiehlt den Verkauf der Aktie. Die prognostizierten Kursziele reichen dabei von optimistischen 90 USD bis zu einem vorsichtigeren Ziel von 30 USD. Das durchschnittliche Kursziel beläuft sich auf 75 USD.

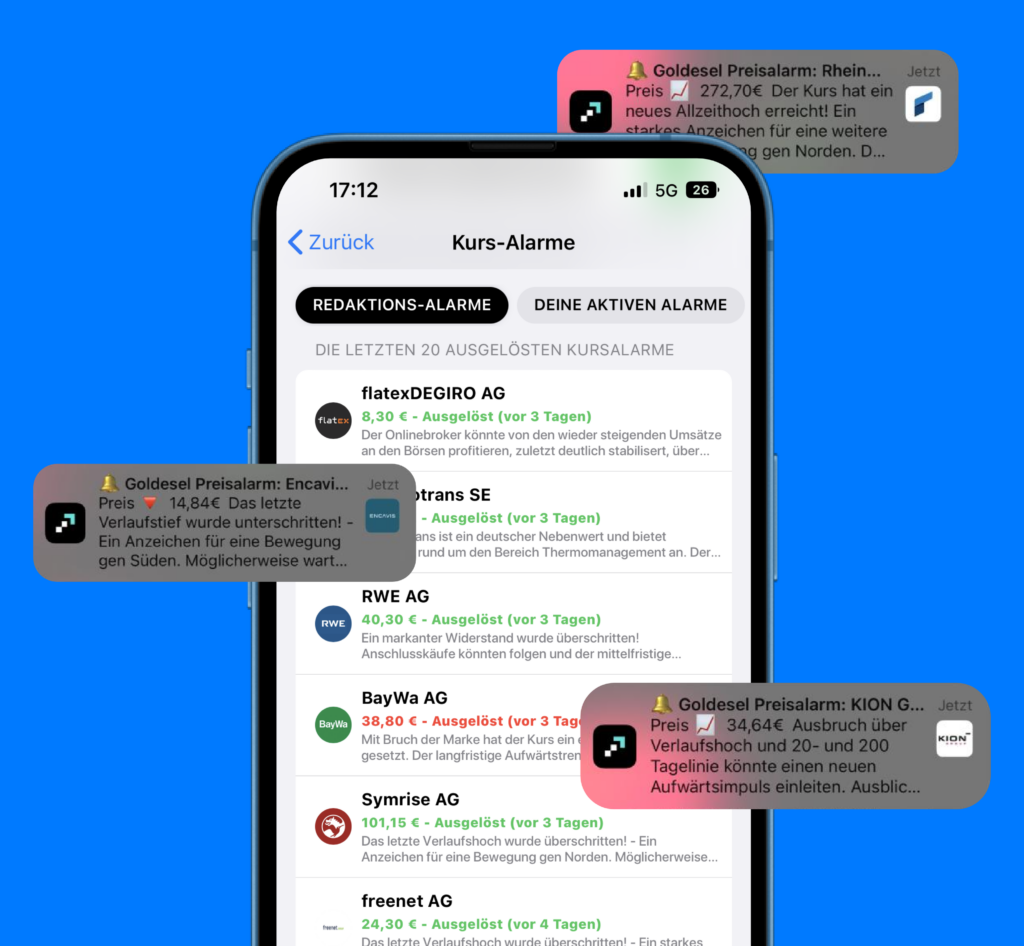

Teste Goldesel Premium 14 Tage kostenlos

Du willst tägliche Marktupdates, Tradingideen, Echtgelddepots und bei einer der aktivsten Tradingcommunitys dabei sein? Dann teste Goldesel Premium 14 Tage kostenlos und tauche ein in die Welt des aktiven Handels.

Technische Einordnung

Die The Trade Desk-Aktie ist im vergangenen Jahr um über 50 % eingebrochen, doch konnte sich im bisherigen Jahresverlauf um über stolze 70 % erholen. Aktuell befindet sich die Aktie unter dem unteren Ende der Widerstandszone, welche sich zwischen den Marken von 80 USD und 83,50 USD erstreckt. Diese gilt es zunächst nachhaltig zu überwinden, damit die starke Aufwärtsbewegung fortgesetzt werden kann. Im Anschluss könnte das Kursziel von Morgan Stanley bei 90 USD als nächstes Ziel anvisiert werden.

Sollte die Aktie jedoch zunächst einen Rücksetzer einlegen, dient die Unterstützungszone, die sich zwischen den Marken von 73,50 USD und 70 USD befindet, als mögliche Stütze. Darunter würde die Unterstützungszone zwischen den Marken von 65 USD und 61 USD und die 50-Tage-Linie als nächste Hilfe anbieten.

Siehe auch: Top-Aktien der KI-Ära: Bank of America präsentiert Favoriten!

Offenlegung wegen möglicher Interessenkonflikte

Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

Weitere spannende Themen