Aktien der Woche: Drei Highlights am Aktienmarkt

Diese Woche war erneut von faszinierenden Entwicklungen auf dem Aktienmarkt geprägt, die mit einer positiven Note abschlossen. Der S&P 500 verzeichnete einen Anstieg von 2,2 %, während der technologieorientierte US-Index Nasdaq ebenfalls um 2,2 % zulegte und der Blue-Chip-Dow um 1,9 % stieg. Diese Aufwärtsbewegung wurde maßgeblich durch überraschend positive Inflationsdaten befeuert.

In unserer heutigen Ausgabe der “Aktien der Woche”-Reihe werfen wir einen Blick auf drei besonders interessante Aktien: Eine davon zeichnet sich durch aufregende Produktankündigungen aus, eine andere hat aufgrund enttäuschender Quartalszahlen und Berichterstattungen einen Rückschlag erlebt und die dritte Aktie steht möglicherweise an einem Wendepunkt, der Anlass zu Spekulationen über einen bevorstehenden Turnaround gibt.

Nvidia: neue Produktankündigungen und bevorstehende Quartalszahlen

In dieser Woche gab es bei Nvidia aufregende Entwicklungen zu melden. Das Unternehmen sorgte mit der Ankündigung neuer Produkte für Aufsehen, darunter der innovative H200 GPU und ein fortschrittlicher Supercomputer. Im Zuge dieser Ankündigungen haben zahlreiche Analysten ihre Meinungen und Einschätzungen geteilt. Zusätzlich steht bei Nvidia eine weitere wichtige Ankündigung bevor: In der kommenden Woche wird das Unternehmen seine Quartalszahlen für das dritte Quartal präsentieren. Doch bevor wir uns diesen Zahlen zuwenden, werfen wir einen Blick auf die spannenden neuen Produktankündigungen.

JUPITER Supercomputer

In einer spannenden Entwicklung hat Nvidia am Montag, den 13. November, den JUPITER Supercomputer vorgestellt. Speziell entwickelt für wissenschaftliche Forschung, die von Künstlicher Intelligenz angetrieben wird, verspricht JUPITER eine außergewöhnliche Rechenkraft für KI- und Simulationsaufgaben, wie das Unternehmen berichtet. Dieses zukunftsweisende System wird im Forschungszentrum Jülich in Deutschland in Partnerschaft mit Nvidia, ParTec, Eviden und SiPearl entstehen. JUPITER wird dabei helfen, die Entwicklung von KI-Modellen in vielfältigen Forschungsbereichen wie Klima- und Wetterforschung, Materialwissenschaften, Pharmazie, Industrietechnik und Quantencomputing zu beschleunigen.

Der Supercomputer wird dabei von einer beeindruckenden Anordnung von sogenannten NVIDIA GH200 Grace Hopper Superchip-Knoten angetrieben. Diese basieren auf einer flüssigkeitsgekühlten Architektur, die fast 24.000 NVIDIA GH200 Superchips umfasst. JUPITER, das laut eigenen Angaben als das leistungsstärkste KI-System weltweit gilt, ist mit einer Kapazität von 90 Exaflops für KI-Training und zusätzlichen 1 Exaflop für Hochleistungsrechnen ausgestattet. Diese Leistung stellt einen bemerkenswerten Fortschritt dar, insbesondere im Vergleich zu Fugaku, dem derzeit führenden Supercomputer in Japan, der eine Rechenleistung von etwa 442 Petaflops, oder rund 0,442 Exaflops, erreicht. JUPITER übertrifft somit Fugaku um das mehr als Zweihundertfache im Bereich KI-Training. Ebenso beeindruckend ist die Hochleistungsrechenkapazität von JUPITER mit 1 Exaflop, was es mit Fugaku gleichstellt, der bisher als einziger Supercomputer die Exaflop-Grenze überschritten hat.

Ian Buck von Nvidia hebt abschließend die Bedeutung von JUPITER hervor, indem er dessen Fähigkeit betont, die komplexesten wissenschaftlichen Herausforderungen unserer Zeit zu bewältigen. Experten wie Thomas Lippert vom Jülich Supercomputing Centre und Emmanuel Le Roux von Eviden erkennen die revolutionäre Bedeutung dieses Supercomputers für die wissenschaftliche Forschung an. Die Installation von JUPITER ist für 2024 geplant.

H200 GPU

In einer weiteren spannenden Ankündigung hat Nvidia den NVIDIA HGX™ H200 vorgestellt. Diese Plattform, basierend auf der NVIDIA Hopper™-Architektur, beinhaltet den NVIDIA H200 Tensor Core Grafikprozessor. Dieser ist speziell für anspruchsvolle KI- und Hochleistungsrechen-Workloads konzipiert und zeichnet sich durch einen besonders schnellen und großen Speicher aus. Der H200, der erste seiner Art mit HBM3e-Speicher, bietet beeindruckende 141 GB Speicher bei einer Geschwindigkeit von 4,8 Terabyte pro Sekunde.

Ab dem zweiten Quartal 2024 wird der H200 für weltweit führenden Serverherstellern und Cloud-Service-Anbietern angeboten. Ian Buck betont, dass der H200 die KI-Supercomputing-Plattform von Nvidia noch schneller macht, um komplexe globale Herausforderungen zu meistern. Die Hopper-Architektur des H200 bringt einen bedeutenden Leistungssprung mit sich, unterstützt durch fortlaufende Softwareverbesserungen. Insbesondere wird die Leistungsfähigkeit des H200 bei der schnellen Verarbeitung großer Sprachmodelle deutlich, wie Buck hinzufügt.

Nvidia plant, den H200 in verschiedenen Konfigurationen anzubieten, was eine breite Verfügbarkeit und vielseitige Einsatzmöglichkeiten in Rechenzentren, Clouds und Edge-Computing-Umgebungen gewährleistet. Der H200 wird auch Teil des NVIDIA GH200 Grace Hopper™ Superchips sein, der für hochleistungsfähige HPC- und KI-Anwendungen ausgelegt ist.

Zusätzlich unterstützt durch die NVIDIA AI Enterprise Software-Suite, die eine Vielzahl von Werkzeugen für die Entwicklung und Beschleunigung von KI-Anwendungen bietet, stellt der H200 eine umfassende Lösung für die Herausforderungen in der Welt der Künstlichen Intelligenz und des Hochleistungsrechnens dar, wie es abschließend heißt.

Nächste Woche dann das nächste Highlight: die Präsentation der Finanzergebnisse für das dritte Quartal. Folgend ein kurzer Überblick über die Prognosen, die Nvidia im zweiten Quartal veröffentlicht hat, sowie die Erwartungen der Wall Street.

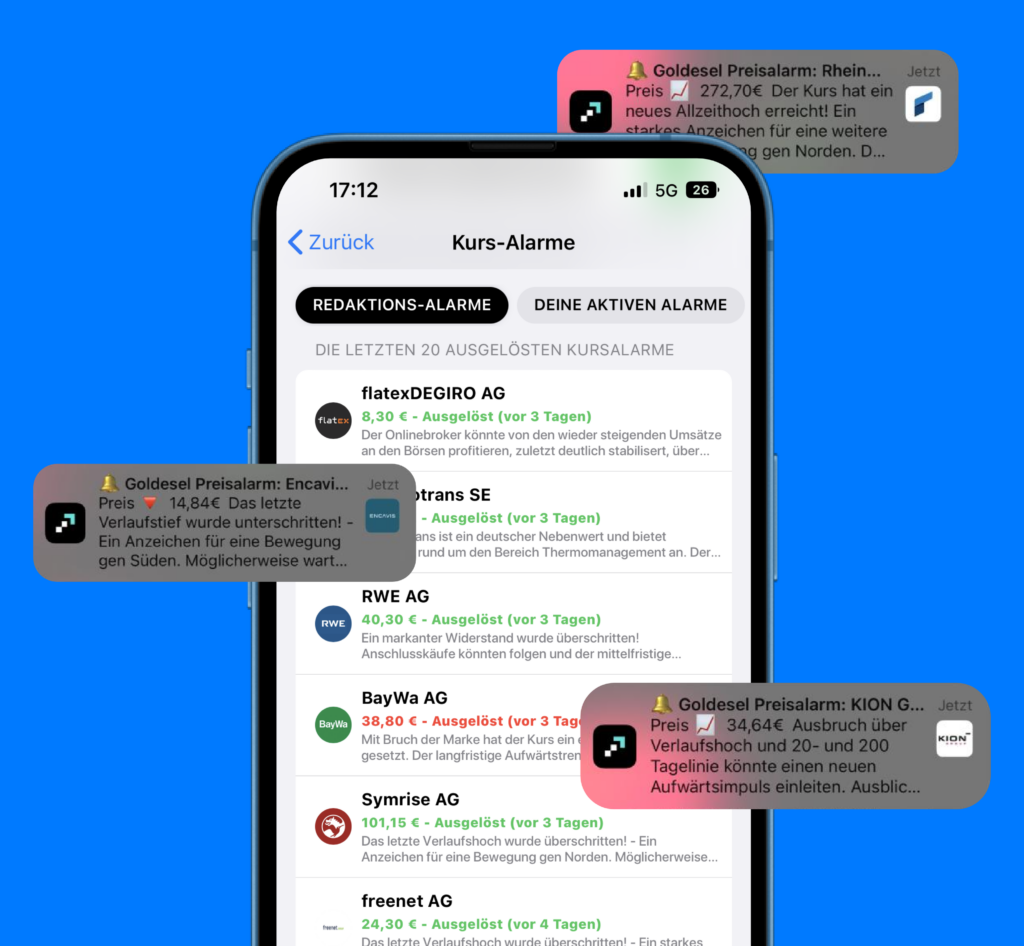

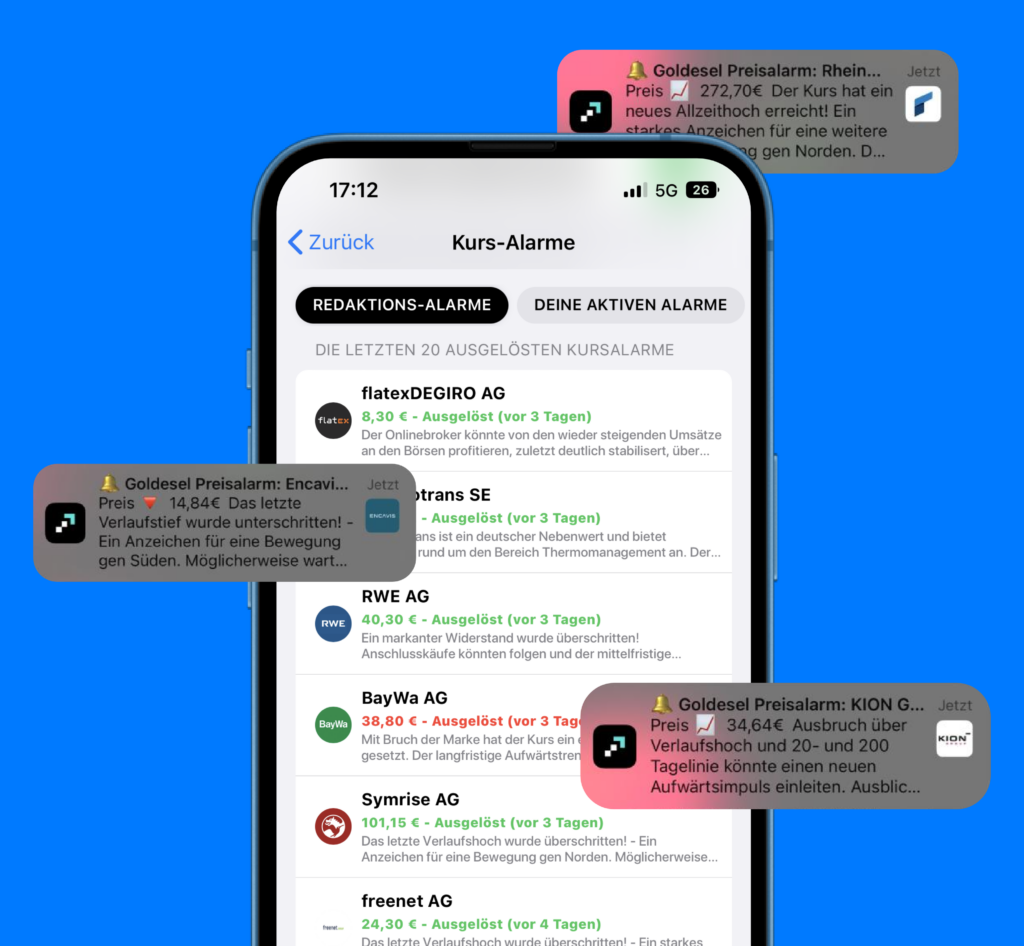

Teste Goldesel Premium 14 Tage kostenlos

Du willst tägliche Marktupdates, Tradingideen, Echtgelddepots und bei einer der aktivsten Tradingcommunitys dabei sein? Dann teste Goldesel Premium 14 Tage kostenlos und tauche ein in die Welt des aktiven Handels.

Prognose von Nvidia für das dritte Quartal

- Umsatz: Nvidia prognostiziert für das dritte Quartal des Geschäftsjahres 2024 einen Umsatz von etwa 16,00 Milliarden USD, mit einer möglichen Abweichung von plus/minus 2 %.

- Bruttomarge: Die erwartete Bruttomarge wird auf etwa 72,5 % geschätzt, wobei eine Schwankungsbreite von plus oder minus 50 Basispunkten berücksichtigt wird.

- Betriebsausgaben: Die Betriebsausgaben werden voraussichtlich rund 2,00 Milliarden USD betragen.

- Sonstige Erträge und Aufwendungen: Es wird erwartet, dass die sonstigen Erträge und Aufwendungen etwa 100 Millionen USD ausmachen werden. Diese Zahl schließt Gewinne und Verluste aus nicht-verbundenen Investitionen aus, was auf eine gewisse Stabilität in diesem Bereich hindeutet.

In der aktuellen Prognose hat Nvidia keine spezifischen Schätzungen für den Gewinn pro Aktie oder andere finanzielle Kennzahlen zur Verfügung gestellt.

Prognose der Wall Street für das dritte Quartal

Die folgenden Prognosen der Wall Street stützen sich auf Daten der Analyseplattform Tikr und reflektieren die durchschnittlichen Schätzungen von 40 Analysten in Bezug auf Umsatz und Gewinn pro Aktie sowie von 32 Analysten bezüglich des Nettogewinns.

- Umsatz: Die Wall Street erwartet für Nvidia im dritten Quartal einen Umsatz von 16,1 Milliarden USD, was geringfügig über der Prognose des Unternehmens liegt und etwa 2,6 Mal höher als der Vorjahreswert ist. Diese Schätzung beruht auf der Annahme, dass Nvidia von der wachsenden Nachfrage nach High-End-Grafikchips für KI-Workloads profitieren wird.

- Gewinn pro Aktie: Analysten prognostizieren einen Gewinn von ungefähr 3,39 USD pro Aktie, was einem beeindruckenden Anstieg von fast 500 % gegenüber dem Vorjahreszeitraum entspricht.

- Nettogewinn: Der Nettogewinn wird auf etwa 8,3 Milliarden USD geschätzt, was einer Gewinnmarge von rund 52 % entspricht.

Analystenmeinungen zu Nvidias jüngsten Produktankündigungen und Q3-Prognosen

- Citi: Bei Citi behielt Analyst Atif Malik eine positive Sichtweise auf Nvidia bei und setzte ein Kursziel von 575 USD. Malik unterstrich, dass die Umsatzschätzungen für Nvidias Rechenzentrumssegment in den nächsten zwei Quartalen die allgemeine Markterwartung deutlich übertreffen. Für das dritte Quartal erwartet man einen Umsatz zwischen 13,5 und 14 Milliarden USD und für das vierte Quartal zwischen 15 und 15,5 Milliarden USD, was die allgemeinen Schätzungen von 12,9 bzw. 14,7 Milliarden USD übersteigt. Malik betonte dabei mehrere Schlüsselfaktoren, auf die sich die Investoren vor dem Quartalsbericht nächster Woche konzentrieren sollten. Dazu gehören die Auswirkungen der US-Restriktionen für KI-Chips in China auf die Umsatzprognosen von Nvidia, die Nachhaltigkeit des Gesamtumsatzes im Rechenzentrumsbereich sowie erste Datenpunkte von General-KI-Anwendungen/Produkten. Außerdem diskutierte er Nvidias neue KI-Hardware-Roadmap. Die kürzlich angekündigte GPU-Roadmap des Unternehmens für KI-Anwendungen wurde als “blitzschnell” bezeichnet, was auf ein hohes Tempo bei der Entwicklung und Veröffentlichung neuer KI-GPUs hindeutet. Dabei reduzierte Nvidia die Einführungszeit neuer GPUs von einem zweijährigen Zyklus auf etwa ein Jahr, wie z.B. beim Nachfolger des B100-Chips zum X100 Chip. Malik kommentierte auch die Wettbewerbssituation und stellte fest, dass, obwohl Intel und Google Fortschritte machen, Nvidias H100-Chip in Bezug auf Leistung und Kapazität immer noch führend ist, insbesondere bei größeren Mengen.

- Barclays: Das Team von Barclays, angeführt von Blayne Curtis, lieferte eine tiefgreifende Analyse der Technologie-Lieferkette in Asien, mit besonderem Fokus auf Nvidia. Die Analysten stellten dabei eine markante Verschiebung in Nvidias Produktportfolio im dritten Quartal fest, die sich hauptsächlich auf die H100-Grafikkarten konzentrierte. Ein signifikanter Rückgang bei den A100-Modellen wurde beobachtet, was wahrscheinlich auf Exportbeschränkungen in China zurückzuführen ist und auf Nvidias Strategie, Produkte mit höheren Einnahmen zu priorisieren. Für das Januarquartal prognostizieren die Analysten einen Umsatz von 18 Milliarden USD für Nvidia, deutlich über den 14,3 Milliarden USD, die von der Wall Street erwartet werden. Für April wird ein Umsatz von 20 Milliarden USD vorhergesagt, verglichen mit den 16 Milliarden USD, die von anderen Analysten der Wall Street geschätzt werden. Die Analysten von Barclays hoben das Erscheinen der neuen Chip-Varianten H20, L20 und L2 hervor, die speziell für den chinesischen Markt und als Antwort auf die Exportbeschränkungen entwickelt wurden Ein besonderes Interesse galt dabei den L40-Grafikkarten, die im Oktober 2022 eingeführt wurden und maßgeschneidert für den Einsatz in Servern und Rechenzentren sind. Diese speziellen Versionen dürften einen signifikanten Anstieg der Absatzzahlen für Nvidia bewirken – erwartet wird ein Anstieg auf 100k im dritten Quartal und bis zu 600k bis zum 24. April, so die Analysten. Während die genauen Spezifikationen und Unterschiede dieser auf China zugeschnittenen Modelle im Vergleich zu den globalen Standardmodellen noch nicht vollständig klar sind, betonen die Analysten in ihrem Bericht, dass diese Entwicklung Nvidias Anpassungsfähigkeit an verschiedene Marktbedingungen und regulatorische Gegebenheiten unterstreicht.

Zur Info: Im vergangenen Monat verschärfte die US-Regierung ihre Maßnahmen, um Chinas Zugriff auf fortschrittliche Halbleitertechnologien zu beschränken. Dabei setzten sie den betroffenen Unternehmen eine Frist von 30 Tagen, um die neuen Restriktionen umzusetzen. Kürzlich aktualisierte die Biden-Administration ihre Richtlinien, woraufhin Nvidia in einer öffentlichen Mitteilung bekanntgab, dass das Verbot unverzüglich in Kraft getreten ist.

Auf TipRanks.com wird NVIDIA von 38 Analysten bewertet, wovon 37 Analysten ein “buy”-Rating und einer ein “hold”-Rating haben. Kein Analyst bewertet die Aktie mit “sell”.

| 38 Analysten | Kursziel | Kurspotenzial |

| Höchstes Kursziel | 1100 USD | 123 % |

| Durchschnittliches Kursziel | 648 USD | 31,4 % |

| Niedrigstes Kursziel | 560 USD | 13,6 % |

Chartanalyse

Nach einem herausfordernden Jahr 2022, in dem die Nvidia-Aktie über 50 % an Wert verlor, konnten sich die Anleger im aktuellen Jahr mit einer beeindruckenden Performance von mehr als 240 % erfreuen. Aktuell befindet sich die Aktie nahe einer kleinen, aber signifikanten Widerstandszone, die sich zwischen 499 und dem Allzeithoch von etwa 503 USD erstreckt. Hier hat sich ein interessantes Muster gezeigt, das in der Chartanalyse als “Double Top” bekannt ist. Dieses Muster deutet oft auf eine mögliche Trendumkehr hin und entsteht, wenn der Aktienkurs zweimal ein nahezu gleich hohes Niveau erreicht, es aber nicht schafft, dieses Niveau nachhaltig zu übertreffen. Für Nvidia bedeutet das, dass ein nachhaltiges Durchbrechen dieser Widerstandszone ein Schlüsselmoment sein könnte, um den Aufwärtstrend fortzusetzen, wobei das Kursziel des Citi-Analysten von 575 USD etwa 14 % höher liegt.

Sollte sich jedoch das Double Top bestätigen und die Aktie von der Widerstandszone abprallen, könnten die Marken von 481 bis 467 USD als erste Unterstützungszone dienen. Darunter liegt eine weitere potenzielle Unterstützungszone zwischen 451 und 440 USD. Zudem könnte die 50-Tage-Linie, die derzeit in dieser Zone verläuft, zusätzliche Stabilität bieten.

Für diejenigen, die von einem erfolgreichen Durchbruch der Widerstandszone und dem anschließenden Aufwärtstrend profitieren möchten, könnte ein Derivat wie der Open End-Turbo-Optionsschein der HSBC (WKN: HG9Q65, Hebel 2,63) eine attraktive Wahl sein.

Siehe auch: Defensive Aktie mit über 4 % Dividendenrendite und Aufholpotenzial

Alibaba: zweistelliger Kurseinbruch nach Absage bei der Cloud-Abspaltung

Die Aktie von Alibaba erlebte einen stärkeren Rückgang von insgesamt über 11 % am Donnerstag und Freitag, nachdem das Unternehmen seine Quartalszahlen veröffentlicht und Pläne zur Abspaltung seines Cloud-Geschäfts zurückgezogen hatte. Diese Nachrichten wirkten sich auch auf andere chinesische Aktien aus, wobei JD.Com etwa 6 %, Bilibili rund 5 % und Baidu etwa 3 % an Wert verloren. Zudem äußerten sich zahlreiche Analysten zur Aktie. Doch zunächst einen Überblick zum dritten Quartal.

Das dritte Quartal

Die Finanzergebnisse von Alibaba für das dritte Quartal waren gemischt. Einerseits übertraf der Gewinn pro ADS (American Depositary Share) mit 2,14 USD die Erwartungen um 0,05 USD. Andererseits verfehlte der Umsatz von 30,81 Milliarden USD, eine Steigerung von 9 % im Vergleich zum Vorjahr, die Prognosen um 230 Millionen USD. Im Bereich Cloud Intelligence, der auf die Entwicklung von KI-Modellen spezialisiert ist, stieg der Umsatz um 2,2 % auf etwa 3,79 Milliarden USD. Und wie haben sich die Umsätze in den anderen Geschäftssegmenten entwickelt?

| Geschäftssegment | Umsatz in USD | Umsatz Vorjahreszeitraum in USD | Umsatzwachstum | Anteil am Gesamtumsatz |

| Taobao und Small Group | 13,39 Mrd. | 12,88 Mrd. | 4 % | 43,5 % |

| Einzelhandelsgeschäft in China | 12,69 Mrd. | 12,32 Mrd. | 3 % | 41,2 % |

| Großhandelsgeschäft in China | 0,69 Mrd. | 0,59 Mrd. | 18 % | 2,3 % |

| Alibaba International Digital Commerce | 3,36 Mrd. | 2,20 Mrd. | 53 % | 10,9 % |

| Cainiao Smart Logistics Network | 3,13 Mrd. | 2,5 Mrd. | 25 % | 10,2 % |

| Cloud Intelligence | 3,79 Mrd. | 3,71 Mrd. | 2,2 % | 12,3 % |

| Local Services Group | 2,13 Mrd. | 1,84 Mrd. | 16 % | 6,9 % |

| Digitale Medien und Unterhaltung | 0,79 Mrd. | 0,71 Mrd. | 11 % | 2,6 % |

Die Umsatzaufteilung von Alibaba führte für einen detaillierteren Einblick zu einer Summe von über 100 % des Gesamtumsatzes, weil einige Geschäftsbereiche, wie das Einzel- und Großhandelsgeschäft in China, bereits in der größeren Kategorie der Taobao und Tmall Group enthalten sind. Bei der Umsatzverteilung sticht vor allem das starke Wachstum des Alibaba International Digital Commerce hervor, das mit einer Steigerung von 53 % im Jahresvergleich am stärksten expandiert ist und auf die wachsende globale Präsenz des Unternehmens hinweist. Andererseits zeigt der Bereich Cloud Intelligence ein vergleichsweise moderates Wachstum von 2,2 %, was die Herausforderungen in diesem hochkompetitiven und technologieintensiven Sektor unterstreicht. Darüber hinaus zeigt der relativ große Anteil der Taobao und Tmall Group am Gesamtumsatz die anhaltende Bedeutung des E-Commerce-Geschäfts für Alibaba und seine starke Position im chinesischen Markt.

Der Nettomittelzufluss aus der laufenden Geschäftstätigkeit betrug 6,75 Milliarden USD, was einem Anstieg von 4 % gegenüber dem Vorjahresquartal entspricht. Der Free Cashflow stieg sogar um 27 % auf 6,198 Milliarden USD.

In seiner Pressemitteilung betonte Alibaba seine Absicht, weiterhin in Technologie und Innovation zu investieren, um neues Wachstum anzukurbeln. Das Unternehmen bekräftigte sein Vertrauen in die Grundlagen seines Geschäfts und kündigte zudem seine erste jährliche Dividendenausschüttung für das Geschäftsjahr 2023 an. Die Dividende soll insgesamt rund 2,5 Milliarden USD betragen und ist Teil der Bemühungen, die Aktionärsrendite zu erhöhen, zusätzlich zu einem laufenden Aktienrückkaufprogramm. Für jeden ADS wird eine Dividende von 1,00 USD gezahlt, was einer Rendite von 1,15 % entspricht. Die Dividende ist am 18. Januar zahlbar, wobei Aktionäre, die am 21. Dezember eingetragen sind, berücksichtigt werden; die Aktie wird am 20. Dezember ex-Dividende gehandelt.

Im Laufe des Quartals kaufte Alibaba etwa 18,6 Millionen ADS (entsprechend 148,4 Millionen Stammaktien) für rund 1,7 Milliarden USD zurück. Im Rahmen des aktuellen Aktienrückkaufprogramms, das bis März 2025 läuft, verbleiben noch etwa 14,6 Milliarden USD.

Übrigens: Zwei Hotstocks vor dem Turnaround?

Cloud-Abspaltung und Veräußerungen von Anteilseigentum

Eine wichtige strategische Entscheidung von Alibaba betraf das Cloud-Geschäft. Angesichts der jüngsten Ausweitung der US-Beschränkungen für den Export hochentwickelter Computerchips und der daraus resultierenden Unsicherheiten für die Cloud Intelligence Group hat das Unternehmen seine Pläne zur vollständigen Ausgliederung dieses Geschäftsbereichs verworfen. Alibaba glaubt, dass eine solche Ausgliederung möglicherweise nicht den gewünschten Effekt auf den Shareholder Value hätte. Stattdessen konzentriert sich das Unternehmen nun auf die Entwicklung eines nachhaltigen Wachstumsmodells für den Bereich Cloud Intelligence unter den gegebenen Umständen.

Zusätzlich zu diesen Unternehmensaktivitäten gab es auch Bewegungen im Anteilseigentum. Der Familientrust des chinesischen Milliardärs Jack Ma, dem Gründer von Alibaba, plant den Verkauf von rund 10 Millionen ADS für etwa 870,71 Millionen USD. Dieser Verkauf soll am 21. November durch die Fonds JSP Investment und JC Properties, die zum Familientrust gehören, durchgeführt werden.

Was sagen die Analysten?

Die Einschätzungen und Meinungen von Analysten von Morgan Stanley und Barclays Capital zu Alibaba nach der Ankündigung, die Abspaltung seines Cloud-Geschäfts nicht fortzuführen, bieten unterschiedliche Perspektiven auf die Zukunft des Unternehmens.

- Morgan Stanley: Die Analysten von Morgan Stanley haben Alibaba von ihrer Liste der Top-Picks gestrichen und stattdessen Tencent als ihren neuen Favoriten ausgewählt. Diese Entscheidung reflektiert eine Veränderung ihrer Einschätzung bezüglich Alibaba. Am 8. Januar hatten sie Alibaba als Top-Pick eingestuft, basierend auf der Annahme, dass das Unternehmen von der Erholung des Verbrauchs profitieren würde, was zu einem Turnaround bei den Einnahmen aus E-Commerce-Dienstleistungen für Händler führen, die Beschleunigung des Cloud-Geschäfts vorantreiben und eine solide Aktionärsrendite sowie effektives Kapitalmanagement sicherstellen würde. Allerdings sehen sie nun Defizite in allen drei Bereichen: eine langsamer als erwartete makroökonomische Erholung mit anhaltendem E-Commerce-Wettbewerb, eine unsichere Beschleunigung der Cloud-Einnahmen kurzfristig und eine negative Überraschung beim Cloud-Börsengang. Infolgedessen haben sie ihre Schätzungen für den Umsatz und den bereinigten Nettogewinn für die Jahre 2025-2030 um 2-8 % bzw. 5-18 % gesenkt und das Kursziel auf 110 USD herabgesetzt.

- Barclays: Die Analysten von Barclays hingegen bekräftigten ihr “overweight”-Rating für Alibaba und behielten ihr Kursziel von 138 USD bei. Sie sehen den Verzicht auf den mit Spannung erwarteten Cloud-Börsengang als eine enttäuschende, aber letztendlich richtige Entscheidung für das Unternehmen. Sie verstehen, dass diese Entscheidung, die teilweise auf die Auswirkungen des US-Chipverbots zurückzuführen ist, von Anlegern als Enttäuschung empfunden wurde, da sie auf die Wertfreisetzung durch die Ausgliederung wertvoller Tochtergesellschaften, insbesondere der Cloud, gehofft hatten. Die Analysten betonten, dass sich die Entscheidung angesichts der regulatorischen Unsicherheiten in den USA und China sowie des begrenzten Zugangs zu fortschrittlichen Chips langfristig als richtig erweisen könnte. Sie glauben, dass das Management des Cloud-Geschäfts nun den Fokus stärker auf den Aufbau und das Wachstum des Geschäfts legen kann, anstatt sich mit regulatorischen Fragen zu beschäftigen. Darüber hinaus heben sie hervor, dass Alibaba seine Bemühungen zur Steigerung der Aktionärsrenditen verstärkt hat, indem es zum ersten Mal jährliche Dividenden in Höhe von insgesamt 2,5 Milliarden USD ausschüttet. Diese Dividenden ergänzen die aggressiven Aktienrückkäufe des Unternehmens, die in den letzten vier Monaten 3 Milliarden USD betrugen. Während der Cloud-Börsengang als Hauptkatalysator für die Aktien galt, bleiben die Analysten von Barclays überzeugt, dass die aggressiven Aktienrückkäufe und die neuen Dividenden die Aktien von Alibaba für langfristige Inhaber sehr attraktiv machen.

Auf TipRanks.com wird Alibaba von 16 Analysten bewertet, wovon 15 Analysten ein “buy”-Rating haben und nur ein Analyst das “hold”-Rating bevorzugt. Kein Analyst bewertet die Aktie mit “sell”.

| 16 Analysten | Kursziel | Kurspotenzial |

| Höchstes Kursziel | 155 USD | +99 % |

| Durchschnittliches Kursziel | 128 USD | +64,5 % |

| Niedrigstes Kursziel | 93 USD | +19,5 % |

Chartanalyse

Im vergangenen Jahr ist die Alibaba-Aktie um über 22 % eingebrochen und auch dieses Jahr scheint für Alibaba-Aktionäre mit einem Kursverlust von über 16 % enttäuschend zu werden. Aktuell befindet sich die Aktie über der Unterstützungszone zwischen den Marken von 75 USD und 67 USD, die als Halt fungieren kann. Sollte diese Unterstützung jedoch nicht halten, könnte die nächste Unterstützungszone zwischen der Marke von 62 USD und dem Tief bei ca. 58 USD einen weiteren Halt bieten.

Gelingt es der Aktie jedoch sich zu erholen und aus der Abwärtsbewegung auszubrechen, könnte sich zunächst die 50-Tage-Linie, gefolgt von der Widerstandszone zwischen den Marken von 88 USD und 94 USD als Hürde erweisen. Sollten die Widerstände jedoch durchbrochen werden, könnte das nächste Ziel die Widerstandszone zwischen den Marken von 100 USD und 105 USD sein. Vom oberen Ende aus ist das Kursziel von den Barclays-Analysten schließlich noch über 30 % entfernt.

Target: Möglicher Wendepunkt dank Margen-Expansion?

Target, ein bekannte Einzelhändler aus den USA, könnte ein beeindruckendes Comeback erleben, nachdem die Aktie in dieser Woche um über 17 % zulegte. Dieser Anstieg folgt auf die Veröffentlichung starker Quartalszahlen und einigen Aufstufungen seitens der Analysten. Doch mehr dazu im folgenden.

Das dritte Quartal

In seinem Quartalsbericht am Mittwoch, den 15. November, meldete Target einen Gewinn von 2,10 USD pro Aktie und übertraf damit deutlich die Wall Street-Schätzungen um 0,62 USD. Der Umsatz erreichte 25,4 Milliarden USD, was einem Rückgang von 4,2 % gegenüber dem Vorjahr entspricht, jedoch wurden die Erwartungen der Wall Street um 160 Millionen USD ebenfalls geschlagen.

Die vergleichbaren Umsätze des Unternehmens, eine wichtige Kennzahl in der Einzelhandelsbranche, die Umsätze von Standorten vergleicht, die seit mind. einem Jahr geöffnet sind, fielen im Quartal um 4,9%, was jedoch besser als der Konsens von -5,2 % ist. Dieser Rückgang in bestimmten Verbraucherkategorien wurde teilweise durch das anhaltende Wachstum in den sogenannten Frequenzkategorien, insbesondere im Beauty-Segment, ausgeglichen. Zudem verzeichneten die Same-Day-Services von Target ein Wachstum von mehr als 8%, angeführt von einem über 12%igen Anstieg bei Drive-Up.

Ein ausschlagebener Aspekt war die Margenentwicklung bei Target. Die operative Marge lag bei 5,2 %, im Vergleich zu 3,9 % im Vorjahr. Die Bruttomarge erreichte 27,4 % des Umsatzes, gegenüber 24,7 % im Vorjahr. Diese Verbesserung ist auf geringere Abschriften, andere bestandsbezogene Kosten, niedrigere Frachtkosten sowie geringere Kosten für die Lieferkette und die digitale Abwicklung zurückzuführen.

Interessanterweise hat Target in diesem Quartal keine Aktien zurückgekauft, verfügt aber am Ende des Quartals über eine verbleibende Kapazität von etwa 9,7 Milliarden USD im Rahmen des vom Vorstand genehmigten Rückkaufprogramms.

Ausblick auf das vierte Quartal

Für das vierte Quartal prognostiziert Target vergleichbare Umsätze, die sich um einen mittleren einstelligen Rückgang bewegen sollten, sowie einen Gewinn pro Aktie zwischen 1,90 und 2,60 USD, was die Konsensmarke von 2,24 USD übersteigt. Weitere Details zu dieser Prognose wurden jedoch nicht angegeben, jedoch äußerte der CEO das folgende Statement:

“Mit Blick auf die Zukunft werden wir weiterhin in unser gesamtes Geschäft investieren – in unser Sortiment, unser Team und die von uns angebotenen Dienstleistungen – um die Neuheit, Erschwinglichkeit und Bequemlichkeit zu bieten, die unsere Gäste während der Weihnachtszeit und darüber hinaus wünschen.”

Target-CEO Brian Cornell

Doch wie sehen die Analysten das dritte Quartal und die Zukunftsaussichten der Target-Aktie?

Das sagen die Analysten

- Wells Fargo: Edward Kelly, Analyst bei Wells Fargo, hat seine Einschätzung für Target von “neutral” auf “übergewichten” angepasst und begründet diese Aufstufung mit den beeindruckenden Ergebnissen des Unternehmens im dritten Quartal, insbesondere aufgrund starker Margen, die er als wesentlichen Wendepunkt für das Unternehmen ansieht. Kelly hebt hervor, dass der Anstieg der Bruttomarge im Quartal das Ertragsrisiko erheblich verringert und Möglichkeiten für eine stärkere Erholung eröffnet. Diese positive Entwicklung hat den Analysten dazu veranlasst, das Kursziel für Target von 120 USD auf 148 USD anzuheben. Kelly erwartet zudem eine weitere Verbesserung der Bruttomarge und hat seine Gewinnschätzungen pro Aktie für die Jahre 2024 und 2025 auf 9,25 USD bzw. 10,50 USD angehoben, was über dem Marktkonsens von 8,82 USD bzw. 9,86 USD liegt. Trotz dieser optimistischen Einschätzung weist Kelly jedoch auch auf Bereiche hin, die weiterhin Anlass zur Sorge geben, wie die Verbraucherstimmung, Marktanteilsverluste, anhaltend negatives Verkehrsaufkommen und eine inkonsistente Ausführungsbilanz.

- Morgan Stanley: Morgan Stanley-Analyst Simeon Gutman richtet sein Augenmerk auf eine spezielle Metrik im jüngsten Quartalsbericht: die 19-prozentige Verringerung der Lagerbestände. Gutman interpretiert diese Entwicklung als Indiz für effektive Fortschritte des Unternehmens bei der Optimierung seiner Lagerhaltung, und zwar ohne die Notwendigkeit zusätzlicher Rabatte oder Marketingmaßnahmen. Diese positive Dynamik verstärkt laut Gutman die Zuversicht, dass der jüngste Anstieg des Aktienkurses auf 170 USD nun eine solide Basis hat.

- Bank of America: Schließlich gibt es noch Robert Ohmes von der Bank of America, der eine weitere positive Sichtweise auf die Aktie von Target vertritt. Ohmes ist der Meinung, dass Target im vierten Quartal und darüber hinaus im nächsten Jahr von anhaltenden Möglichkeiten zur Verbesserung der Bruttomarge profitieren wird. Letztlich hebt der Analyst auch Verbesserungen im Bereich Digital/Same-Day und Merchandising-Initiativen hervor, die er als positive Faktoren für die zukünftige Entwicklung von Target ansieht.

Auf TipRanks.com wird Target von 28 Analysten bewertet, wovon 14 Analysten ein “buy”-Rating haben und 14 Analysten das “hold”-Rating bevorzugen. Kein Analyst bewertet die Aktie mit “sell”.

| 28 Analysten | Kursziel | Kurspotenzial |

| Höchstes Kursziel | 180 USD | +38,5 % |

| Durchschnittliches Kursziel | 150 USD | +15,5 % |

| Niedrigstes Kursziel | 125 USD | -3,7 % |

Technische Chartanalyse

Im vergangenen Jahr durchlief die Aktie von Target eine herausfordernde Phase, wobei sie einen Rückgang von über 35 % verzeichnete. Diese Tendenz setzte sich auch im laufenden Jahr fort, wobei die Aktie eine weitere negative Entwicklung von etwa 13 % zeigte. Aktuell scheint die Aktie sich einer Widerstandszone zu nähern, die sich zwischen 135 USD und 138 USD befindet. Für eine positive Trendwende ist es entscheidend, dass diese Zone nachhaltig überwunden wird. Gelingt dies, könnte die Aktie sich als nächstes auf die Widerstandszone zwischen 147 USD und 150 USD konzentrieren. Vom oberen Ende dieser Zone aus betrachtet, liegt das von Morgan Stanley-Analysten gesetzte Kursziel von 170 USD noch etwa 13 % entfernt.

Sollte sich die Aufwärtsbewegung jedoch nicht als nachhaltig erweisen, gibt es Unterstützungszonen, die als Sicherheitsnetze dienen könnten. Die erste wichtige Unterstützungszone befindet sich zwischen 126 USD und 120 USD. Sollte diese Zone durchbrochen werden, könnte eine weitere Unterstützungszone zwischen 114 USD und 108 USD in Betracht gezogen werden, in der sich auch die 50-Tage-Linie befindet, die zusätzlichen Halt bieten könnte.

Für Anleger, die auf eine mögliche Wende bei Target setzen möchten, könnte ein Derivat eine interessante Option darstellen. Ein Beispiel dafür ist der Open End-Turbo-Optionsschein der HSBC mit der WKN HS1JVU, welcher einen Hebel von 2,67 aufweist.

Teste Goldesel Premium 14 Tage kostenlos

Du willst tägliche Marktupdates, Tradingideen, Echtgelddepots und bei einer der aktivsten Tradingcommunitys dabei sein? Dann teste Goldesel Premium 14 Tage kostenlos und tauche ein in die Welt des aktiven Handels.

Siehe auch: Zwei Hotstocks vor dem Turnaround?

Offenlegung wegen möglicher Interessenkonflikte

Der Autor ist in den folgenden besprochenen Wertpapier bzw. Basiswert zum Zeitpunkt der Veröffentlichung dieser Analyse investiert: Nvidia. Transparenzhinweis: Die im Artikel vorgestellten Derivate werden durch die Redaktion ausgesucht. Wir arbeiten aber mit ausgewählten Emittenten zusammen, die mit der Goldesel Trading & Investing GmbH in einer Geschäftsbeziehung stehen. Bitte beachten Sie: Der Handel mit Derivaten ist mit einem erheblichen Risiko verbunden und kann unter Umständen zum Totalverlust des eingesetzten Kapitals führen.

Weitere spannende Themen