Money Moves the Markets – der Ultimo Effekt

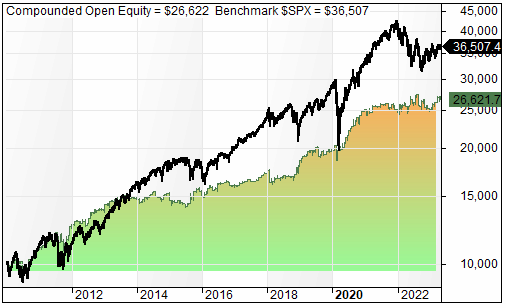

Mit einer klassischen Buy&Hold Strategie liegt die durchschnittliche Rendite bei etwa 5-8 % pro Jahr. Die Angaben variieren, weil sie abhängig vom Startzeitpunkt sind. Wer bereits in den 80ziger Jahren in den S&P500 investiert hat, der kann eine beachtliche Rendite von +8.5 % p.a. aufweisen. Erheblich weniger konnte man erzielen, wenn man erst ab dem Jahr 2000 eingestiegen ist. Wer seit 2000 mit der Strategie Buy&Hold am US Aktienmarkt dabei ist, kommt auf eine durchschnittliche Rendite von 4.20 %. Deutlich besser sieht es für diejenigen aus, die erst seit 2015 dabei sind. Hier liegt der jährliche Gewinn mit +7.5 % wieder nahe dem historischen Mittelwert. Wie man es auch dreht, eine zweistellige Rendite p.a. mit Buy&Hold ist über einen längeren Zeitraum schwierig zu erreichen.

Money moves the markets – Geld bewegt den Markt

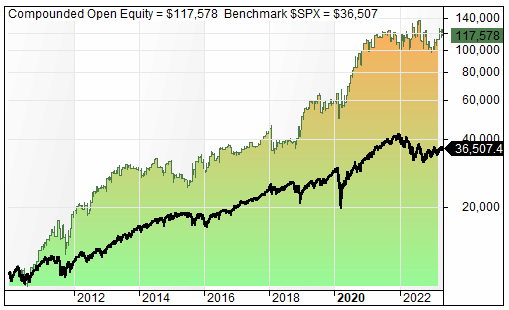

Es gibt weitere Anlagestrategien, die ähnlich einfach sind wie Buy&Hold und mehr Rendite versprechen. Eine davon ist der Ultimo Effekt. Im klassischen Sinne steht Ultimo für den letzten Bankarbeitstag oder Börsenhandelstag eines Kalendermonats. Sprich die Ultimo Strategie nutzt gezielt die letzten Handelstage eines Monats und die ersten Handelstage des neuen Monats, um am Markt investiert zu sein. Mit dieser wirklich einfachen Strategie ist es möglich eine annualisierte Rendite von über +20 % am US Aktienmarkt zu erzielen. Ähnliche Renditen kann man mit dieser Strategie auch am deutschen Aktienmarkt verdienen. Wenn etwas zu gut aussieht, um wahr zu sein ist, lohnt sich ein genauerer Blick.

In dem Paper ‘Equity Returns at the Turn of the Month‘ haben sich zwei vermeindlich schlaue Köpfe das Phänomen genauer angeschaut. Interessant bei dieser Studie ist der Betrachtungszeitraum. Es wird sich nicht nur der historische Durchschnitt angeschaut, sondern auch die Entwicklung über mehrere Zeiträume. Denn wer will schon sein Geld in etwas investieren, das zwar langfristig gut aussieht, aber in den letzten Jahren seinen Mehrwert verloren hat?

Im Zeitraum von 1926-1986 liegt die durchschnittliche Rendite der ersten beiden Handelstage eines neuen Monats zusammen mit den letzten beiden Handelstage des alten Monats 15 mal höher als die durchschnittliche Rendite an allen anderen Börsentagen. Diese eindrucksvollen Ergebnisse konnten nicht nur durch den Zeitraum von 1987-2005 bestätigt werden; sie haben sich sogar verstärkt.

Der Ultimo Effekt hat sich demnach in den letzten Jahren weiter ausgeprägt. Das ist nachvollziehbar, wenn man dem Motto Money moves the market folgt. Ein Erklärungsversuch für dieses ungewöhnliche Marktverhalten liegt in den monatlichen Gehaltszahlungen und den daraus folgenden monatlichen Sparplänen. Den Fondsgesellschaften steht jeden Monat neues Investitionskapital zur Verfügung, welches angelegt werden muss. Ein anderer Erklärungsversuch wäre das sogenannte Windowdressing von Fondsgesellschaften. Dieser Ansatz lässt sich eher auf Einzelaktien anwenden. Fondsgesellschaften wollen zeigen, dass sie bei den gut gelaufenen Aktien eines Monats dabei gewesen sind. Insgesamt bietet das Mantra Money moves the market einen guten Erklärungsansatz.

Annualisierte Renditen von +20 % und mehr sind möglich

Der Ultimo Effekt ist den saisonalen Anlagestrategien zuzuordnen. Seit 2000 hat diese Strategie eine durchschnittliche Rendite von +7 % p.a. erwirtschaftet. Man bedenke hierbei, dass der Investitionszeitraum lediglich bei ca. 33 % liegt. In der restlichen Zeit verfolgt die Strategie das Markt Geschehen von der Seitenlinie. Daher liegt die auf das Jahr hochgerechnete Rendite bei +21 %. Der maximale zwischenzeitliche Wertverlust liegt bei -20 %. Zum Vergleich dazu musste Buy&Hold im selbigen Zeitraum 50 % abgeben. Das ganze bei einer Jahresrendite von ca. +4.2 %. Die Zahlen sprechen für sich. Der Ultimo Ansatz schlägt Buy&Hold auf ganzer Linie. Interessant wird es, wenn man statt einem normalen ETF auf den S&P500 z.B. einen 2x leveraged ETF nutzt oder ein Faktorzertifikat.

Jeder Investmentansatz birgt seine Stärken und Schwächen. So natürlich auch die Ultimo Strategie. Wer mehr zu diesem Thema erfahren möchte, der kann sich auf ein Live Seminar zu dem Thema in den kommenden Wochen freuen. Denn die Ultimo Strategie wird es in unserem Algo Signal Channel zum Nachhandeln geben.

Auch interessant. Momentum – die schlaue Alternative zu Buy & Hold.

Weitere Artikel