Der Tourismus-Vergleich: Airbnb vs. Booking

Der Sommer steht vor der Tür und viele Menschen wollen verreisen. Neben der Frage, wohin es gehen soll, stehen auch viele Touristen vor der Entscheidung, wo der Urlaub gebucht werden soll. Dabei ist der Anteil der Online-Buchungen die letzten Jahre kontinuierlich gestiegen, vor allem bei jungen Menschen.

Insbesondere zwei Buchungsportale stechen hervor: Booking.com und Airbnb. Wahrscheinlich hast du ja auch deinen nächsten Urlaub über eine der beiden Plattformen gebucht.

Doch welches Unternehmen ist besser aufgestellt und hat die besseren Zukunftsperspektiven?

Online-Urlaubsbuchung boomt

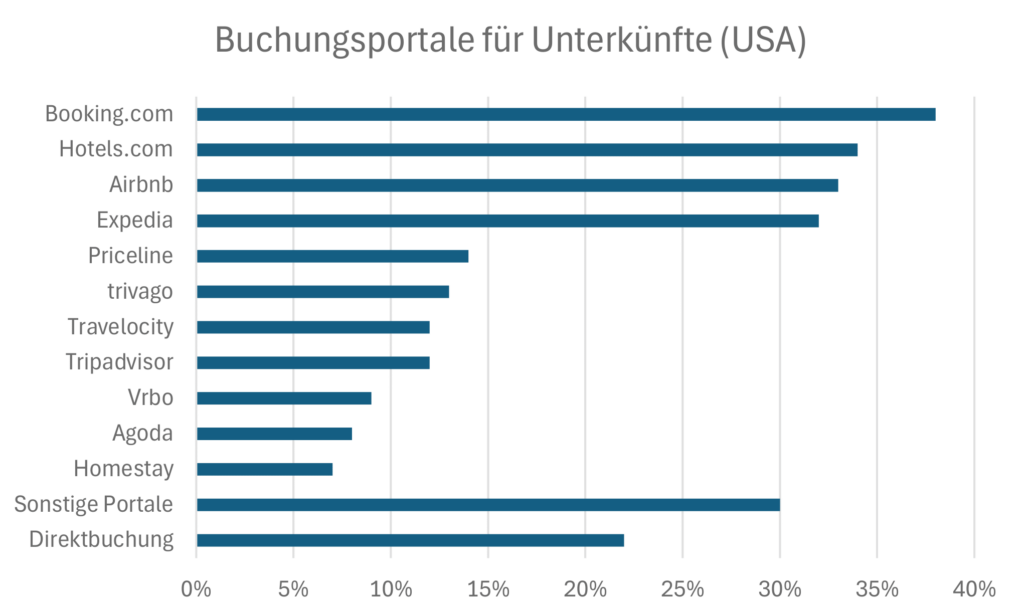

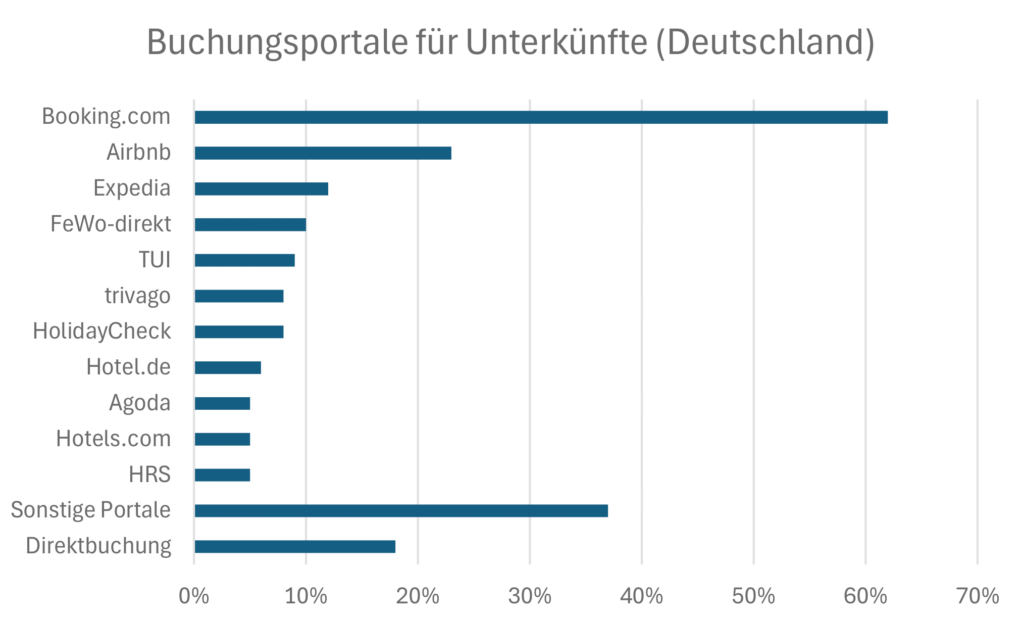

Booking Holdings und Airbnb sind die Profiteure des Tourismusbooms nach der Corona-Pandemie. Neben Booking.com, welches besonders in Deutschland sehr attraktiv für die Urlaubsbuchung ist, gehören auch Priceline.com, welche besonders in den USA häufig genutzt wird, und Agoda zu Booking.

Airbnb dagegen konzentriert sich bisher hauptsächlich auf die Kernmarke Airbnb.com. Zwar wurde 2019 die Plattform HotelTonight gekauft, die auf Last-Minute Hotelbuchungen spezialisiert ist, doch wird weiterhin der absolute Großteil des Umsatzes mit dem Kerngeschäft der Ferienhausvermietung oder -vermittlung generiert.

Fundamentalanalyse

Die jüngsten Quartalszahlen

Airbnb

| gemeldet | erwartet | |

| Umsatz | 2,14 Mrd. USD | 2,06 Mrd. USD |

| EPS | 0,41 USD | 0,23 USD |

Die Airbnb-Aktie ist nachbörslich über 9 % ins Minus gerutscht, obwohl die Erwartungen beim Gewinn als auch beim Umsatz geschlagen wurden. Nur der Ausblick beim Umsatz war eher enttäuschend und wird nun für das nächste Quartal am unteren Ende der Spanne zwischen 2,68 und 2,74 Mrd. USD erwartet.

Booking Holdings

| gemeldet | erwartet | |

| Umsatz | 4,415 Mrd. USD | 4,254 Mrd. USD |

| EPS | 20,39 USD | 13,978 USD |

Stammdaten

| Booking Holdings | Airbnb | |

| Marktkapitalisierung | 122,84 Mrd. USD | 101,29 Mrd. USD |

| Hauptsitz | Norwalk, CT | San Francisco, CA |

| CEO | Glenn D. Fogel | Brian Chesky |

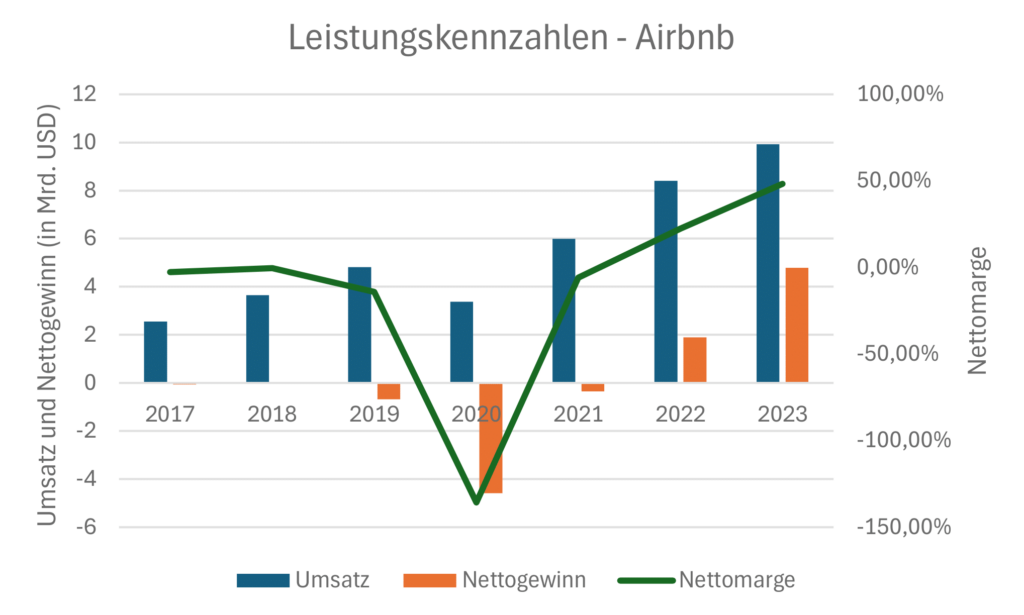

Leistungskennzahlen

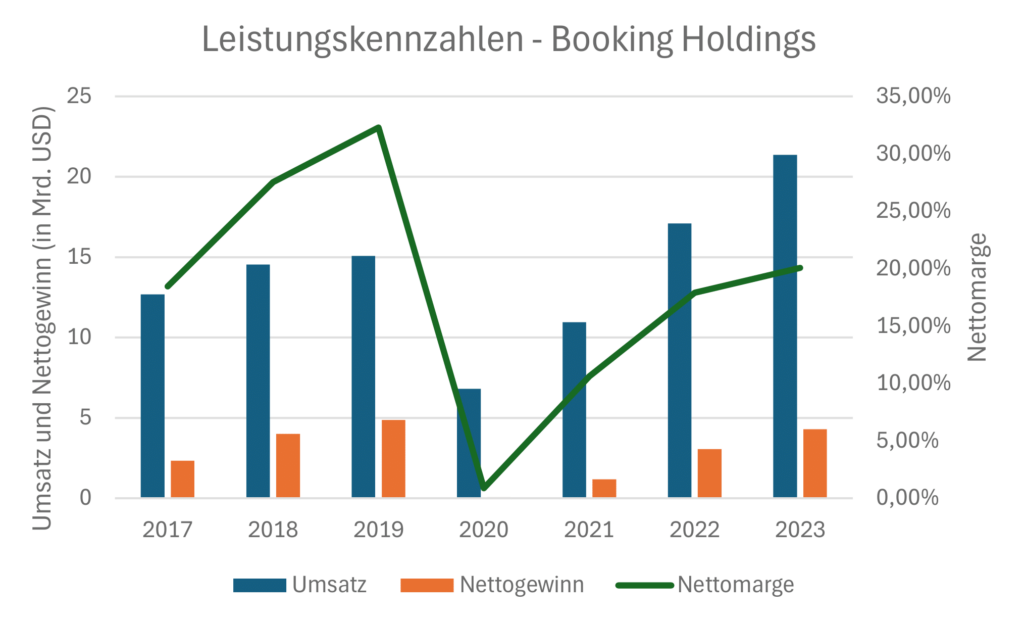

Die gesamte Tourismusbranche litt während Corona extrem. Booking kam zwar aufgrund einer stärkeren Diversifikation besser durch die Krise, aber die Nettomarge hat sich bei Booking bisher nicht über auf das Vorkrisenniveau hocharbeiten können. Dennoch war der Nachholbedarf an Urlaub nach der Pandemie enorm und viele Touristen waren bereit, mehr Geld für Urlaub zu bezahlen. Booking erlebt seit 2020 ein unglaublich starkes Wachstum.

Airbnb dagegen hatte im Corona Jahr stark mit dem Kerngeschäft zu kämpfen. Die Nettomarge sank auf unter -135 %. Doch auch Airbnb konnte vom boomenden Tourismus nach der Pandemie stark profitieren. Die Nettomarge liegt mittlerweile bei fast 50 % und damit deutlich über dem Vorkrisenniveau. Allgemein ist das Wachstum von Airbnb deutlich volatiler als bei Booking. Doch neben dem operativen Geschäft nimmt Airbnb auch viel Geld durch Zinsen ein. Wie kann das sein?

Teste Goldesel Premium 14 Tage kostenlos

Du willst tägliche Marktupdates, Tradingideen, Echtgelddepots und bei einer der aktivsten Tradingcommunitys dabei sein? Dann teste Goldesel Premium 14 Tage kostenlos und tauche ein in die Welt des aktiven Handels.

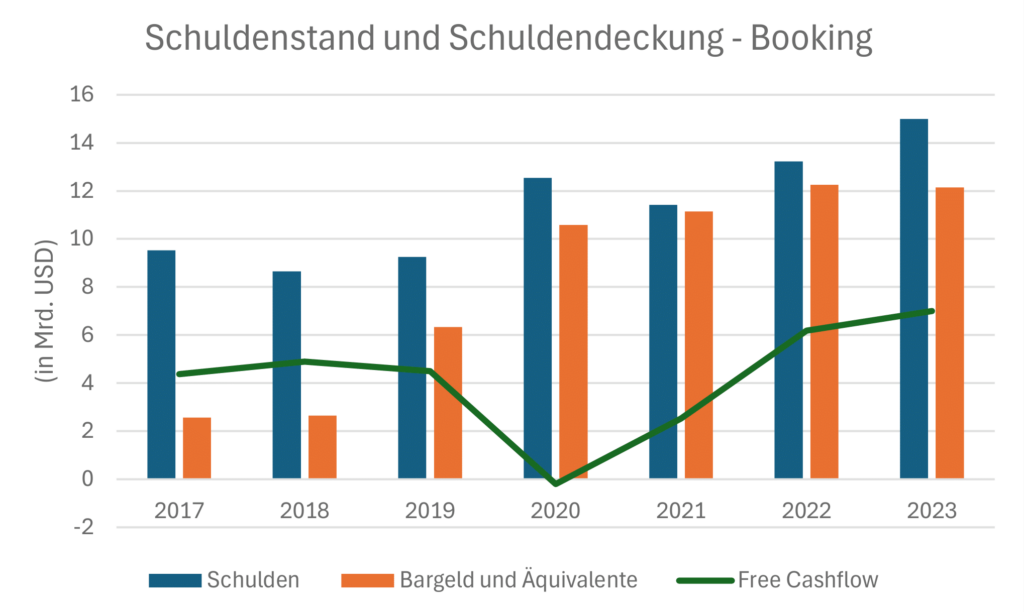

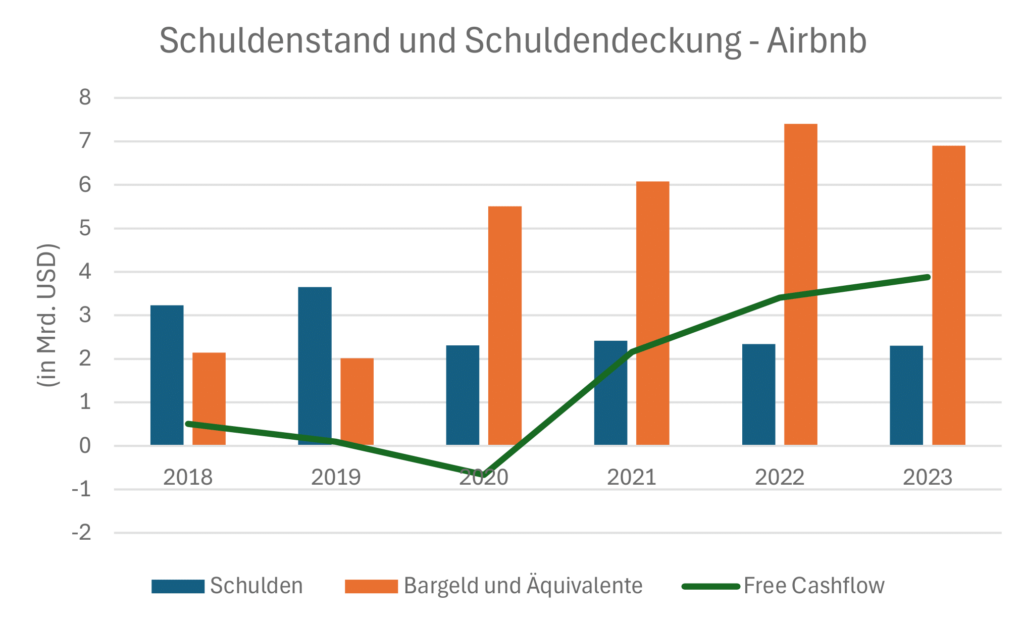

Solvenzkennzahlen

Sowohl Booking als auch Airbnb können eine sehr starke Bilanz aufweisen. Insbesondere Airbnb hat sehr viel Cash und in Verbindung mit der geringen Verschuldung kann das Unternehmen sogar eine negative Nettoverschuldung aufweisen. Im Jahr 2023 konnte Airbnb mit dem eigenen Bargeld über 720 Millionen USD an Zinsen generieren, welche knapp 15 % des Nettoeinkommens ausmachten. Booking kann zwar nicht so viel Bargeld wie Airbnb im Verhältnis zur Schuldenlast aufweisen, dennoch verfügt das Unternehmen über eine sehr stabile Bilanz.

Beide Unternehmen haben also sehr viel Spielraum für Expansion und sollten daher versuchen, den hohen Cashbestand möglichst gewinnbringend anzulegen, zum Beispiel durch Übernahmen oder Investitionen in die Diversifikation.

Bewertungskennzahlen

| Booking | Airbnb | |

| KGV | 26,94 | 22,06 |

| KUV | 5,81 | 10,66 |

Beide Unternehmen haben 2023 fast gleich viel Nettogewinn erzielt. Doch Booking weist einen deutlich höheren Umsatz auf. Das spiegelt sich auch in den Bewertungskennzahlen wider.

Airbnb ist beim KGV günstiger, doch beim KUV doppelt so hoch wie Booking bewertet. Diese relative Überbewertung wird vor allem durch die starke Nettomarge und durch die starke Bilanz gerechtfertigt.

Im historischen Vergleich ist die Booking-Aktie knapp unter dem 10-jährigen Durchschnitt (2020 ausgeklammert), welcher sich bei 27,9 befindet. Bei Airbnb fällt der historische Vergleich des KGV schwer, da das Unternehmen erst seit zwei Jahren profitabel ist.

Der Chartvergleich

Airbnb ist im Dezember 2020 an die Börse gegangen. Seit dem Airbnb-IPO hat sich die Booking-Aktie deutlich besser entwickelt, obwohl beide Aktien bis Ende 2022 nahezu parallel liefen. Doch Booking konnte 2023 stets die Markterwartungen schlagen und ein enorm starkes Umsatzwachstum hinlegen.

Airbnb hat noch nicht das Allzeithoch von 2021 geknackt und läuft seit dem IPO seitwärts. Anleger könnten darauf spekulieren, dass Airbnb beim Umsatz und Gewinn weiter so stark wächst und die Cashbestände gewinnbringend anlegt. Das KGV zeigt keine starke Überbewertung der Aktie an. Einer Rallye in Richtung Allzeithoch steht also wenig im Weg, wenn die nächsten Quartale nicht enttäuschen.

Ein Einstieg wäre beispielsweise in der Zone um 130 USD möglich. Risikofreudigere Investoren könnten auch auf dem aktuellen Niveau bei 145 USD zuschlagen. Für dieses Szenario bietet sich ein KO-Zertifikat der HSBC mit der WKN: HG7377 an. Das Derivat hat eine Knock-Out-Schwelle bei 69,24 USD und damit einen kleinen Hebel von 1,78x. Der Hebel ist so klein gewählt, da der Basiswert bereits eher volatil ist.

Fazit

Booking Holdings überzeugt durch eine starke Diversifikation, robustes Umsatzwachstum und eine stabile Bilanz, obwohl die Nettomarge noch nicht das Vorkrisenniveau erreicht hat. Das Unternehmen hat im letzten Quartal die Markterwartungen deutlich übertroffen und zeigt kontinuierliches Wachstum.

Airbnb hat sich trotz hoher Volatilität ebenfalls stark erholt und beeindruckt durch eine hohe Nettomarge sowie eine bemerkenswerte Cash-Position, die zu erheblichen Zinseinnahmen führt. Das Unternehmen profitiert ebenfalls von der Erholung des Tourismus und hat Potenzial für weiteres Wachstum.

Beide Unternehmen sind gut aufgestellt und verfügen über ausreichend finanzielle Mittel, um weiter zu expandieren und sich den Herausforderungen der Branche zu stellen.

Offenlegung wegen möglicher Interessenkonflikte

Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

Transparenzhinweis: Die im Artikel vorgestellten Derivate werden durch die Redaktion ausgesucht. Wir arbeiten aber mit ausgewählten Emittenten zusammen, die mit der Goldesel Trading & Investing GmbH in einer Geschäftsbeziehung stehen. Bitte beachten Sie: Der Handel mit Derivaten ist mit einem erheblichen Risiko verbunden und kann unter Umständen zum Totalverlust des eingesetzten Kapitals führen.

Weitere Artikel